צילום: ענר גרין

צילום: ענר גרין

חבל ההצלה שזרקה למגה עלול לחנוק את אלון רבוע כחול

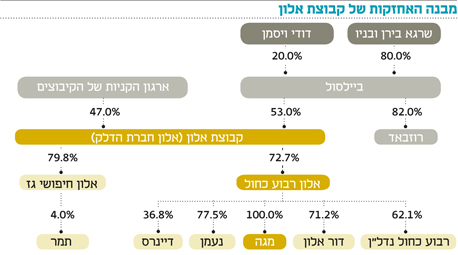

ההסדר של מגה לוקח ממנה את הסכנה ומעביר אותה לחברה־האם, אלון רבוע כחול הציבורית. זו התחייבה להזרים כסף לרשת הקמעונאות, אך אם השוק יעריך את ערך הפעילות של מגה בשווי אפסי, השווי הנכסי הנקי של החברה־האם יהפוך לשלילי

ההחלטה על יישום ההסדר בין מגה לבין הבנקים, משכירי הנדל"ן והספקים שלה, תובעת ממגה התייעלות והידוק חגורה, אבל האתגר האמיתי עומד דווקא לפתחה של החברה־האם, אלון רבוע כחול(100%). על פי ההסדר, אלון רבוע כחול תזרים למגה 320 מיליון שקל. מחצית מההזרמה תומר להון של מגה והיתרה תהיה חוב נחות, שיוחזר רק לאחר שמגה תשלם את יתרת חובותיה.

קראו עוד בכלכליסט

המימון למהלך מתוכנן להגיע בחלקו מהנפקת זכויות של 150 מיליון שקל שתבצע אלון רבוע כחול. בעלת השליטה בה — החברה־הסבתא של מגה, אלון חברת הדלק — התחייבה לממש את חלקה היחסי בזכויות בהיקף 110 מיליון שקל. הקושי יהיה גיוס 40 מיליון שקל נוספים ממחזיקי המניות.

ערך השוק של האחזקות הסחירות של אלון רבוע כחול, הכוללות את רבוע נדל"ן, דור אלון ונעמן, הוא 1.26 מיליארד שקל. לכך מתווספת האחזקה הישירה של 36.75% בדיינרס, שמוערכת ב־180 מיליון שקל. מנגד, לאלון רבוע כחול עודף התחייבויות נטו של 700 מיליון שקל, ובנוסף היא ערבה לחובות של מגה בהיקף 470 מיליון שקל לבנקים ולספקי ביטוח האשראי. לכן, בנטרול מגה, השווי הנכסי הנקי של אלון רבוע כחול הוא 270 מיליון שקל בלבד.

אחזקת אלון רבוע כחול במגה כוללת את ערך פעילותה וכן ערך שלילי של 320 מיליון שקל, הנובע מחוב נחות למגה ומההתחייבות להזרים לה הון. אם לאחר ההזרמה השוק יעריך את הפעילות של מגה בסכום אפסי, השווי הנכסי הנקי של אלון רבוע כחול יהפוך שלילי, ויקשה מאוד על הצלחת הנפקת הזכויות. כדי להגדיל את סיכויי הנפקת הזכויות, עליה להתבצע במחיר נמוך במידה ניכרת ממחיר המניה, תנאי שצפוי ליצור לחץ נוסף על מניית אלון רבוע כחול.

גם אם הציבור לא ישתתף בהנפקת הזכויות, 110 מיליון השקלים שתזרים החברה־הסבתא צפויים להעביר את אלון רבוע כחול לשווי נכסי נקי חיובי. אלא שרמת המינוף של החברה צפויה להישאר גבוהה מאוד. ההזרמה המהותית של אלון רבוע כחול אולי תציל את מגה, אך היא מעמידה את החברה־האם עצמה בקשיים.

בנוסף קובע ההסדר כי אלון רבוע כחול תיקח על עצמה חובות של 200 מיליון שקל של מגה שהיא ערבה להם, כדי לחסוך למגה תשלומי ריבית עליהם. בתמורה להזרמות ייפרסו חובותיה של מגה לספקים ולבנקים. כך היא תקבל הזדמנות לנסות לחזור לרווחיות.

אלון חברת הדלק (הסבתא): הדירוג בסכנה

ברשימת הנכסים של אלון חברת הדלק, בעלת השליטה באלון רבוע כחול (72%), נכללים 6 מיליון מניות דלק US שערכן 890 מיליון שקל; שטר חוב של דלק US שערכו 545 מיליון שקל; מניות אלון גז בשווי 840 מיליון שקל; וחלקה במפעיל של כביש 6, שמוערך ב־100 מיליון שקל. מנגד יש לחברה עודף התחייבויות פיננסיות של 1.9 מיליארד שקל. כלומר, ללא האחזקה באלון רבוע כחול, לחברה עודף נכסים על התחייבויות של 475 מיליון שקל.

לאלון חברת הדלק מינוף של כ־70%, והיא מחויבת להשקיע 110 מיליון שקל בהנפקת הזכויות של אלון רבוע כחול. לכאורה השתתפות זו לא אמורה לשנות את השווי הנכסי הנקי שלה. אלא שהשווי הנכסי הנקי של אלון רבוע כחול נמוך מהותית לעומת ערך השוק שלה, והיקף ההנפקה גדול ביחס לערך השוק.

לפיכך, ההנפקה צפויה ליצור לחץ שלילי על מחיר מניית אלון רבוע כחול ובכך להגדיל עוד יותר את המינוף של אלון חברת הדלק. זו האחרונה תלויה בעיקר במרווח הזיקוק בארה"ב באמצעות אחזקתה בדלק US ובמאגר הגז תמר באמצעות השליטה באלון גז. למרות זאת, ההזרמה שלה לאלון רבוע כחול מגדילה את הסבירות להורדת דירוג האשראי שלה.

לאלון חברת הדלק חוב של כ־220 מיליון שקל לבנק הפועלים. הבטוחה עליו היא מניותיה באלון רבוע כחול, שערכן כעת 300 מיליון שקל. הפועלים דרש שהמניות שיתקבלו מהנפקת הזכויות ישועבדו אליו. אלון חברת הדלק סירבה בטענה שהיא מכניסה כסף חדש למערכת ולא סביר שהוא ישועבד. לבסוף התקבלה פשרה: אם אחרי הדילול הנובע מהנפקת הזכויות ומהמרת חוב הספקים למניות, הבטוחה תהיה נמוכה מ־50.1% ממניות החברה — היא תעובה ל־50.1%. לא נתפלא אם עד סוף השנה ערך השוק של הבטוחה יהיה קטן מהיקף החוב.

זוהי דוגמה למורכבות ההסדר. הבנקים הלוו לשלוש השכבות במבנה השליטה, והם מנסים לצמצם את הנזק בכל שכבה. לצורך הישרדותה מגה זקוקה להזרמה מאלון רבוע כחול, וזו האחרונה צריכה הזרמה מאלון חברת הדלק. החברה־הבת פונה לחברה־האם למשענת, והאם פונה לחברה־הסבתא.

רבוע נדל"ן ודור אלון (האחיות): יישארו יציבות

הפגיעה ברבוע נדל"ן צפויה לנבוע מסגירה או מכירה של מרכז לוגיסטי שבבעלותה ושל 12 סניפים של מגה. ההכנסות מנכסים אלה היוו 14.5% מהכנסות רבוע נדל"ן משכירות בשנה החולפת. סביר שרבוע נדל"ן תצליח להשכיר את הנכסים לגורמים אחרים, אך ייתכן שייקח זמן עד להשכרה ושדמי השכירות יתכווצו.

נזק נוסף לרבוע נדל"ן יגיע מעליית הסיכון, שנבעה משילוב של דיבידנדים נדיבים לאלון רבוע כחול ושל התלות בהכנסות ממגה. כתוצאה הורידה מידרוג את דירוג האג"ח ל־A3, והריבית באג"ח ד' וה' של רבוע נדל"ן עלתה ב־0.35%. קפיצה זו תגדיל את הוצאות הריבית של רבוע נדל"ן בכ־4 מיליון שקל בשנה. הנזילות של החברה מספיקה לשנה זו, אך אם היא תגלגל את החוב לפני שיחול שיפור באלון רבוע כחול — זה ייעשה בריבית גבוהה יחסית.

הקשיים של מגה ושל אלון רבוע כחול צפויים ליצור פגיעה מסוימת ברווחיות של רבוע נדל"ן. למרות זאת היא נשארת חברה יציבה וחזקה עם נכסים טובים.

לחברה־אחות נוספת, דור אלון, פעילות קמעונאית נרחבת, המתמקדת בחנויות נוחות ברשת am:pm ובסניפי אלונית בקיבוצים ומושבים. קשה להעריך איך קשיי מגה ישפיעו על פעילות דור אלון, שמצבה הפיננסי טוב בהרבה.

הזרמת ההון לרשת הקמעונאות תותיר את אלון רבוע כחול במינוף גבוה, תלויה מאוד בסיכויי ההצלחה של מגה החלשה. כך החברות־האחיות רבוע נדל"ן ודור אלון הופכות לגורם שיקבע את עתידה של אלון רבוע כחול. אם הן ישיגו תוצאות חזקות ויחלקו דיבידנד — מצבה עשוי להשתפר.

תגובה אחת לכתיבת תגובה