צילום: עמית שעל

צילום: עמית שעל

תעודות הסל ישלמו ביוקר על נבידאה וביוטיים

מחר ייכנסו למדדים בתל אביב מניות החברות האמריקאיות שכל אחת מהן תהווה 10% ממדד הביומד. מאז שהודיעו על הרישום הכפול נסק מחיר מניות אלה בארה"ב. הזינוק של ביוטיים נמחק אחרי שהודיעה על הנפקה למוסדיים, אך המחיר שלה עדיין לא זול. נבידאה, שגם היא צפויה לגייס הון, עלולה להציג תשואת חסר ולפגוע בתשואת מדד הביומד בהמשך השנה

רישומן של שתי מניות הביומד האמריקאיות — נבידאה (Navidea Biopharmaceuticals) וביוטיים (BioTime) — למסחר בבורסה בתל אביב צפוי לטלטל את מדד הביומד. מחר בשלב נעילת המסחר יזרימו תעודות הסל ביקושים של 137 מיליון שקל לנבידאה ושל 88 מיליון שקל לביוטיים, ושתי המניות ייכנסו למדדי הבורסה (ת"א־100, ת"א־75, ביומד ובלוטק) לפני תחילת המסחר ב־6 באוקטובר. הביקושים הצפויים הובילו לזינוק במחירי שתי המניות לאחר ההודעה על הרישום. מדובר למעשה בשתי סנוניות ביומד שעושות את דרכן לתל אביב בעקבות חברות הנדל"ן האמריקאיות שהקדימו לזהות את הפוטנציאל של הכסף הזול בישראל.

קראו עוד בכלכליסט

ביוטיים הודיעה בסוף השבוע כי תנצל את הביקושים הצפויים מתעודות הסל לגיוס הון בהיקף של כ־80 מיליון שקל לצורכי החברה. הנפקה זו תקזז למעשה את מרבית הביקוש הצפוי למניה מתעודות הסל, ולכן, בעקבות הודעה זו, צנחה מניית ביוטיים בארה"ב למחיר דומה למחירה ערב ההודעה על הרישום למסחר בתל אביב. להערכתנו, גם נבידאה תנצל את הרישום הכפול ואת העלייה במחיר המניה לצורך גיוס הון נוסף שיכול להתבצע בקרוב מאוד. לאחר העלייה החדה במחיר מניית נבידאה, לדעתנו, המניה יקרה מאוד, וגם מניית ביוטיים במחיר הנוכחי לא זולה. המשקולת היחסית של כל אחת מהמניות במדד הביומד הישראלי תהיה 10%, ולכן, להערכתנו, בעיקר מניית נבידאה צפויה להציג תשואת חסר לאחר הכניסה למדד ולפגוע בתשואת מדד הביומד בהמשך השנה. לכן אנחנו ממליצים להימנע מלהחזיק בתעודות סל על מדד הביומד מ־1 באוקטובר. רישום מניות הביומד מהווה חדשות מצוינות לבורסה. הוא מגדיל את הסחירות ואת ערך השוק הכולל של המניות הנסחרות בה.

אולם מכיוון שהיחס בין האחזקה של תעודות הסל במניות ובין ערך השוק הכולל של אחזקות הציבור בהן — הגבוה מ־10% בעבור מניות מדד ת"א־75 — הוא הגבוה בעולם, יש לכניסת המניות למדדים השפעה על המחיר של המניות הנרשמות למסחר בתל אביב. מדדי הבורסה קולטים אותן כשהן יקרות, והתוצאה היא פגיעה בתשואה שיקבלו מחזיקי תעודות הסל. במקרה של שתי מניות אלו הפגיעה הצפויה במחזיקי תעודות הסל על מדד הביומד היא מהותית, בגלל המשקולת הגדולה הצפויה להן במדד, והפגיעה הצפויה במחזיקי יתר תעודות הסל קטנה יותר מכיוון שהמשקולת היחסית של המניות באותם מדדים תהיה נמוכה יותר.

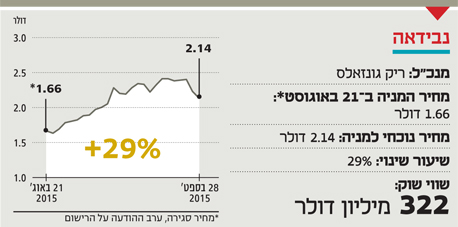

אבחון גידולים סרטניים

נבידאה, שמפתחת את הזריקה לאבחון גידולים סרטניים בבלוטות הלימפה (Lymphseek), הודיעה על כוונתה להירשם למסחר בתל אביב בתום המסחר ב־21 באוגוסט. אז עמד מחיר המניה של נבידאה (סימול NAVB) על 1.66 דולר למניה. מאז היא זינקה ב־29%, למחיר של 2.14 דולר למניה שמשקף שווי שוק של 322 מיליון דולר לחברה, זאת בניגוד לקריסה של 15% במדד הביומד האמריקאי באותו פרק זמן. זריקת ה־Lymphseek קיבלה את אישור ה־FDA (מינהל התרופות והמזון האמריקאי) לשיווק בארה"ב במרץ 2013 ואישור לשיווק באירופה בנובמבר 2014. זריקה זו משתמשת בחומר רדיואקטיבי לאבחון ומעקב אחרי התפשטות גידולים סרטניים בבלוטות הלימפה. למוצר זה יש אישור לשימוש בחולי סרטן ריאות, סרטן מסוג מלנומה, סרטן הצוואר וגידולים מוצקים.

חלקה של נבידאה במכירות של Lymphseek בינואר–יוני הסתכמו ב־3.8 מיליון דולר (חברת Cardinal מפיצה את מוצר האבחון, ונבידאה רושמת כהכנסה רק את חלקה במכירות, שהוא מעט יותר מ־50%). עקב הגדלת צוות המכירות והעלאת מחיר הזריקה ב־39% בסוף יולי ל־497 דולר לטיפול, נבידאה מעריכה שחלקה במכירות של Lymphseek במחצית השנייה של השנה ינוע בטווח של 8.2–6.2 מיליון דולר. מכירות הזריקה באירופה עדיין לא הגיעו להיקף מהותי, והן מתבצעות באמצעות הסכם הפצה עם חברת Norgine BV. נבידאה מקווה שבאמצעות מוצר אבחון זה היא תגיע לאיזון תזרימי עוד ברבעון הראשון של 2016.

מנוע הצמיחה של החברה הוא צבר המוצרים בפיתוח, הכולל הרחבת מוצרי האבחון לסוגי סרטן נוספים, בייחוד אבחון של סרקומת קפושי (מחלת עור סרטנית נדירה שנמצאת בעיקר אצל סובלים מפגיעה במערכת החיסונית). ועוד, נבידאה מפתחת מוצרי אבחון למחלות אחרות, בין היתר למחלות בתחום כלי הדם והלב ולדלקת מפרקים שיגרונית. חלק גדול מהניסויים של החברה ממומנים על ידי מוסדות מחקר שונים, ובכך החברה מצליחה לשמור על מבנה הוצאות נמוך. נבידאה עצרה פיתוח מוצרי אבחון לאלצהיימר ולפרקינסון, והיא מחפשת שותף לצורך כניסה מחודשת לפיתוחים אלו. בזאת צמצמה החברה מהותית את הוצאות המחקר והפיתוח שלה.

הרג סלקטיבי של תאים

בטווח הרחוק יש לנבידאה שני שיתופי פעולה שמטרתם פיתוח תרופה המשלבת את יכולת האבחון של נבידאה עם תרופות המצויות בשלב התחלתי של פיתוח, שיכולות לבצע הרג סלקטיבי של תאים נגועים. שיתוף פעולה אחד מתבצע עם BIND Therapeutics, והשני עם חברת Rheumco. פיתוחים אלו נמצאים בשלב מוקדם מאוד, והמשאבים שנבידאה משקיעה בהם כעת נמוכים. בתום הרבעון השני היו בקופת המזומנים של נבידאה 15.8 מיליון דולר. הוצאות החברה ברבעון השני עמדו על 6.4 מיליון דולר, והיא רשמה הפסד תפעולי של 3.8 מיליון דולר.

נבידאה מעריכה שהיקף המזומנים יספיק עד המעבר לאיזון תפעולי. מנגד, לחברה יש התחייבויות בהיקף מהותי של כ־63 מיליון דולר, שגוררים תשלומי ריבית של כ־7 מיליון דולר בשנה. עיקר החוב הוא בריבית נשך של 14% בשנה, ולחברה זכות לתשלום מוקדם של החוב. כך שסביר שאם תהיה לחברה הזדמנות טובה לגיוס הון לצורך כיסוי ההתחייבויות, היא תבצע זאת. הזינוק במחיר המניה עקב הרישום למסחר בתל אביב נותן לחברה, כאמור, הזדמנות לבצע גיוס הון, ולכן לא נתפלא אם נבידאה תבצע הנפקת מניות מהירה בשבועות הקרובים.

לנבידאה מוצר אבחון טוב שמשיג מכירות גבוהות (היקף המכירות של ה־Lymphseek השנה צפוי להיות יותר מ־20 מיליון דולר, ונבידאה צפויה להכיר במעט יותר ממחצית מהמכירות כהכנסות). המכירות צפויות להמשיך ולצמוח ולהעביר את החברה לאיזון תפעולי ברבעון הראשון של 2016 ולרווחיות תפעולית לאחר מכן. מנגד, צמצום פעילות הפיתוח שלה מצמצם את פוטנציאל הצמיחה שלה, ונטל החוב מעיק על החברה ויוצר לה הוצאות מימון גבוהות. להערכתנו, שווי השוק שנבידאה נסחרת בו

— 322 מיליון דולר — גבוה מאוד בהשוואה למצבה של החברה, ואנחנו מעריכים שאחרי כניסת המניה למדדי הבורסה בשלב הנעילה ב־1 באוקטובר תהיה ירידה במחיר המניה, שתקזז חלק מהעלייה שרשמה מאז ההודעה על הרישום בתל אביב. הודעה אפשרית על גיוס הון מהותי, במחיר הנמוך מהותית ממחיר המניה הנוכחי, עלול להאיץ את הירידה במחיר המניה.

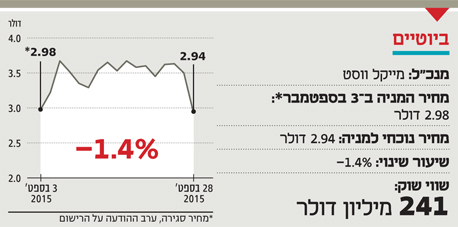

טיפול באמצעות תאי גזע

ביוטיים (סימול BTX) היא חברת אחזקות המחזיקה בחברות המתמחות בשימוש בתאי גזע לטיפול בפציעות ובמחלות. החברה הודיעה על הרישום לבורסה של תל אביב עם תום המסחר ב־3 בספטמבר, אז נסחרה תמורת 2.98 דולר למניה. עד לסוף השבוע היא רשמה עלייה של 17%, אך לאחר ההודעה על הנפקת המניות כל העלייה נמחקה והמניה נסחרת במחיר של 2.94 דולרים למניה, שמשקף לה שווי שוק של 241 מיליון דולר.

את המוצר המתקדם של ביוטיים — Renevia — היא מפתחת בעצמה, והוא מיועד להשלמת רקמות בחולי איידס הסובלים מדילול של עצם הפנים. המוצר נמצא בניסוי שלב 3 לצורך אישור הטיפול באיחוד האירופי (אישור CE), שצפוי להסתיים לקראת סוף 2016. אם הניסוי יושלם בהצלחה, החברה צפויה לקבל אישור לשיווק המוצר באירופה. סיכויי השלמת מוצר זה גבוהים יחסית, בייחוד בזכות מסלול האישור לקבלת CE המקל למדי, אך גם אם יאושר לשיווק, קשה להעריך אם הקהילה הרפואית תאמץ אותו.

האחזקה המהותית של ביוטיים היא 58% מחברת אסטריאס (Asterias), שנסחרת בארה"ב (סימול AST) בשווי של כ־166 מיליון דולר. לאסטריאס שני מוצרים מובילים המבוססים על תאי גזע - OPC1–AST, לשיקום עמוד שדרה לאחר פציעה, שנמצא כעת בניסוי שלב 1/2, והמוצר השני, VAC1-AST, מיועד להקטנת הסיכוי להופעה חוזרת של סרטן מסוג לוקמיה. התרופה לטיפול בלוקמיה השלימה ניסוי שלב 2 שנערך על 19 חולים. ארבע שנים לאחר הטיפול, אצל 58% מהחולים בניסוי לא חזרה המחלה (לעומת כ־20% בממוצע לפי הספרות המקובלת היום). כעת החברה מפתחת גרסה חדשה של התרופה, VAC2-AST, ומתכוונת לבצע בה ניסוי בסרטן ריאות. מרבית המימון של שני הניסויים (בעמוד השדרה ובסרטן הריאות) תגיע ממוסדות מחקר.

מניית החלום של אסטריאס

כיוון הפעולה של אסטריאס תואם את הכיוון הנוכחי של תחום התרופות לסרטן, המבוססות על אימון המערכת החיסונית לפעול נגד תאים סרטניים או תאים בעלי תכונות המאפיינות תא סרטני. הפיתוחים של אסטריאס חדשניים ויומרניים, ואם הם יצליחו, הם עשויים להגיע לשוק של מיליארדי דולרים, אך סיכויי ההצלחה של תרופות אלו אינו גבוה. עקב זאת מניית אסטריאס היא מניית חלום. המניה זינקה למחיר של 14.77 דולר למניה באפריל השנה, בגלל גל אופטימיות בנוגע לתרופות של מתחרות בתחום הסרטן, אך מחיר המניה שב וירד ל־4.42 דולר בסוף השבוע האחרון.

טבע אמרה לא לביוטיים

לביוטיים יש אחזקה (62.5%) במניות חברת סלקיור, חלקן היא מחזיקה ישירות וחלקן באמצעות אסטריאס. סלקיור מפתחת תאי גזע שמטרתם לטפל במחלת ההתעוורות תלוית הגיל (AMD-DRY). בתרופה זו תאי הגזע מוזרקים באופן חד־פעמי, וביוטיים מקווה שהם ישמשו תחליף לתאים המתים אשר גורמים למחלה.

להתעוורות תלוית הגיל אין תרופה מאושרת לשיווק כיום, והיקף השוק שלה עצום. סלקיור החלה בניסוי שלב 1/2 בהתוויה זו בבית החולים הדסה בירושלים. לטבע ניתנה אופציה להשקעה בחברה כחלק מהסכם מסחור, אך היא נמנעה מכך. עד כה לא הציגה סלקיור תוצאות בניסוי בבני אדם שמציגות את יעילות הטיפול, אך חרף זאת היא קיבלה בסוף השבוע אישור למסלול מהיר לפיתוח התרופה מה־FDA.

סיכויי הצלחה נמוכים מאוד

חברת הדסית שנסחרת בתל אביב מחזיקה גם היא (21.2%) במניות סלקיור. הדסית נסחרת לפי שווי של כ־5 מיליון דולר בלבד, ויש לה נכסים נוספים. לכן, משקיעים שרוצים להיחשף לחלום שמייצגת סלקיור, יכולים לבצע זאת בצורה יעילה באמצעות הדסית. סיכויי ההצלחה של השקעה זו, כמו חברות ביומד דומות הנמצאות בשלב כה מוקדם של הפיתוח, נמוכים מאוד, אך אם תדווח סלקיור על תוצאות טובות בניסוי שהיא עורכת כעת, יזנק ערכה. במקרה זה, כאמור, יהיה עדיף להיחשף להשקעה זו באמצעות מניית הדסית.

הנכסים הנוספים של ביוטיים כוללים אחזקה (71.7%) בחברת OncoCyte שמפתחת בדיקת ביופסיה לאבחון סוגי סרטן שונים. החברה מקווה להשיק ערכה לאבחון סרטן הריאה ברבעון הרביעי של 2016. נוסף על כך, לביוטיים יש אחזקה (94.8%) בחברת ReCyte המפתחת טיפול למחלות לב וכלי דם. עם אסטריאס יחד יש לביוטיים שליטה (100%) בחברת OrthoCyte המפתחת מוצרים לטיפול בפגיעות אורתופדיות ובפציעות. ReCyte ו־OrthoCyte נמצאות בשלב הפרה־קליני בלבד של הפיתוחים שלהן (לפני ביצוע ניסויים בבני אדם). פעילות ייצור תאי הגזע בעבור ביוטיים והחברות־הבנות שלה מתבצעת באמצעות החברה־הבת (100%)

ES Cell. לביוטיים יש אחזקה (77.1%) גם בחברת LifeMap discovery, שעוסקת בפיתוח ובשיווק מערכות מידע רפואי, בעיקר על הגנום האנושי. ועוד, LifeMap discovery מפתחת באמצעות החברה־הבת LifeMap Solutions אפליקציות לשימוש בטלפון הנייד למידע רפואי.

עדיפות לחשיפה מסוכנת

מבחינת המשאבים הפיננסיים, בתום הרבעון השני היו קופת המזומנים של ביוטיים (סולו) הכילה כ־10 מיליון דולר, בעוד שהיקף המזומנים הכולל של חברות־הבנות עמד על כ־21 מיליון דולר. ב־13 בספטמבר, לאחר הזינוק במחיר המניה שנבע מההכרזה על הרישום למסחר בתל אביב, גייסה ביוטיים 8.5 מיליון דולר בהנפקת מניות למספר משקיעים לפי מחיר של 3.29 דולר למניה. בנוסף, ביוטיים צפויה כאמור לגייס 20.7 מיליון דולר נוספים בסוף השבוע הנוכחי.

ההכנסות של החברה, לא כולל הכנסות ממענקי מחקר, עומדות על כחצי מיליון דולר ברבעון. רוב ההכנסות נובעות מדמי רישיון לתוכנות של LifeMap ומיעוטן מתמלוגים מחברת Hospira על מכירות התרופה Hextend וממכירות שירותים ומוצרים נוספים. ביוטיים רשמה הפסד תפעולי של 13.5 מיליון דולר ברבעון השני, לכן הגיוס הקרוב מבטיח שיהיו לחברה, ולחברות־הבנות שלה, משאבים מספיקים לפחות עד לסוף שנת 2016. שווי השוק של אסטריאס, האחזקה הסחירה העיקרית של ביוטיים, עומד על

כ־96 מיליון דולר.

מלבד המוצר המיועד לחולי איידס, שאר המוצרים שבפיתוח החברה נמצאים בשלב מוקדם. לכן, להערכתנו, התמחור הנוכחי של מניית ביוטיים, בהשוואה למחיר של אסטריאס גבוה מדי, ולכן עדיפה חשיפה ישירה (ומסוכנת!) לחלום של אסטריאס.

כניסת מניות נבידאה וביוטיים למדדים צפויה להוביל להיצע מצרפי מהותי ליתר מניות המדדים בשלב הנעילה של המסחר מחר. ההיצע נובע מכך שהמשקולת היחסית של יתר המניות במדד תפחת. ההשפעה הישירה של הכניסה של שתי המניות תהיה היצע מצרפי של 85 מיליון שקל, 120 מיליון שקל, 11 מיליון שקל ו־2 מיליון שקל למניות מדדי ת"א־100, ת"א־75, ביומד ובלוטק (בהתאמה). בנוסף, כניסת המניות למדד ת"א־100 מובילה להחזרת המשקולת המקסימלית של טבע ופריגו במדד זה ל־10%.

מכיוון שהמשקולת הנוכחית של שתי המניות נמוכה מ־10% הן צפויות לזכות בביקוש של כמה עשרות מיליוני שקלים כל אחת (היקף הביקוש המדויק תלוי במשקולת של כל אחת מהן במדד בנעילת המסחר ביום רביעי) ולהגביר את ההיצע המצרפי למניות ת"א־100 באותו סכום. שילוב גורמים אלו צפוי להוביל ללחץ שלילי על מניות מדד ת"א־100 מחר.

הכותב הוא כלכלן בחברת הייטק

3 תגובות לכתיבת תגובה