צילום: ישראל הדרי

צילום: ישראל הדרי

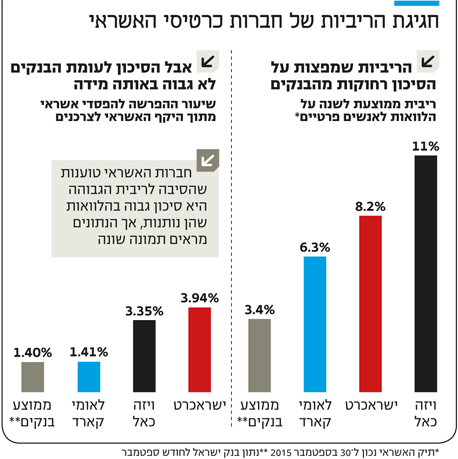

הריביות בהלוואות מחברות האשראי: עד פי 3 מהבנקים

חברות כרטיסי האשראי מסתמכות יותר ויותר על הלוואות למשקי בית. החברות טוענות שהסיכון בהלוואות מצדיק את הריביות הגבוהות לעומת המערכת הבנקאית אך הנתונים מראים שהסיכון לא גדל באותו הקצב

תיק האשראי הצרכני של לאומי קארד זינק ב־12 החודשים שחלפו מאז הרבעון השלישי בשנה שעברה ב־18% להיקף של 3.5 מיליארד שקל — כך עולה מדו"חות חברת כרטיסי האשראי שבבעלות בנק לאומי אשר פורסמו אתמול. הזינוק בתיק האשראי הוא למעשה המגזר הצומח ביותר של לאומי קארד מתחילת השנה. ההכנסות מריבית נטו, בניכוי הוצאות המימון, הסתכמו בתשעת החודשים הראשונים של השנה ב־129 מיליון שקל — עלייה של כ־9% לעומת התקופה המקבילה אשתקד. לשם השוואה, ההכנסות מהפעילות המסורתית בכרטיסי אשראי צמחו באותה התקופה ב־2% בלבד.

אך אין זו לאומי קארד בלבד. כל שלוש חברות כרטיסי האשראי החלו בשנים האחרונות להסתמך יותר ויותר על המגזר הצומח של האשראי לצרכנים. הרווחים או ההכנסות מאשראי צרכני מגיעים לכרבע מהפעילות שלהן, עלייה עקבית וברורה לכל אורך השנים האחרונות. אם באמצעות מוקדנים שמנסים למכור הלוואה של כמה עשרות אלפי שקלים לשיפוץ הבית, ואם בהלוואה שניתנת פנים אל פנים מול סוכן הרכב, חברות כרטיסי האשראי מבינות כי הלוואות לציבור הן מקור ההכנסות הבא.

בלי ניכוי ההלוואות לרכב

הריביות הממוצעות שהחברות גובות מהצרכנים (בניכוי הלוואות רכב חדש שבהן הריבית נמוכה בשל שעבוד הרכב) נעות מכ־6.3% במקרה של לאומי קארד, דרך כ־8.2% במקרה של ישראכרט, ועד לריבית ממוצעת של 11% במקרה של ויזה כאל. לשם השוואה, מי שייקח הלוואה בבנק ישלם ריבית ממוצעת של 3.41% לשנה, נמוכה משמעותית מזו שמציעות חברות כרטיסי האשראי. הריביות הללו אפילו מעט מוטות למטה, שכן הן כוללות גם הלוואות לרכישת רכב חדש שניתנות בשיתוף סוכניות הרכב, והן ניתנות בריבית נמוכה בשל השעבוד של הרכב הנרכש. אם ננכה את ההלוואות לרכב, נקבל ריביות גבוהות בהרבה במקרה של ויזה ולאומי קארד, שלהן תיק רכב משמעותי יחסית. במקרה של לאומי קארד הריבית לאשראי צרכני ללא שעבוד עולה לכ־8.8%, ובמקרה של ויזה הקפיצה היא כבר לכ־13%.

לא יודעים על העובר ושב

להגנתן מסבירות שלוש החברות כי בניגוד לבנקים, להן אין מידע מלא על הפעילות הכלכלית של לוקח ההלוואה. כלומר, הן לא יודעות איך נראים העובר ושב שלו, המשכורת, תשלום המשכנתא ועוד. הן רק יודעות על התשלומים שלו בכרטיס האשראי, ולכן כאשר הן מכניסות את הנתונים הללו לתוך מודל ניהול הסיכונים שלהן מתקבלת תוצאה של סיכון גבוה יותר לכל הלוואה מאשר בבנק.

קשה לשפוט כמה "גבוה" זה סיכון גבוה, מתי הריבית באמת מפצה על תיק מסוכן, ומתי ההצהרה על תיק מסוכן היא רק כיסוי להפיק רווחים נאים. כדי להתחיל לקבל איזושהי אמת מידה אפשר להתבונן בדו"חות שמפרסמות שלוש החברות, ולראות את היחס שבין ההפרשה שהן מבצעות להפסדים על הלוואה שלא תוחזר (הפסדי אשראי) — בין השאר לפי הוראות בנק ישראל — לבין תיק האשראי לאנשים פרטיים.

במקרה של לאומי קארד אפשר לראות שהיחס בין תיק האשראי להפרשות להפסדי אשראי עומד על 1.4%, אצל ויזה על 3.35% ובישראכרט על 3.9%. לכן שלוש החברות צודקות שהן מנהלות תיק הלוואות מסוכן יותר מאשר הבנקים; אך מנגד, ספק רב אם מדובר בסיכון כה גדול שמצדיק ריבית אשר לעתים גדולה פי 3 מזו של הבנק.

תגובה אחת לכתיבת תגובה