"שווי הנדל"ן לא הוגן. הוא צריך להיות יותר גבוה"

מחקר חדש של רו"ח חיים אסיאג עבור המרכז הבינתחומי מצא כי הפער בין שווי השוק של חברות הנדל"ן המניב לבין ההון העצמי עומד על עד 50%. לטענתו, הסיבה לכך היא שווי הנכסים הנמוך בשל הערכות שמרניות

מחקר חדש שביצע רו"ח חיים אסיאג מצא כי הפער בין שווי השוק של חברות הנדל"ן המניב, שנסחרות בבורסת תל אביב, לבין ההון העצמי הגיע לשיא של עד 50%.

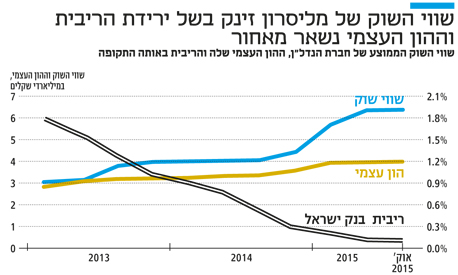

המחקר של אסיאג, שבוצע עבור המרכז הבינתחומי הרצליה והוצג בפורום סגור של מכון גזית גלוב לחקר הנדל"ן במרכז הבינתחומי, בדק את אמות, עזריאלי, גב־ים ומליסרון, שהן חברות הנדל"ן הגדולות ביותר בישראל ויותר מ־90% מהפעילות שלהן מתבצעים בארץ. המחקר מצא כי ככל שהריבית בישראל ירדה במהלך השנים האחרונות, כך גדל שווי השוק של החברות, אולם ההון העצמי שלהן לא צמח באותו קצב.

"שיעור ההיוון הממוצע בשוק שמרני מדי"

הפורום עסק בהערכות שווי של חברות נדל"ן מניב בישראל ונכחו בו, בין היתר, מנכ"לית גזית גלוב רחל לוין, רו"ח יאיר אדלר (אחראי תחום נדל"ן ברשות ני"ע) וד"ר אפרת טולקובסקי, מנכ"לית מכון גזית גלוב לחקר נדל"ן.

המסקנה של אסיאג היתה כי שווי הנכסים הוא נמוך מדי ולא כי שווי השוק של החברות הוא גבוה מדי. לטענתו, הפער נובע משתי סיבות עיקריות. הראשונה היא סעיף המסים הנדחים (הפרשה למס שחברה עתידה לשלם בעתיד). "ברגע שאתה משערך את הנדל"ן ולא משערך את המסים הנדחים בגינו, אז ברור שישנה הצגה לא סימטרית", הסביר אסיאג. הסיבה השנייה לדבריו היא ששיעורי ההיוון של הנכסים שמרניים מדי. שיעור ההיוון הוא הריבית שלפיה מהוונים את תזרים המזומנים מהנכסים, שלמעשה קובע את השווי שלהם. ככל ששיעור ההיוון קטן יותר, כך שווי הנכסים הוא גבוה יותר.

"איך יכול להיות ששיעור ההיוון של הנכסים הוא בממוצע 7.5%? התשואות על הנכסים היום עומדת על כ־6% וזה אומר ששיעור ההיוון הממוצע הוא שמרני מדי והשוק מעריך שהשמאים החמירו. כלומר, השווי ההוגן לא כל כך הוגן ולכן הפער נפתח", לדבריו.

הפער בין השווי להון עצמי עלה בשנתיים האחרונות

"בחנתי את החברות לפני אימוץ שיטת IFRS (שיטת חשבונאות שהחליפה את ה־ US GAAPב־2008 – א"פ). ראיתי שעד אימוץ ה־IFRS השווי של החברות בבורסה היה גבוה מההון העצמי שלהן ועם אימוץ ה־IFRS הפער נסגר. פתאום בשנים האחרונות יש עוד פעם פער, ואז הבנתי שיש גורמים נוספים שגרמו לפער ולא רק העובדה שעד כה פעלנו לפי שיטת US GAAP שרשמה את הנכסים לפי עלות ולא לפי שווי הוגן (שווי שנקבע על פי הערכת שווי – א"פ)", הסביר אסיאג.

"עיקר נכסי הפירמות נמדד בשווי הוגן, והנחת המוצא היתה שמדידה לפי שווי הוגן תצמצם את הפער בין שווי השוק ובין השווי המאזני. תאורטית לכאורה, אין שום סיבה שייווצר פער, ואם קיים פער, הוא לא צריך להיות משמעותי. אולם ניתן לראות כי במהלך השנתיים האחרונות ישנה עלייה מתמדת בפער בין שווי הבורסה לבין שווי ההון העצמי של החברות. הפער נע בין 10% ל־50% מהשווי המאזני של החברות". לסיכום, טען אסיאג כי "השווי ההוגן של הנכסים של חברות הנדל"ן הוא לא כל כך הוגן. יש מספיק מרחב פעילות, גם בשיעורי ההיוון, גם למעלה וגם למטה. השוק דווקא מראה שהשווי לא הוגן כלפי מטה, צריך להעלות אותו".

חברות הנדל"ן המניב היו תפוח האדמה הלוהט של שוק ההון הישראלי בשנים 2015-2013, כשהן רכבו על הירידה המתמשכת בריבית בישראל ונהנו מהחיסכון האדיר בעלויות המימון שלהן. חברות כמו מליסרון, עזריאלי וביג רשמו שנה אחר שנה עליות שערים של 20% ומעלה. אלא שבחודשים האחרונים המגמה הזו התמתנה, בין היתר בעקבות עליית הריבית בארה"ב והצפי לעליית הריבית בישראל.

2 תגובות לכתיבת תגובה