צילום: שאול גולן, אילן ספירא

צילום: שאול גולן, אילן ספירא

בדיקת כלכליסט

74% מהמוסדיים הזרים באסם מחזיקים גם במניות נסטלה

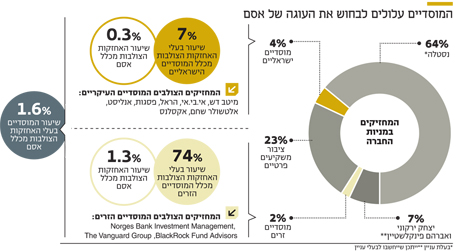

מבין הגופים המוסדיים הישראליים 7% מחזיקים גם במניות של בעלת השליטה באסם, נסטלה, ומקרב המוסדיים הזרים יש ל־74% אחזקות צולבות. האחזקות האלה עלולות להוביל לניגוד עניינים לקראת ההצבעה הגורלית ביום חמישי הקרוב על מיזוג שתי החברות

בעלי המניות של אסם יתכנסו ביום חמישי הקרוב, כדי להצביע על עסקת המיזוג שמציעה בעלת השליטה (64%) נסטלה. כדי לאשר את העסקה נדרש רוב של 75% מכלל בעלי המניות, וכן רוב של 50% מבעלי המניות שאין להם עניין אישי בעסקה, או ששיעור המתנגדים שאין להם עניין אישי יהיה נמוך מ־2%. "כלכליסט" בדק את יחסי הכוחות בין בעלי המניות, כדי לברר כמה מהם עשויים להיחשב לבעלי עניין אישי לצורך ההצבעה הגורלית.

אחזקות הציבור במניות אסם מסתכמות בכ־30%, כאשר 4% משיעור זה הם הגופים המוסדיים בישראל, באמצעות קרנות נאמנות וחיסכון לטווח ארוך, ושיעור האחזקות של המוסדיים הזרים עומד על 2%. שני מחזיקים נוספים - יצחק ירקוני (5%) ואברהם פינקלשטיין (2%) - נמנים עם משפחות המייסדים של אסם, ועדיין לא ידוע אם הם ייחשבו לבעלי עניין לצורך עסקת המיזוג. מחזיקים נוספים המשתייכים למשפחות המייסדים הם רפאל וילמרסדורף ופנינה צימרמן, שכל אחד מהם מחזיק ב־0.6% וביחד ב־1.2%, וגם לגביהם לא ברורה עדיין הזיקה לעסקה. אך המצב מחמיר כאשר יש סיכוי כי 1.6% מהאחזקות של המוסדיים הישראליים והזרים באסם מכניסות אותם למצב של ניגוד עניינים זה.

נדרש רוב של 75% מהמחזיקים שיגיעו להצביע

מבדיקת "כלכליסט", המתבססת גם על נתונים שנמסרו מאתר סטוקר, עולה כי 7% מכלל המוסדיים הישראליים שמחזיקים באסם מחזיקים גם במניות בעלת השליטה נסטלה. לכן, למעשה, הם עשויים להימצא כביכול בניגוד עניינים. המוסדיים הישראליים הבולטים שמחזיקים באסם באמצעות קרנות הנאמנות הם מיטב דש, אי.בי.אי, הראל ופסגות. באפיק החיסכון לטווח ארוך המוסדיים הבולטים הם אקסלנס, גל - הקרן של המורים והגננות, וקרן ההשתלמות לאקדמאים במדעי הרוח והחברה. הגופים המוסדיים הישראליים שיש להם אחזקה כפולה מהווים 0.3% מכלל בעלי המניות באסם.

כדי שהעסקה תאושר נדרש רוב של 75% מקרב המחזיקים שיגיעו לאסיפה. נראה כי רוב של 70% לא תהיה בעיה להשיג, זאת כיוון שבעלת השליטה נסטלה מחזיקה ב־64%, מקרב בעלי עניין המשתייכים למשפחות המייסדים יש 7% נוספים, ולכן נותר "למצוא" עוד קצת פחות מ־5% שיתמכו במיזוג.

התנאי השני הדרוש לאישור העסקה הוא רוב של 50% מקרב אלה שאינם בעלי עניין, כלומר 15% מבעלי המניות באסם. מכאן שיש חשיבות לכל קול. אם לא מושג רוב מקרב אלה שאינם בעלי עניין, הרי שדרוש כי שיעור המתנגדים למיזוג מקרב אלה שאינם בעלי עניין לא יעלה על 2%.

אלה שמחזיקים באחזקה צולבת יראו לנגד עיניהם את המחיר המוצע להם בעסקת המיזוג: 82.5 שקל למניה, מחיר המשקף פרמיה של 25%–30% לעומת מחיר מניית אסם בשבוע שקדם לפרסום הצעת הרכש להצבעת בעלי המניות, בתחילת פברואר האחרון.

חברת הייעוץ למוסדיים אנטרופי המליצה למוסדיים לא לתמוך בעסקה, על רקע רשימת נימוקים חריפה מאוד. כך, למשל, העלתה אנטרופי ספקות לגבי עצם נחיצותה של עסקת המיזוג, לאור הסכמי התקשרות רחבים ורב־שנתיים שעליהם חתומה אסם מול נסטלה. בנוסף, העלתה חברת הייעוץ תהיות על מידת אי־תלותה של הוועדה שהוקמה באסם לבחינת כדאיות העסקה ולניהול המו"מ מול נציגי נסטלה. אנטרופי טענה גם כי אם במקום עסקת מיזוג היתה מחיקת החברה מהבורסה מתבצעת באמצעות הצעת רכש, הרי שהיה יותר משקל לרצונם של המוסדיים ושל בעלי מניות המיעוט האם למכור את המניות שלהם לנסטלה או לא למכור. הצעת רכש דורשת הסכמה של 95% מקרב בעלי מניות המיעוט (משקיעים פרטייים ומוסדיים), בעוד עסקת מיזוג מצריכה רוב של 75% מקרב כלל בעלי המניות ורוב של 50% מקרב אלה שאינם בעלי עניין. לטיעונים אלה הצטרף טיעון נוסף הנוגע לתמורה. באנטרופי טוענים כי התמורה משקפת לאסם שווי שנגזר ממכפיל שווי פעילות של 13.4 - נמוך יחסית ביחס למכפילים שבהם נסחרות חברות ציבוריות אחרות בקבוצת נסטלה. כמו כן מציינים בחברת הייעוץ, כי זהו מכפיל נמוך ביחס לעסקאות מיזוג אחרות שביצעה נסטלה, ובהם שילמה לבעלי מניות המיעוט מחיר ששיקף מכפיל גבוה יותר מ־13.4.

עם המוסדיים המחזיקים הן במניות של אסם והן של נסטלה נמנים אי.בי.אי, אלטשולר שחם, אנליסט, הראל, מיטב דש ופסגות. המוסדיים עם אחזקות צולבות במסגרת אפיק החיסכון ארוך הטווח הם אינפיניטי, אקסלנס, גל, הגומל, הלמן־אלדובי, החברה לניהול קופות גמל לאקדמאים ולמהנדסים וקרן ההשתלמות לאקדמאים במדעי החברה והרוח.

המוסדיים חלוקים בדעותיהם לגבי ההצבעה

מבדיקת "כלכליסט" בקרב מוסדיים השונים עולה כי אין תמימות דעים לקראת ההצבעה על העסקה. חלק מהם מציינים כי למרות המלצותיה של אנטרופי חשוב לזכור שמנהלי ההשקעות רואים לנגד עיניהם, בראש ובראשונה, את טובת החוסך והתשואה שלו. לכן, לדבריהם, ההקפדה של אנטרופי על אתיקה וממשל תאגידי תקין, ועמדתה לגבי הנחיצות של העסקה עצמה הן אמנם חשובות מאוד, אך ההסתכלות בסופו של יום היא כלכלית - על מחיר ההצעה. בניגוד אליהם, מוסדיים אחרים הודיעו בפירוש כי יתנגדו לעסקה.

הערכת שווי שביצעה לאסם חברת ISS Proxy Advisory Services, חושפת את רשימת המשקיעים הזרים המחזיקים במניות באסם. הבנק המנהל את קרנות הפנסיה של ממשלת נורבגיה ,Norges Bank Investment Management, מחזיק ב־0.62%, ומנגד הוא מחזיק גם 2.72% בנסטלה. גם לבית ההשקעות האמריקאי ואנגארד (Vanguard) יש אחזקה צולבת - באסם הוא מחזיק 0.52% ובנסטלה 1.88%. קרן ניהול הנכסים הפיננסיים בלאקרוק (BlackRock) מחזיקה באסם 0.16% ובנסטלה 0.92%.

גוף מוסדי זר, שאחזקותיו בנסטלה גדולות מאלה שבאסם, יעדיף כנראה את טובת נסטלה. ושוב עולה השאלה אם מוסדיים כאלה נמצאים בניגוד עניינים ואם קולם ייספר לצורך התנאי השני - יותר מ־50% מהמחזיקים שאינם בניגוד עניינים, או לחליפין שהיקף המתנגדים שאין להם עניין אישי בחברה לא יעלה על 2% בהצבעה.

אנטרופי אמנם הדגישה את החיסרון של מיזוג לעומת הצעת רכש, אך לפני קצת יותר מחודש בית המשפט העליון דחה ערעור של בעלי מניות מאי.די.בי פתוח, שהלינו על המחיר הנמוך מדי, לטענתם, שלפיו התבצעה הצעת הרכש לפני מספר שנים. במקרה של אסם יש בעלי מניות מיעוט שדווקא מתלוננים על חוסר הוגנות כלפיהם במסגרת הצעת מיזוג.

תגובה אחת לכתיבת תגובה