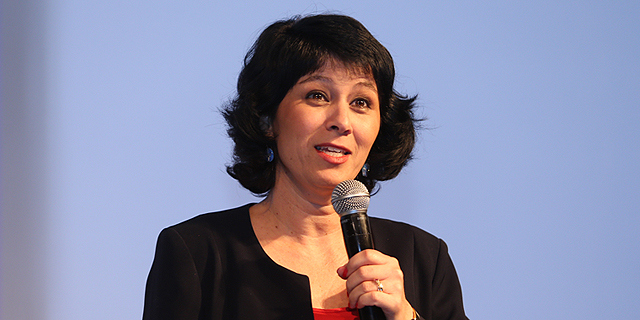

צילום: נמרוד גליקמן

צילום: נמרוד גליקמן

חברות אשראי יוכלו להפוך לבנק במסלול של 3 חודשים

בנק ישראל והאוצר הגיעו להסכמות שלפיהן ישראכרט ולאומי קארד, אחרי שיופרדו מבעלות הפועלים ולאומי, יוכלו להפוך לבנקים במסלול מהיר. בנק ישראל עדיין מתנגד להפרדת כאל מבעלות הבנקים

שר האוצר משה כחלון הודיע אתמול שחברות כרטיסי האשראי שיופרדו מהבנקים יוכלו להפוך לתאגידים בנקאיים בתהליך שייארך שלושה חודשים בלבד. האפשרות הזאת, שבאוצר ובבנק ישראל מכנים 'המסלול המהיר', תיכלל כפי הנראה במסקנות הסופיות של הוועדה להגברת התחרות בבנקים, שצפויות להתפרסם בשבועות הקרובים. המפקחת על הבנקים חדוה בר חיזקה את דבריו של כחלון בעניין.

חברה שתרצה להפוך לבנק תקבל היתר עקרוני בתוך שלושה חודשים מיום שפנתה לבנק ישראל, כדי שתוכל להתחיל במהלכים הנדרשים לביצוע המעבר עד שיתקבל ההיתר הקבוע, כמו גיוס כוח אדם, טיפול בתשתיות וכדומה.

בנק ישראל, שלא מוכן להתפשר על יציבות המערכת, טרם החליט איזה יחס הלימות הון ידרוש מהחברות שיבחרו במסלול המהיר. הדרישה מצד הפיקוח על הבנקים עומדת על 8%, וזאת בשעה שבנקים נדרשים ליחס הלימות הון של 10%. יחס הלימות הון נועד להבטיח את איתנותו הפיננסית של הגוף ואת יכולתו להתמודד עם הפסדים, באמצעות קביעת יחס מינימלי בין היקף ההון העצמי של הבנק לבין נכסי הסיכון שלו. דרישה זו של בנק ישראל אינה פתוחה לפשרות מצדו, משום שלבנקים כיום אין כרית ביטחון מלבד ההון שמרותק בצד למקרה של חדלות פירעון.

יחס הלימות ההון של ישראכרט ולאומי קארד הוא דו-ספרתי, וגבוה בהרבה מהנדרש (8%). הלימות ההון של השתיים נעה בממוצע בשנים האחרונות בטווח של 13%-15%.

נקודה נוספת שחשוב להתייחס אליה היא האינטרס של הרוכשים הפוטנציאליים - כעת נראה שבין המתעניינים ניתן למצוא קרנות השקעה (פרייבט אקוויטי), שלהן אינטרס להשיג תשואה נאה ולגזור קופון יפה בתוך שנים ספורות. לרוכשים כאלה כלל לא בטוח שיש אינטרס להשקיע כל כך הרבה כסף, סיכון ומאמץ בהפיכת החברה לבנק.

בסביבת הוועדה להגברת התחרות, שבראשה עומד דרור שטרום, מציינים את 'המסלול המהיר' כאחת משורה של הקלות בכניסת שחקנים חדשים לשוק הבנקאות שייכללו בהמלצותיה הסופיות. לצד 'המסלול המהיר' שייארך כאמור שלושה חודשים, יהיה כפי הנראה גם מסלול רגיל או פחות מהיר, שישמש חברות ושחקנים שאינם חברות כרטיסי אשראי וירצו להיכנס לשוק. החברות יזכו ל'מסלול המהיר' מתוקף פעילותן כיום, שכוללת בסיס לקוחות, תשתיות והון. חסם משמעותי נוסף שהמלצות הוועדה ינסו להתיר יהיה זה הטכנולוגי. כפי שהוצע במסקנות הביניים, בנקים קטנים ובינוניים יוכלו לרכוב על תשתיות מחשוב של בנקים גדולים, וזאת משום שהקמה של מערכות כאלה דורשות השקעה של זמן ומשאבים רבים.

בעניין הפרדת החברות, בנק ישראל עדיין דוגל בהשארת חברת כאל בידי הבנקים דיסקונט והבינלאומי, ואילו העמדה השלטת בוועדה היא שיש להפריד את כל החברות.

6 תגובות לכתיבת תגובה