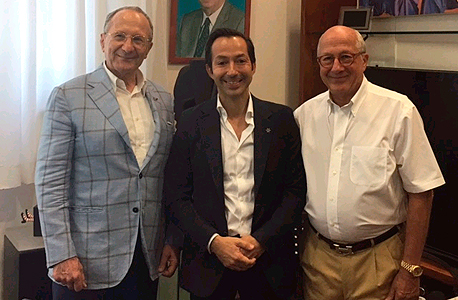

צילום: אביב חופי

צילום: אביב חופי

נחשף בכלכליסט

עכשיו זה סופי: נחתמה עסקת המכירה של כתר פלסטיק תמורת 1.4 מיליארד דולר

קרן ההשקעות BC פרטנרס תרכוש 80% מהמניות של יצרנית הפלסטיק בבעלות משפחת סגול; סמי סגול ימשיך להחזיק ב-20% מהמניות ולהוביל את ניהול ופיתוח המוצרים

עכשיו זה רשמי: נחתמה העסקה לרכישת כתר פלסטיק של משפחת סגול על ידי BC פרטנרס. קרן ההשקעות הזרה שמרכזה בלונדון תשלם 1.4 מיליארד דולר תמורת 80% מהמניות. על פי תנאי העסקה שנחשפה לראשונה בכלכליסט, סמי סגול ימשיך להחזיק ב-20% מהמניות ולהוביל את ניהול ופיתוח המוצרים.

קראו עוד בכלכליסט

כפי שפורסם ב"כלכליסט", בהסכם אין התייחסות לתשע המפעלים בארץ או לעובדי החברה. על פי הערכות, סמי סגול יקבל למעלה מ-70% מתמורת המכירה של כתר פלסטיק, שהם כמיליארד דולר, ואילו אחיו, יצחק סגול, יסתפק ב־25% מהתמורה. החלוקה הלא־שוויונית נובעת משיעורי אחזקה שונים של האחים בחברה: בעוד שכתר ישראל מוחזקת שווה בשווה על ידי השניים, הרי שכתר אינטרנשיונל, שמרכזת את הפעילות הבינלאומית של כתר, מוחזקת על ידי סמי סגול בלבד.

שתי החברות מוערכות כבעלות שווי שווה, של 900-800 מיליון דולר כל אחת. בעסקה הנוכחית רוכשת קרן BC פרטנרס 80% מכתר אחזקות, החברה־האם שמחזיקה בשתי החברות, תמורת 1.4 מיליארד דולר בסך הכל. אולם בעוד יצחק סגול צפוי למכור את כל מניותיו, תמורת 400-350 מיליון דולר, הרי שסמי יקבל כמיליארד דולר ויישאר עם יתרת 20% מהמניות בכתר אינטרנשיונל.

סמי סגול הוא הרוח החיה בפעילות המו"פ והניהול של כתר אינטרנשיונל. החברה החלה לצמוח בסוף שנות ה־90, בעיקר באמצעות רכישה של חברות בחו"ל. ההשקעה נעשתה על ידי סמי לבדו, לאחר שלדברי מקורבים לחברה, יצחק ביקש להימנע מהסיכון הכרוך בכך והסתפק בחלקו בחברה הישראלית. עם זאת, גם הפעילות של המפעלים הישראלים מיועדת רובה ככולה לייצוא, ורק 5% ממכירות כתר הן בישראל.

כפי שנחשף בתחילת השבוע ב"כלכליסט", הצלע השלישית במשפחה, האחות ויקי בן־ג'ויה, דורשת לקבל 140 מיליון דולר מתמורת המכירה, לאחר שמכרה את חלקה (10%) ב־2005 תמורת 30 מיליון דולר בלבד. המחלוקת מצויה כיום בבוררות בין בן־ג'ויה לשני אחיה, בפני הבורר עו"ד רם כספי.

את כתר ייצג משרד עו"ד גרוס קליינהנדלר חודק הלוי גרינברג ע"י עורכי הדין דוד חודק ואיל דיסקין, והמשרד הבינלאומי וויט אנד קייס. את בי.סי פרטנרס ייצג משרד עו"ד מיתר ליקוורניק, בידי מייק רימון, טליה גרסטלר וקרן שיטרית, ואילו כתר יוצגה ע"י משרד וויט אנד קייס הבינלאומי וגרוס חודק הישראלי. CVC יוצגה ע"י משרד גורניצקי בראשות עו"ד אלית אלקון, כשמלווים אותה פנחס רובין אייל רז ומיכאל איילון.

לדברי ז'אן-בטיסט ווטייר, שותף מנהל ב-BC פרטנרס: "זו ההשקעה הישירה הראשונה והגדולה ביותר שלנו בישראל. מצאנו בכתר ובישראל כר נרחב של יצירתיות ותעוזה עסקית שמהוות עבורנו הזדמנות עסקית גדולה. כתר הוא חברה חדשנית ומשגשגת הצומחת במהירות, ויש לה עוצמות תחרותיות יוצאות דופן ותרבות ארגונית ייחודית. אנחנו מאוד נלהבים מהזדמנויות הפיתוח של כתר ומצפים לקדם את אסטרטגיית הצמיחה השאפתנית של סמי ויצחק סגול, המונעת על ידי השקעות, שיווק ומכירות, חדשנות מוצר, מצוינות תפעולית ורכישות סלקטיביות"

סמי סגול אמר: "העסקה מהווה הבעת אמון בפוטנציאל העצום הגלום בכתר ובכלכלה הישראלית, גם בימים של תנודות בינלאומיות. לפני כשנה התחלנו בדיונים עם 11 מקבוצות ההשקעה הגדולות בעולם, שכולן גילו עניין בכתר והיום אני שמח לברך על המוגמר עם חתימת ההסכם. אני משוכנע כי השותפות עם הקרן וניצול הנכסים הניהוליים והאסטרטגיים שלה יאפשרו לנו להאיץ את הפיתוח של כתר מחברה בינלאומית לחברה גלובלית במלוא מובן המילה".

תגובה אחת לכתיבת תגובה