צילום: צביקה טישלר

צילום: צביקה טישלר

ראיון כלכליסט

"המוסדיים דורשים מחברות הנדל"ן האמריקאיות שהדין יהיה ישראלי אבל זה חארטה"

מנהלת תחום האשראי הלא סחיר בפסגות ורד קרין משוכנעת שרק גישה פסימית מתאימה לניהול ההלוואות הפרטיות שנותנים המוסדיים. בראיון לכלכליסט היא מספקת תרחיש שבו המשקיעים הישראלים יאבדו את כספם אם חברת נדל"ן מניו יורק תקרוס ועוקצת: "עוד לא פגשתי סמנכ"ל כספים שהיה ריאלי לגבי העסק שלו"

"ההשקעות הלא סחירות הרבה יותר איכותיות מהסחירות. הן מחייבות תהליך בדיקה ארוך ועתיר רגולציה", אומרת ל"כלכליסט" ורד קרין, מנהלת תחום האשראי הלא סחיר בבית ההשקעות פסגות

.

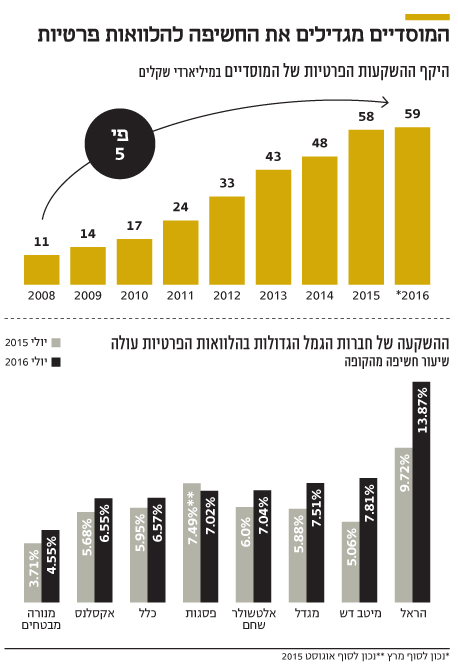

בעוד מנהלי ההשקעות בגופים המוסדיים פחות מעורבים בהנפקות האג"ח הסחירות בשוק הישראלי, שבו גויסו 40 מיליארד שקל בשמונת החודשים הראשונים של השנה, תחום ההלוואות הפרטיות הולך וצובר תאוצה בניהול כספי החוסכים. כך, בסוף מרץ 2016 עמדו ההשקעות הלא סחירות של הגופים המוסדיים על 59 מיליארד שקל לעומת 11 מיליארד שקל בסוף 2008. בפסגות 9 מיליארד שקל (9%) מתיק החוסכים מושקעים באשראי לא סחיר. אך לעומת גופי פנסיה גדולים בעולם מדובר עדיין בשיעור נמוך. בקלפרס, קרן הפנסיה הגדולה בארה"ב, כמעט 20% מהתיק מושקעים בהלוואות לא סחירות.

קראו עוד בכלכליסט

"ההתניות עובדות"

קרין טוענת כי ישנה סיבה עיקרית לצמיחה בהלוואות הפרטיות ולכך שמנהלי החיסכון ארוך הטווח לא מתלהבים משוק האג"ח הקונצרניות הסחירות. "זו השקעה יותר איכותית, בהלוואות הפרטיות באמת משתמשים בהתניות הפיננסיות שנקבעות במסגרת המו"מ. אני אוהבת להשוות את הסיטואציה לזו של רווק בן 30 שהוא סטודנט מצטיין שמתקבל למקום עבודה כאנליסט וברור שבעוד כמה שנים הוא יעבור לעבוד בקרן השקעות עם שכר כפול. נניח בחור כזה בא לקחת אשראי אז לכאורה ברור ש'הדירוג' שלו הוא מעולה וניתן לו אשראי. הבעיה היא שהנטייה של האדם היא לחשוב בצורה אופטימית, וכמנהלת השקעות בתחום האשראי הלא סחיר אני חייבת להתאמן חשיבה באופן שלילי. זו גם הסיבה שבמשברים התיק שלנו לא ייפול ותמיד נצא מהם כי אנחנו פשוט פסימיים, הולכים נגד האינסטינקט האופטימי. אז לגבי אותו בחור, במקום לחשוב על זה שהשכר שלו עוד רגע מוכפל, אני חושבת על זה שהוא אוטוטו מתחתן, ואז יבואו הילדים והמשכנתא. אז מה אני עושה? קובעת למשל שברגע שהוא מתחתן, הריבית שאני גובה עולה. בשלב השני, ילדים והוצאות אז אני מגדירה שעזיבת מקום עבודה זו עילה לפירעון מיידי. איש אשראי חייב ללמוד את הלווה ולזהות את נקודות החולשה שלו ולגדר אותן".

לפי אותה אנלוגיה, אולי שווה לתת לבחור הזדמנות למצוא מקום עבודה אחר ולא ישר לדרוש את הכסף חזרה.

"פה בדיוק מתחיל המשחק. אני למשל אכניס בחוזה תקופת ריפוי: אגדיר כמה זמן אני נותנת לתיקון הטריגר. ברוב המקרים אתן לו את הזמן, אבל אני חייבת להבטיח את יכולת ההחזר שלו. הרעיון הוא לעצור בזמן את העסק כשיש לי עוד מה לקחת. למשל להגדיר שיחס החוב למאזן לא יירד מרף מסוים".

תכניסי אותנו רגע לחדר המו"מ.

"אני יושבת עם סמנכ"ל כספים של חברה מסוימת וגם לו כמובן יש נטייה לאופטימיות. לעולם לא נפגוש סמנכ"ל כספים שהוא ריאלי לגבי העסק שלו. חברות שהחלו להידרדר למשבר סירבו לקלוט את המציאות שמונחת לפניהן. אז בסיטואציה כזו אני אומרת לו 'ההתניה הפיננסית הזו טובה גם לך. היא שומרת עליך'. הפרת ההתניה מצד החברה זה לא בהכרח זבנג וגמרנו ודרישה מיידית של הכסף. המטרה שלנו היא לא להפריע לו לעבוד. ברגע שסמנכ"ל הכספים יודע שיש לו התניה פיננסית שקובעת למשל שירידה מיחס פיננסי מסוים תגרור טריגר לפירעון מיידי, הוא לא יגיע לשם. הוא לא יפר אותו. הוא יעשה הכל כדי שזה לא יקרה, ואם הוא יידע שזה מתקרב, הוא מיוזמתו יבוא לדבר איתי. זה שומר עליו ערני. הוא מבין שאני יושבת לו על הראש, ולכן זה עוזר גם לו למנוע הידרדרות".

השוק הסחיר לא עובד ככה?

"בשוק האג"ח אין כזה מו"מ בין הלווה למלווה. זה פומבי. הרבה יותר קשה לבנות עסקה חכמה שתאפשר לצאת עם החזר מלא. מבחינתי, ברגע שנפתחו תנאי העסקה, שהוגדרו מראש, אני במצב של הסדר. אם החברה לא עומדת בדרישה שהגדרנו מראש, אני בהסדר. אבל זה הסדר שונה מזה של השוק הסחיר. אני יכולה לאפשר דחייה. לפעמים יש סיבה טובה להפרת התניה פיננסית. נניח בא אליי המנכ"ל ואומר שרכש חברה או התמזג עם חברה אחרת. לפעמים זה יוצר הפרה אבל זה טוב לחברה ולכן הוא יודיע לי מראש. בסיטואציה המתאימה אני כמובן לא אפריע".

לפעמים יש דרך לעקוף את ההתניות הפיננסיות. למשל, קבוצת אלון גייסה אג"ח לא סחירות ממוסדיים, שדרשו התניה שלפיה אם הדירוג יורד מתחת ל־-BBB, יש עילה לפירעון מיידי. כשהדירוג ירד, מנהלי אלון הלכו לבית המשפט ואמרו שבעלי האג"ח הפעילו את הטריגר שלא בתום לב.

"התניה פיננסית שמתייחסת לדירוג היא לא טובה. קודם כל, מי משלם על הדירוג? החברה שמגייסת. לכן אגב הפסקת דירוג זו התניה פיננסית טובה. כי ברגע שזה קורה, מבינים שחברת הדירוג רצתה להוריד דירוג ולכן החברה הפסיקה לעבוד איתה. אבל בכל מקרה התפקיד שלי זה לתפוס את החברה קודם, לפני שמגיעים בכלל למצב של הורדת דירוג. אני רוצה שהיחסים הפיננסיים שדרשתי יישמרו ולא לחכות עד שחברת הדירוג תגיד אוי ואבוי. אני לא סומכת עליהם, רק על עצמי".

האג"ח הלא סחירות חזרו

קרין החלה את דרכה בשוק ההון הישראלי ב־2002 בתפקיד מנהלת תיק האג"ח במגדל חברה לביטוח, שם עבדה עד 2007. לאחר מכן עברה לקבוצת הקרנות של שלמה דוברת, לתפקיד רפרנטית עסקאות בכירה. לתחום ההשקעות הפרטיות בגופים המוסדיים קרין נחשפה ב־2009 בבית ההשקעות אלטשולר שחם, כשהתקבלה לתפקיד מנהלת מערך האשראי והעסקאות הלא סחירות. ב־2013 היא קיבלה הצעה לעבור לפסגות, ומאז היא מנהלת את מחלקת האשראי הלא סחיר בבית השקעות הגדול בישראל.

מה דעתך על מצב השווקים כרגע?

"התשואות נמוכות והן לא משקפות אפילו את תרחיש העלאות הריבית המתון. פרמיית הסיכון היום מאוד שלילית, מה שמרמז על חוסר הפחד מסיכון בשווקים. כלומר המשקיעים לא דורשים מספיק פרמיה להארכת מח"מ. גם האג"ח הקונצרניות לא משקפות את פרמיית הסיכון. רוב המימונים באג"ח נחותים ואפילו משמשים כהון עצמי, כאשר התמחור הוא תמחור של חוב בכיר עם בטוחות. להערכתי, בישראל תיתכן העלאת ריבית החל מסוף 2017 או תחילת 2018, ולאחר מכן הקצב יהיה של שתי העלאות בשנה. בארה"ב, להערכתי, הריבית תעלה השנה עוד פעם אחת ועד פעמיים ב־2017 וב־2018. בשל הציפיות האלו, בתיק האשראי הלא סחיר של פסגות אנחנו מקצרים את המח"מ ומגדילים את החשיפה לריבית משתנה".

מה היקף העסקאות שמגיעות לשולחן שלך?

"הזרם פשוט מטורף. ב־2014 הגיעו רק לפסגות הצעות בהיקף של 10 מיליארד שקל, ואני מדברת רק על הצעות שממש בחנו. ב־2015 ההיקף כבר הגיע ל־14.5 מיליארד שקל וב־2016 ל־17.5 מיליארד שקל נכון לסוף אוגוסט. האמת שאוגוסט היה החודש הכי חזק השנה, כשבדרך כלל מדובר בחודש מת".

אילו עסקאות בכלל לא תשקלי?

"עסקאות מימון של אמצעי שליטה. היתה חברה ציבורית שרצתה לגייס כסף כהלוואה פרטית כדי לרכוש מניות של חברה בקבוצה. העסקה הזו עברה את כל מנהלי האשראי הלא סחיר בשוק וכולם דרשו ריבית של 7% ומטה. אנחנו רצינו 8%. החברה שמעה והחליטה לוותר על מסלול ההלוואה הפרטית וגייסה במקום אג"ח לא סחירות, וזה אחרי שנים שלא היו עסקאות כאלו בשוק. פתאום, ולא רק מהחברה הזו, באים ומאיימים עליי, אתם לא רוצים לקחת את העסקה? אין בעיה, נגייס באג"ח לא סחירות. במקור הם העדיפו הלוואה פרטית כי זה אחד על אחד ובלי הרבה שחקנים. אבל כשהמחיר שאנחנו דורשים גבוה, הם פתאום הולכים לאג"ח והחברה הזו באמת סגרה את ההנפקה הלא סחירה בריבית של 4%".

מה לגבי השקעה באשראי לבנייה?

"האשראים האלו הם הכי מעניינים כי הם עובדים לפי אבני דרך למתן הכסף. למשל, יש תקופת ההקמה ואז יש איש טכני בשטח שאומר שסיימו לחפור ואז משחררים עוד כסף. אחרי פרשת חפציבה (חברת בנייה שקרסה ב־2007 — ר"ב) נכנסה לראשונה ערבות חוק מכר. שם זה הכסף הגדול. הבנק או חברת הביטוח צריכים לתת ערבות שתבטיח את כספי הרוכשים במקרה שהקבלן יקרוס. הסיכון של הערבות מאוד נמוך בזכות אבני הדרך האלו וכי כל הדירות נמכרות מראש. אבל משום מה, קופות הגמל לא יכולות לתת ערבות אלא רק חברת ביטוח או בנק. הסיבה היא טכנית, מפלים לרעה את עמיתי הגמל והאוצר מודע לבעיה הזו. בזמן שחברות הביטוח מרוויחות על הערבויות האלה כסף קל, אנחנו לא במשחק".

יש עיוותים בשוק הסחיר לעומת ההלוואות הפרטיות?

"בטח. לדוגמה, רוב האג"ח הסחירות היום הן בעצם הלוואות מזנין במסווה (הלוואה שהיא בין חוב למניות ולכן מסוכנת יותר — ר"ב). נניח נותנים לחברה כסף כדי לרכוש פרויקטים בארה"ב. במקרה הטוב מדובר בהשלמה להון כדי לרכוש את הפרויקט, במקרה הפחות טוב מדובר בהון ממש. נניח חברה רוכשת פרויקט ב־100 מיליון שקל וקיבלה 70 מיליון שקל מהבנק, אז במקום להביא את ה־30 מיליון מהבית היא הולכת לגייס חוב. עד פברואר האחרון אסור היה לתת הלוואה פרטית שאין לה דירוג או בטוחה מספקת ולכן המזנין היה מחוץ למשחק. מפברואר כבר נתנו הקלה להשקיע אבל לא יותר מ־3%. נניח יש בניין מדהים במנהטן ששווה 100 מיליון שקל אז הבנק יקבל את החוב הבכיר — 70 מיליון שקל — ויקבל משכנתא מדרגה ראשונה ולגבי היתרה, 15 מיליון שקל יביא היזם ואת השאר ייקח כהלוואת מזנין. החוב הבכיר ייראה ריבית של 2%–4%, תלוי בפרויקט, ואילו המזנין יוכל לקבל ריבית של 8%–12% בגלל שאין לו שעבודים. אנחנו לא יכולים להעניק 100% מהמימון בפרויקטים כאלו כי זה סיכון אדיר, אבל משום מה בשוק הסחיר מותר".

דוגמה לתופעה שבה השוק מעניק 100% מהמימון היא גיוסי החוב של חברות הנדל"ן האמריקאיות בבורסת תל אביב, שהחלו ב־2008 כששוק הנדל"ן בארה"ב התאושש מהמשבר והיה זקוק לכסף כדי להתפתח. מאז ועד היום גייסו בתל אביב 17 חברות נדל"ן אמריקאיות יותר מ־11 מיליארד שקל. עם השנים חגורת הרגולציה הישראלית התהדקה כלפי החברות האמריקאיות. אם בהנפקה הראשונה בבורסת תל אביב של חברת דה לסר ב־2008 לא היה שום אזכור לגבי החוק הישראלי במקרה של חדלות פירעון, הרי שבהנפקות של החברות ב־2015 רשות ני"ע כבר דרשה מהן להתחייב בתשקיף לפעול לפי הדין הישראלי במקרה של חדלות פירעון.

מה דעתך על גיוסי החוב של חברות הנדל"ן האמריקאיות?

"חברים שלי אומרים לי, 'מה את רוצה, יש שם יחס חוב לשווי נכסים (LTV) של 50%, אז נכון שאני לא בעל חוב בכיר (רוכש האג"ח הסחירות — ר"ב), אבל גם אם 50% ילכו לבנקים, עדיין יש שם נכסים בשווי כפול ואני אפרע מהיתרה'. מה הם שכחו? שהדין אינו ישראלי. לפי הדין בניו יורק הנכס עובר לבעלותו של בעל החוב הבכיר בלי תיווך של בית משפט. לא שילמת? הנכס הולך לבנק. בשלב הבא, הבעלים ילך לבית המשפט ויגיד שהבניין שווה כפול אבל אז מתחיל ריב וזה יכול לקחת שנים".

בדיוק בגלל זה מחזיקי האג"ח דרשו בחלק מההנפקות דין ישראלי.

"זה חארטה, כי אם הנכס יושב בניו יורק, הכללים יהיו לפי כללי המשכנתא של מדינת ניו יורק".

שיתוף פעולה עם הבנקים

לעתים עולות בשוק ההון טענות על הדמיון הרב בין ההלוואות הפרטיות, שמאפשרות גמישות ביחסים בין הלווה למלווה בשל חוסר החשיפה הציבורית, לתהליך הבנקאי, שבו מוסדיים לוקחים נתח מהאשראי של המערכת הבנקאית.

מתי לבנק יש יתרון עליכם?

"השלב הכי חשוב בעסקה הוא הפיקוח השוטף. אני אובססיבית לזה. אם תפסתי את החברה בזמן אז לא יקרה כלום, למעט מצבים של מרמה שאז אי אפשר כמובן היה לצפות את זה. היתרון של הבנקים הוא שהם עובדים בשוטף מול הלווה. נותנים לו קווי אשראי, מקבלים את כל התזרים שלו ואת חשבון הבנק שלו. אם הבנק למשל מחזיק בפיקדון של הלווה, יש לו זכות קיזוז וזה יתרון על פניי. זאת, אף על פי שיש גם לזה דרך מעקף, כי הלווה יכול פשוט לשים את הפיקדון בבנק אחר. כדי להתמודד עם החיסרון של היעדר העבודה השוטפת, אני מכריחה את החברה לתת לי מצגים. למשל, אני דורשת דו"ח חודשי על מצב המכירות של החברה. אני מקבלת דו"חות כספיים, אבל מבחינתי זה היסטוריה ופחות מעניין. אם הייתי מחכה לקבל את הדו"חות, אוי ואבוי לי. אני דורשת דו"ח מצב מכירות רק מחברות מסוימות. נניח בחברה כמו אלביט הייתי מסתפקת בדו"חות כספיים כי זו חברה טובה עם פרויקטים ארוכים וצבר הזמנות. אם אני רואה שיש איזו בעיה, אז אני מציקה. שואלת שאלות את סמנכ"ל הכספים והוא מקלל כי אני יושבת לו על הכתף ונושפת בעורפו. אבל בזכות זה הוא זהיר. יש לי קובץ אקסל על כל הלוואה עם כל נקודות החולשה".

אתם מהווים תחרות לבנקים?

"הלווים עצמם למדו לפנות אליי בשלוש השנים האחרונות. הם כבר לא מחכים שיסבירו להם שיש מוסדיים שיודעים לעבוד כמו בנקים. אני יכולה לבנות לו חבילה של מימון כשהבנק יכול לתת לו רק חוב בכיר. מעבר לזה יש מחנק אשראי בבנקים וזה משפיע. ללווה חשוב לגוון את מקורות המימון שלו כי הוא לא רוצה לקום בוקר אחד והבנק יודיע לו שהוא מצמצם לו את קו האשראי. הבנקים חזקים בתפעול של פרויקטים גדולים ושם אנחנו נותנים להם את הבמה והם, בתמורה, נותנים לנו נתח בשירותי תפעול".

שקלתם להיכנס לשוק האשראי הקמעונאי, שבו נמצא הכסף הגדול?

"עד היום נתנו רק אשראי עסקי, אבל אנחנו מתחילים לפזול לעסקים קטנים ובינוניים. באשראי עסקי אפשר לנתח פרטנית את יכולת ההחזר בניגוד לעסקים קטנים ששם יש היקף עצום של עסקאות. לעסקים קטנים יש מחזור של עד 5 מיליון שקל ולבינוניים 15–5 מיליון שקל. אי אפשר לנתח את יכולת ההחזר הפרטנית והכל מבוסס סטטיסטיקות שם. בעסקים כאלו מנתחים את הסיכוי לקרוס לפי נתונים כמו סוג העסק ומיקומו. נניח סטטיסטית שחנויות פרחים הן עם סיכויי הקריסה הכי גדולים. כמובן שמנגד ביחסי סיכוי־תשואה זו השקעה עדיפה על אשראי עסקי והריבית גבוהה יותר. בתחום הזה אין לנו מספיק כלים ולכן אני לא מתיימרת לנהל השקעה כזו לבד וצריכה להישען על המערכת הבנקאית. יש כמובן האפשרות שהבנק יעשה איגוח לזה ואז נשמח לרכוש".

הבנקים יסכימו למכור את האשראי הזה למוסדיים?

"ברור שהם לא אוהבים את זה כי זה הלחם והחמאה שלהם. אבל אין לבנקים ברירה, כי הם מבינים שהמוסדיים ייכנסו לזה כך או אחרת אז עדיף לשתף פעולה".

למה פסגות לא קנה תיקי משכנתאות מהבנקים כמו שעשו חברות הביטוח?

"אנחנו בוחנים ומסתכלים על התחום מבחינת מח"מ נכון כי יש כאן סיכון ריבית (כשהריבית תעלה, הסיכון של תיק המשכנתאות יגדל — ר"ב), אבל בסופו של דבר עשינו נכון שלא מיהרנו. אם לפני שנה וחצי היינו מקבלים על תיק כזה מרווח ריבית של 1.1%, היום הוא כבר עומד על 1.5%. גם הבנקים יותר לחוצים למכור את התיקים ולשחרר הון בגלל דרישות באזל 3 וגם כי הם מעמידים משכנתאות בריביות גבוהות יותר".

3 תגובות לכתיבת תגובה