צילום: אריאל שרוסטר

צילום: אריאל שרוסטר

בלעדי לכלכליסט

אילים מתנגד למיזוג עם סוהו: שווי הלמן־אלדובי מנופח

אילים, המוסדי המשמעותי בסוהו, צפוי להתנגד למיזוג בין בית ההשקעות לשלד הבורסאי לפי שווי של 100 מיליון שקל. בחברת הקרנות סבורים כי הלמן־אלדובי שווה 25 מיליון שקל. הלמן אלדובי: "בטוחים שאין קשר בין ההתנגדות לכך שאינפיניטי הפסידה לנו במכרז חברת החשמל"

עסקת המיזוג בין בית ההשקעות הלמן־אלדובי לשלד הבורסאי סוהו נדל"ן במתכונתה הנוכחית הקימה לה מתנגד. ל"כלכליסט" נודע כי חברת קרנות הנאמנות אילים, הגוף המוסדי המשמעותי היחיד המחזיק במניות שלד סוהו נדל"ן, צפוי להתנגד לעסקה.

קראו עוד בכלכליסט

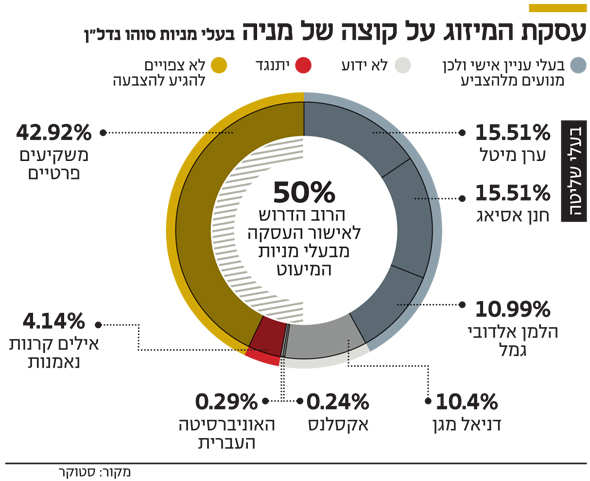

אילים מחזיקים ב־4.14% ממניות סוהו, המהווים כ־8% מבעלי מניות המיעוט הרשאים להשתתף בהצבעה. בסך הכל יש 47.59% בעלי מניות מיעוט כולל אילים, אך רובם הם משקיעים פרטיים, ככל הנראה שחקני נוסטרו וסוחרי יום, שספק אם יגיעו להצבעה. לכן כוח אילים בהצבעה קריטי שכן רק מוסדיים מחויבים לפי חוק להגיע להצבעות.

הרוב הדרוש לאישור העסקה הוא מעל 50% מבעלי מניות המיעוט שמשתתפים בהצבעה. עם זאת, חשוב לציין כי מי שיכריע את גורל העסקה לצד אילים הוא המשקיע הפרטי ובעלי טופ אלפא דני מגן המחזיק ב־10% מהחברה ועדיין לא החליט כיצד יצביע.

לפי מתווה העסקה המתוכנן, פעילות הלמן־אלדובי תוכנס לתוך השלד בתמורה להקצאת 29% מסוהו לבעלי מניות המיעוט. יתר 71% המניות יעברו לבעלי הלמן־אלדובי. בעלי השליטה בסוהו — חנן אסיאג ועירן מיטל — יקבלו מהלמן־אלדובי 3 מיליון שקל עבור פרמיית השליטה. העסקה משקפת לבית ההשקעות שווי של 100 מיליון שקל, ולאחר העברת הפעילות לתוך השלד הוא אמור להיסחר לפי שווי של 140 מיליון שקל (זאת לאחר צירוף 40 מיליון שקל המצויים בקופת מזומנים). תמחור זה מבוסס על הערכת שווי של רו"ח אמיר ברנע שהזמינה ועדה בלתי תלויה שמינה דירקטוריון סוהו כדי לבדוק את כדאיות העסקה. את הוועדה ליווה משרד עורכי הדין אגמון.

בחברת הקרנות אילים, המנהלת נכסים בהיקף 9 מיליארד שקל, סבורים שהשווי של הלמן־אלדובי לפי העסקה מנופח, וכי בית ההשקעות שווה בפועל רק 25 מיליון שקל - כלומר רבע מהשווי. לטענת אילים, נכון לתמחר את בית ההשקעות על בסיס שווי השוק של בתי השקעות בסדר גודל דומה הנסחרים בבורסה (כמו למשל אי.בי.אי). בימים הקרובים צפוי להתפרסם זימון לאסיפת בעלי המניות שיכלול את דו"ח העסקה המלא ופירוט השיקולים שהביאו לתמחור זה ובכללם הערכת השווי המלאה של ברנע. בנוסף מתנגדים באילים לתשלום של 3 מיליון שקל לבעלי השליטה מיטל ואסיאג בטענה כי לא ראוי לשלם פרמיית שליטה על שלד בורסאי. הוועדה שליוותה את העסקה צפויה לטעון מנגד כי הלמן־אלדובי קונה את קופת המזומנים של סוהו ולא רק שלד ולכן יש הצדקה לפרמיית שליטה.

אילים היא חברת קרנות נאמנות בבעלותו של אמיר איל המחזיק גם בבית ההשקעות אינפיניטי. אחרי שנים שהיה תחת ניהולו, הפסיד אינפיניטי את תיק הניהול היוקרתי של קופות הגמל של עובדי חברת החשמל ללא אחר מאשר הלמן־אלדובי, תיק שהניב דמי ניהול בגובה 20 מיליון שקל. למרות הקשר האמור ספק אם הוא עולה לרמת עניין אישי שלילי בעסקה שיכול לפסול את הצבעת אילים, שמנהליה צריכים להצביע כמובן משיקולים ענייניים בלבד לטובת המשקיעים שלהם.

מהלמן־אלדובי נמסר בתגובה: "אם יש גוף מוסדי שמקבל החלטות השקעה של כספי עמיתיו לפני שמפורסמים כל הפרטים, הרי שמדובר בהתנהגות מוזרה המחייבת בדיקה מצד הרגולטור. אנו בטוחים שאין לכך כל קשר לעובדה שאינפיניטי הפסיד להלמן אלדובי במכרז הפנסיה של חברת החשמל ולכך שהפסיד כ־20 מיליון שקל הכנסה בשנה".

2 תגובות לכתיבת תגובה