צילום: בלומברג

צילום: בלומברג

אג'יו

אקורד של אופטימיות: תהפוכות שמהפוכות, תקנו מניות

פרופ׳ ג׳רמי סיגל חיבר את אחד מספרי ההשקעות המפורסמים בכל הזמנים, שמראה כי מניות הן ההשקעה הטובה ביותר לטווח ארוך. עכשיו ״הקוסם מוורטון״, שחזה את העליות של 2016, מסביר בראיון לכלכליסט מדוע השווקים מזנקים מאז בחירת טראמפ, למה המגמה תימשך, ולמה המניות הן עדיין אפיק ההשקעה האולטימטיבי - רק אל תנסו להכות את השוק

קראו עוד בכלכליסט

הפרופ׳ למימון בבית הספר למנהל עסקים וורטון בפילדלפיה, מבתי הספר הנודעים בעולם למנהל עסקים, נחשב לאחד החוקרים המובילים של שוק המניות האמריקאי, ונודע כ״קוסם מוורטון״ בזכות תחזיותיו הקולעות. את תשומת הלב הנוכחית הרוויח סיגל בזכות התחזית האופטימית שלו לשנת 2016. בסוף השנה הקודמת, שבה המדדים דווקא רשמו ירידות, הוא לא היסס לקבוע שהדאו יגיע ל־20 אלף נקודות, תחזית אופטימית שבה דבק לאורך השנה, גם כשהחששות ממשבר כלכלי בסין טלטלו את השווקים והבריחו את המשקיעים.

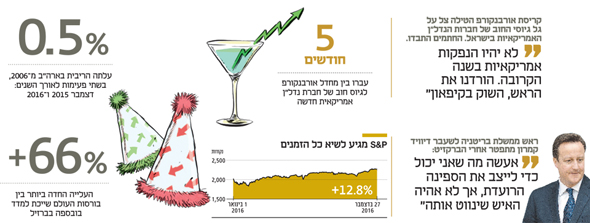

והאופטימיות שלו לא תמה. בראיון ל"כלכליסט" מפרט סיגל מדוע לדעתו העליות בשוק ימשכו. את הנימוק לתחזית זו הוא מוצא בתוכניותיו של הנשיא הנבחר דונלד טראמפ. ״הסיבה העיקרית לכך שהשוק עולה היא הרפורמה המתוכננת במס החברות״, סיגל מפרט. ״לכך יש להוסיף את כוונתו להפחית את הרגולציה, ואולי גם את הציפייה לצמיחה מהירה תודות להשקעה צפויה בתשתיות, אם כי זה פחות ודאי. האפקט נטו של הורדת מס החברות יכול להיות 10% נוספים לרווחי החברות. עם זאת, מאז הבחירות, מדד ה־500 S&P עלה רק ב־6.5%, לכן אני אומר שיש עוד מקום לעליות״.

200 שנה בשווקים

״מאז שהייתי ילד קטן תמיד אהבתי מספרים״, מספר סיגל. ״אני זוכר שבעמוד האחורי של ה׳וול סטריט ג׳ורנל׳ היתה טבלה של מדד דאו ג׳ונס. ותמיד תהיתי מה גורם למדד עצמו לעלות ולרדת. העניין שלי בשוק היה גדול יותר מרק להבין אלו מניות כדאי לקנות״. סיגל ניתב את הסקרנות שלו לדוקטורט בכלכלה ב־MIT, אולי המחלקה המובילה בעולם בתחום. משם המשיך למשרת מרצה באוניברסיטת שיקגו וממנה גויס לוורטון, שם הוא מלמד כבר 41 שנה. בנוסף הוא משמש יועץ בכיר לחברת תעודות הסל Wisdom Tree, מאז תחילת דרכה לפני כעשור. בזמנו הוא החזיק 2% מהחברה, שמנהלת 45 מיליארד דולר וששוויה בבורסת ניו יורק עומד היום על 1.5 מיליארד דולר. את תהילתו כחוקר הרוויח סיגל ב־1994, אז פרסם את רב־המכר עטור השבחים ״מניות לטווח הארוך״, שבו ניתח את ביצועי שוק המניות האמריקאי לאורך 200 שנה. הספר, שיצא מאז בארבע מהדורות, נבחר על ידי הוושינגטון פוסט לאחד מעשרת ספרי ההשקעה הטובים בכל הזמנים, והוכתר כ״תנ״ך של ה־Buy&Hold״, כלומר של מי שמאמין שיש לקנות מניות ולהחזיק בהן לאורך תקופה.

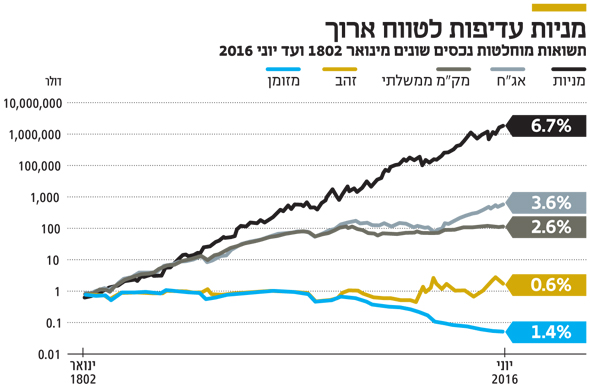

״הנקודה העיקרית בספר היא שמניות הן מאוד תנודתיות בטווח הקצר, אבל בטווח הארוך יש להן תשואה יציבה יותר מכמעט כל סוג נכסים אחר, ובהחלט יותר מכל סוג נכסים אחר שחקרתי״, אומר סיגל. ״לפני שכתבתי את הספר ביליתי שנתיים בחקר התשואות של נכסים פיננסיים נפוצים: אג״ח ממשלתיות וקונצרניות, זהב ומניות, ויצרתי סדרת נתונים שנמשכת עד המאה ה־19. מה שבלט עבורי היה העובדה שתנודתיות המניות בטווח הקצר היתה גדולה מאוד, אך בטווח הארוך הן נצמדו למגמה של 6.7% בשנה, אחרי אינפלציה. לעומת זאת, לסוגי נכסים אחרים יכולות להיות 20–30 שנים טובות, ואז 50 שנים רעות, ואז אולי תקופה טובה יותר. אבל מניות עלו בחזרה הרבה יותר מהר״.

איך מתרגמים תובנה זאת לחיים הפיננסיים?

״אנשים שמשקיעים לטווח ארוך, למשל חוסכים לפנסיה, צריכים ללא ספק להיות במניות. כמובן שבטווח של שנתיים, שלוש, ארבע, חמש שנים כל דבר יכול לקרות בשוק. אבל בטווח הארוך, תשואת המניות חוזרת לממוצע״. גם עכשיו, אחרי שבע שנים של עליות, סיגל דבק בהמלצה זו. ״בהשוואה היסטורית רמות המחירים גבוהות יחסית, אבל המניות עדיין אטרקטיביות לטווח הארוך. ברמת המחירים הנוכחית, תשואת המניות לטווח הארוך תהיה 5% אחרי אינפלציה, שזה אמנם נמוך יותר מ־6.7%, שזו התשואה לטווח הארוך שאני מוצא בספר שלי, אבל עדייו הרבה מעל תשואת האג״ח. זו עדיין עדיין קטגוריית הנכסים הטובה ביותר להיות בה״, אומר סיגל ומזכיר שהוא מדבר על שוק המניות בארה״ב. ״בשווקים מתעוררים התשואה לטווח ארוך קרובה יותר ל־6.5%, עם יותר תנודתיות, ובשאר העולם המפותח התשואה עשויה להיות טיפה גבוהה יותר מארה״ב״.

משחק בין הטווחים

במחקר שלו סיגל מתמקד בטווח הארוך, אבל את פרסומו הוא קנה גם בזכות התחזיות שלו לטווח הקצר. למשל מאמר דעה שאותו פרסם בוול סטריט גו׳רנל במרץ 2000, בשיא בועת הדוט.קום, שבו הזהיר את המשקיעים לא להתבלבל בין ההתלהבות המוצדקת ממהפכת התקשורת והטכנולוגיה, לבין התלהבות מהמניות של החברות שמובילות את המהפכה הזאת. ״מניות טכנולוגיה בשווי שוק גבוה הן הימור לפראיירים״, הוא הזהיר אז וצדק כמובן.

ובכל זאת, עולה התהיה: למה מי שמדבר על חשיבות הטווח הארוך מוכן לתת גם תחזיות לטווח הקצר? ״אני באמת לא תמיד מרגיש בנוח לתת תחזיות לטווח הקצר״, אומר סיגל. ״אולי זה טיפשי מצדי, אבל מאחר שאני עוקב אחרי השוק כבר כל כך הרבה שנים, לפעמים יש לי תחושה לגבי מתי הוא פגיע״.

תחזיותיו הקולעות הן שהקנו לסיגל את תואר ״הקוסם מוורטון״ (The Wizard of Wharton). ״לא כל התחזיות שלי התגשמו ואני הראשון שיודה בזה. המאמר שלי על השיגעון שבמניות הטכנולוגיה שהולכות להתרסק, היתה תחזית מעולה. ואילו החרטה הגדולה ביותר שלי היא שלא ראיתי את המשבר הפיננסי של 2008 מגיע. כמו כלכלנים אחרים, לא ראיתי עד כמה החובות הבעייתיים מרוכזים במוסדות מפתח כמו ליהמן ברדרס, שגרמו למשבר. אני פספסתי את זה. אבל בתחתית, במרץ 2009, הפכתי למאוד אופטימי וכתבתי על זה הרבה, וכמובן שהשוק עלה באופן דרמטי מאז״.

אני מניח שאתה לא ממליץ לאנשים מהשורה לנסות לצפות לאן השוק הולך.

״ללא ספק. אסור לנסות לתזמן את השוק, כי אז הביצועים יהיו גרועים יותר מהשוק. הרגשות יגרמו לכם למכור כשהשוק יורד, ולקנות כשהשוק גבוה. וזה ההפך בדיוק ממה שאתם צריכים לעשות״.

האופטימיות שלך לפני שנה היתה מוצדקת, למרות שהיו ירידות בדרך.

״לפני הבחירות בנובמבר, חשבתי שאולי הדאו ג'ונס יצליח להגיע ל־19 אלף נקודות השנה. ואז כשטראמפ ניצח, הסנטימנט השתנה דרמטית באופן מיידי. הסיבה לכך היתה שנראה שטראמפ מאמץ אג׳נדה רפובליקנית. ושהוא לא ילך לכיוון של מגבלות רדיקליות על הסחר, שזה מה שוול סטריט חששה ממנו. במקום זאת, הוא מדבר על רפורמה במסים והפחתת הרגוליציה, שזה משהו שוול סטריט אוהבת. יכול להיות שאנשים רואים אותו מבעד למשקפים ורודים, בעדשות אופטימיות. יש סיכון כזה. אבל כרגע נראה שהוא נע בדיוק בכיוון שהמגזר העסקי רוצה״.

כלומר הראלי שהחל מאז הבחירות יימשך?

אני חושב שהוא יימשך עוד תקופה, אבל שאלף הנקודות הבאות, מ־20 ל־21 אלף נקודות, יהיו קשות יותר. אנחנו בהערכת שווי מאוד גבוהה: מחירי המניות הן כמעט פי 21 מהרווח תפעולי, וזה מכפיל די גבוה. התחושה שלי היא שבשוק ירצו לראות את הרווחים של החברות מתחילים לעלות. הרבעון השלישי היה די טוב, ונראה היה שאנחנו יוצאים מ׳מיתון הרווחים׳, אבל אנחנו צריכים לראות רבעון רביעי טוב והתחלה טוב לשנה הבאה. כלומר, אנחנו הולכים לעלות מעל 20 אלף ואז המדד יישאר בטווח הזה, עד שנראה עלייה ברווחים. אבל כאמור בטווח הקצר כמעט כל דבר יכול לקרות״.

אגב, הפד העלה החודש את הריבית, ועכשיו מדברים על עוד שלוש העלאות ריבית בשנה הבאה. ועדיין השווקים עולים, בניגוד למה שהתרגלנו אליו.

״צריך לזכור שגם בפד לא יודעים כמה פעמים הם יעלו את הריבית. זה תלוי בכלכלה. בשנה החולפת, חשבו בפד שהם יעלו את הריבית שלוש או ארבע פעמים, ואז הכלכלה האטה ברבעון הראשון, מחיר הנפט צלל, החל שוק דובי בשווקים המתעוררים והיתה דפלציה בכל מקום. זה הפחיד אותם – בצדק – והם נמנעו מהעלאות רבית. הם הולכים להמשיך עם העלאות הריבית בשנה הבאה רק אם הכלכלה תהיה במצב טוב".

| |||

ובמצב כזה השוק יעלה ממילא?

״בדיוק. התרחיש השלילי הוא כזה שבו נראה אינפלציה בלי צמיחה אמיתית. זו תהיה בעיה לשווקים, לכל הפחות. אבל קצת אינפלציה היא לא דבר רע עבור מניות ואם נוכל להעלות את הצמיחה מ־%2 בשנה ל־3% זה יהיה פלוס גדול״.

ומה לגבי השווקים המתעוררים, הם לא יושפעו לרעה?

״אני חושב שהעלאת הריבית כבר מתומחרת במחירי המניות שם. אל תשכח שהשווקים המתעוררים הושפעו באופן שלילי מאוד על ידי הקריסה במחירי הסחורות. אם תהיה כלכלה חזקה בסין, זה יהיה הרבה יותר חשוב עבור יצואניות הסחורות מאשר האם הפד מעלה ריבית. לטעמי, הרבה מהשווקים המתעוררים אטרקטיביים״.

המדד של שילר מזייף

אחד מחבריו הוותיקים ביותר של סיגל הוא פרופ׳ רוברט שילר, כלכלן מאוניברסיטת ייל, שזכה בפרס נובל בשנת 2013 על תרומתו לחקר השווקים. השניים נפגשו ב־MIT, בתור לצילום רנטגן, שנדרש אז מכל הסטודנטים לתארים מתקדמים, ונותרו ידידים מאז. בין היתר, כפי שסיפרו השניים בראיון משותף בשנת 2001, היה זה סיגל שעודד את שילר לכתוב ספר על בועות פיננסיות המיועד לקהל הרחב. התוצאה היתה ״התלהבות לא רציונלית״, ספר שבו הזהיר שילר, במרץ 2000, מבועת הדוט.קום. במהדורה השנייה של הספר, ב־2005, הוא הזהיר מבועת הנדל״ן בארה״ב.

יש מי שמסתמך על המחקר של שילר כדי לטעון שהשוק נמצא עכשיו ברמות מסוכנות. זה לפחות מה שעשוי להראות אחד המדדים המפורסמים אותם פיתח, CAPE, המודד את היחס בין מחירי המניות לבין הרווחים הממוצעים לאורך עשר שנים. בהשוואה היסטורית, יחס זה נמצא כיום ברמות גבוהות שנראו רק ערב השפל הגדול והתרסקות בועת הדוט.קום. כפי ששילר הסביר בראיון לאחרונה, אם לשפוט על פי מדד CAPE בלבד, הרי שבתקופה של עשר השנים הקרובות תשואת המניות עשויה להיות נמוכה מזו של אג״ח לעשר שנים. אבל בטווח הקצר, שילר הסתייג, בוודאי בעידן לא צפוי כמו זה של טראמפ, השוק דווקא יכול לעלות. סיגל, שבשנים האחרונות מפגין אופטימיות גבוהה בהרבה משילר, חושב שהבעיה נמצאת במדד CAPE עצמו, או ליתר דיוק בנתונים שנכנסים אליו מאז שנות ה־90, שבהן נעשה שינוי בכללי החשבונאות. התוצאה, לפי סיגל, שגם הקדיש השנה לנושא מאמר אקדמי, היא ש״השוק לא דובי כמו שהמודל מביא לחשוב״.

תוכל להסביר?

״שילר משתמש במה שנקרא רווחי GAAP (כללי חשבונאות מקובלים). כיום, כללי דיווח אלה מכריחים חברות לדווח על ירידה בערך הנכסים שלהן, בין אם הן מכרו אותם או לא. לכן במשבר הפיננסי כל החברות היו צריכות להוריד את ערך הנכסים שלהן, גם אם הן לא מכרו אותם והתוצאה היתה שהחברות דיווחו על רווחים שליליים עצומים. הפסדים אלה נכנסו לסדרת הנתונים של שילר. ולכן בסדרת שלו נכללות שנתיים של אפס רווחים, וזה מה שהופך את יחס CAPE לגבוה יותר (כי המכנה שלו, שמבוסס על הרווחים, קטן יותר – א״פ). כשמשתמשים בהגדרות אחרות של רווחים, למשל רווח תפעולי, הרמות המתקבלות לא כאלו גבוהות כמו זה שמקבלים כשמשתמשים ברווחים מדווחים״.

מהמניות אנחנו עוברים לאג״ח. אני שואל את סיגל מה דעתו על התחזית של ד״ר הנרי קאופמן, הכלכלן הראשי של בנק ההשקעות המיתולוגי סלומון ברדרז בשנות ה־80, שקבע בראיון ל"כלכליסט" בחודש שעבר שאנחנו נמצאים בסיומו של עידן, וצפה את סוף ריצת השוורים בשוק האג״ח שנמשכה מאז תחילת שנות ה־80.

״האם שוק השורים של 35 שנה מאחורינו? נחיה ונראה״, אומר סיגל. ״אל תשכח שלפני שלוש שנים, כשיו״ר הפד דאז בן ברננקי הכריז על הפסקת ההקלה הכמותית, תשואות האג״ח הממשלתיות לעשר שנים עלו מעל 3%. כולם חשבו אז שזה הסוף של השוק השורי באג״ח וזה לא מה שקרה. אבל ייתכן בהחלט שלא נחזור לראות אג״ח ממשלתיות באזורי ה־1% שוב. אם זה כן יקרה זו תהיה אכזבה גדולה, כי המשמעות תהיה ששוב יש צמיחה איטית, דפלציה ופחד ממשברים פיננסים. אני מקווה שלא נראה רמות כאלה שוב״.

האם העובדה שמחירי האג״ח בירידה תשלח את המשקיעים למניות? או אולי העובדה שהריבית באג״ח עולה תהפוך אותן לאטרקטיביות?

״אל תשכח שמחיר האג"ח כבר מתמחר את העלאות הריבית, והתשואה שלהן עדיין נמוכה באופן יוצא דופן. אג״ח ממשלתיות לעשר שנים נסחרות בתשואה של 2.5%, ואג״ח מוגנות אינפלציה בתשואה של 0.67%. נכון, התשואה של אג״ח כאלה כבר היתה מתחת לאפס. אך כרגע התשואה שלהן עדיין נמוכה מ־1%, וזה קרוב למניות, כשההבדל הוא שמניות גם משלמות דיבידנד, ב־S&P 500 הדיבידנד קרוב ל־2%״.

ממה בכל זאת אתה מודאג?

״אם טראמפ ינוע בכיוון יותר פרוטקציוניסטי – ואין לכך סימנים כרגע. אם יהיה משבר בינלאומי גדול, שבו ארה״ב תצטרך לקבל החלטות מהירות, זה יהפוך את השווקים למאוד עצבניים כי אנשים לא בוטחים בטראמפ״.

אם כבר מדברים על טראמפ. הנשיא הנבחר הוא בוגר מחזור 68׳ של המוסד שבו אתה מלמד. האם וורטון מאמצת אותו לחיקה?

״כרגע, אנשים מחכים לראות אם הוא יהיה נשיא טוב. אם הוא אכן יהיה כזה, אני חושב שוורטון תאמץ אותו. אבל עד אז״, סיגל צוחק, ״הם שומרים על זהירות״.

תגובה אחת לכתיבת תגובה