צילום: צביקה טישלר

צילום: צביקה טישלר

המוסדיים שלחו את אג"ח חברות הנדל"ן האמריקאיות לראלי

אחרי התחלה צולעת שבה המוסדיים הישראליים נמנעו מרכישת אג"ח חברות הנדל"ן האמריקאיות, הם החלו להסתער על הסחורה – זו שנסחרת וזו שהוצעה בהנפקות האחרונות. בשלושת החודשים האחרונים זינקו מחירי האג"ח של חברות אלו ב־4%, זאת לעומת עלייה של 1.7% במדד תל בונד־שקלי

כמעט שנתיים עברו מאז גייס הנדלניסט האמריקאי גארי בארנט מיליארד שקל לחברת הנדל"ן אקסטל שבבעלותו בבורסת תל אביב, במה שפתח גל הנפקות של חברות נדל"ן מניו יורק בישראל. עד היום גייסו כבר 18 חברות נדל"ן אמריקאיות יותר מ־12 מיליארד שקל חוב בישראל, והן מהוות 3.7% מהיקף האג"ח שנסחר בתל אביב ו־16.5% ממדד תל בונד־שקלי.

קראו עוד בכלכליסט

כניסת האמריקאיות לשוק החוב הישראלי לוותה בחששות מצד המוסדיים הישראליים שכמעט ולא השתתפו בהנפקות שלהן ונמנעו מלרכוש את האג"ח שלהן בשוק. את מקומם בהנפקות מילאו בעיקר סוחרי נוסטרו, משקיעים פרטיים וקרנות נאמנות. אלא שבשלושת החודשים האחרונים החלו המוסדיים להיכנס להשקעה בחברות הנדל"ן האמריקאיות בחוזקה והביאו לראלי במחיר האג"ח שלהן.

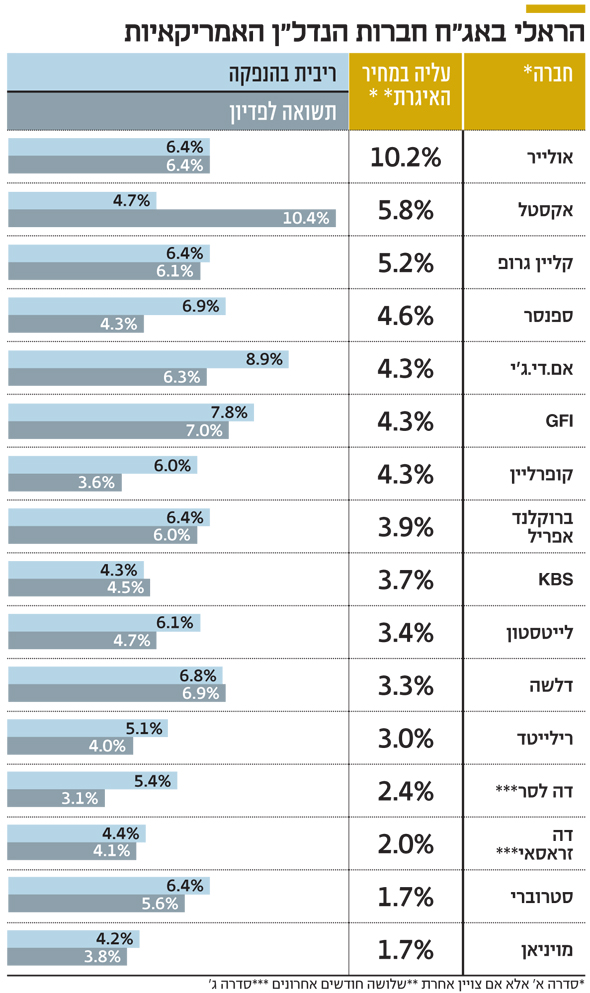

מבדיקת "כלכליסט" עולה כי אג"ח חברות הנדל"ן האמריקאיות עלו בממוצע ב־4% בשלושת החודשים האחרונים (ממוצע כל הסדרות האמריקאיות, לא כולל קופונים). זאת בזמן שמדד תל בונד־שקלי עשה באותה תקופה 1.7% בלבד. חלק מהחברות אף רשמו תשואות שלא היו מביישות את המניות הטובות בתל אביב. כך, למשל, אולייר של יואל גולדמן, שסבלה במחצית הראשונה של 2016 מירידות שערים בעקבות החששות של המוסדיים לפרויקט יזמי גדול שהיא בונה בבושוויק ניו יורק, רשמה בשלושת החודשים האחרונים תשואה של 10.2% לאחר שהצליחה להשיג מימון לפרויקט ולהתקדם בבנייה. סדרה א' של אקסטל רשמה תשואה של 5.8% באותה תקופה ככל שבארנט הצליח להשיג מימון לפרויקטים שלו בניו יורק.

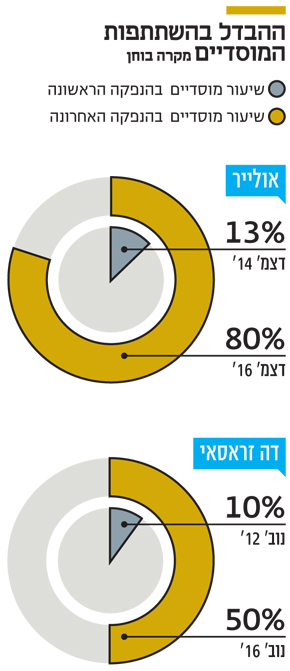

את המוסדיים אפשר לראות גם בשיעור ההשתתפות שלהם בהנפקות האחרונות. כך למשל, אם בהנפקה של סדרה א' של אולייר בדצמבר 2014 שיעור המוסדיים שהשתתפו עמד על 13%, בהנפקה שהיא ביצעה בדצמבר 2016 לסדרה ב' שיעור המוסדיים עמד כבר על 80%. גם בהנפקה של חברת דה זראסאי חלה תופעה דומה. בעת שהנפיקה את סדרה א' שלה בנובמבר 2012 שיעור המוסדיים עמד על 10% בעוד שבהנפקה שביצעה בנובמבר 2016 לסדרה ג' שיעור המוסדיים עמד על 50%.

מדוע נכנסו המוסדיים להשקעה באמריקאיות בחודשים האחרונים בתקופה שהמרווחים (הפער שבין תשואות האג"ח של חברות הנדל"ן הישראליות לאלה של האג"ח הממשלתיות בעלות מח"מ זהה) דווקא הצטמצמו עם עליית התשואות באג"ח הממשלתיות?

1. פוטנציאל המרווחים קוסם למוסדיים

הסיבה הראשונה והעיקרית קשורה למרווחים. בשעה שחברות הנדל"ן הישראליות נסחרות במרווחים נמוכים מעל תשואות האג"ח הממשלתיות בעלת מח"מ זהה, חברות הנדל"ן האמריקאיות נסחרות במרווחים גבוהים ולכן פוטנציאל התשואות שלהן הוא גבוה יותר. המוסדיים, שמחפשים אחר מקסום תשואה, הבינו בחודשים האחרונים שטמון לא מעט פוטנציאל בחברות הנדל"ן האמריקאיות והחלו לרכוש את האג"ח שלהן בשוק ובהנפקות. אם בהנפקות הראשוניות שהיו בשנים 2014–2015 כמעט ולא נראה אף מוסדי ברשימת המזמינים בהנפקות, בשתי ההנפקות האחרונות, של החברות נמקו וקורנרסטון, השתתפו כמעט כל חברות הביטוח בהיקפים משמעותיים.

גם היום, לאחר הראלי, כל אג"ח חברות הנדל"ן האמריקאיות ללא יוצאת מן הכלל נסחרות במרווחים גבוהים יותר מחברות הנדל"ן הישראליות מקבוצת ה־A שהנפיקו אג"ח שקליות. במילים פשוטות: פוטנציאל הרווח עדיין נשאר גבוה יותר אצל חברות הנדל"ן האמריקאיות גם לאחר הראלי.

2. לקחי הנפילה של אורבנקורפ

סיבה שנייה קשורה לקריסה של אורבנקורפ, החברה של אלן ססקין שהיתה הראשונה ליפול מבין החברות הזרות שהנפיקו אג"ח בישראל. באפריל 2016 הודיעה אורבנקורפ למשקיעים כי החלה בהליך של חדלות פירעון בקנדה והשאירה אותם עם חובות של 180 מיליון שקל. כאן עמד בפעם הראשונה למבחן שטר הנאמנות של האג"ח של החברות הזרות, וכפי שזה נראה היום, הוא עמד בו בהצלחה. עו"ד גיא גיסין, למוד הסדרי החוב, שמונה מטעם בית משפט כאחראי על הנכסים של אורבנקורפ, כבר הצליח להבטיח החזר של מחצית מהסכום, ואם לא יחולו שינויים של הרגע האחרון, הוא צפוי להחזיר את מרבית החוב לנושים כנגד כל הציפיות.

3. הזמן הצליח להפיג חששות המוסדיים

סיבה שלישית, קשורה להתפוגגות החששות מהחברות שנתפסות כמסוכנות כמו אקסטל, אולייר ואם.די.ג'י. החשש מקריסה של חברות אלו השפיע על כל מגזר חברות הנדל"ן האמריקאיות בתל אביב, אך בחודשים האחרונים המשקיעים הבינו שהן רחוקות מליפול בעקבות התפתחות חיובית בעסקים שלהן.

שני דברים מהותיים נוספים שתרמו להפגת החששות הם, שהמוסדיים החלו לערוך ביקורים מעבר לים אצל החברות האמריקאיות וראו את הנכסים במו עיניהם והאנליסטים הישראלים החלו לסקר את חברות אלו.

נכון ליוני 2016 (המועד האחרון המעודכן של החיסכון ארוך הטווח), גוף החיסכון ארוך הטווח שנמצא בחשיפה הגבוהה ביותר לחברות הנדל"ן האמריקאיות הוא חברת הביטוח מגדל עם אחזקה של 515 מיליון שקל. מגדל מחזיקה, בין השאר, באג"ח של החברות רילייטד (190 מיליון שקל), מויניאן (200 מיליון שקל) ולייטסטון (80 מיליון שקל). גופי חיסכון ארוך טווח נוספים עם אחזקה גדולה הם הפניקס עם 115 מיליון שקל, מנורה מבטחים עם 75 מיליון שקל, אקסלנס עם 72 מיליון שקל והקרן להשתלמות למורים בבתי הספר העל־יסודיים בסמינרים שמחזיקה באג"ח בהיקף 63 מיליון שקל.

מבין קרנות הנאמנות, נכון לאוקטובר 2016, מיטב דש היא החשופה ביותר לחברות הנדל"ן האמריקאיות עם אחזקה של 430 מיליון שקל. אחריה הקרנות אי.בי.אי (425 מיליון שקל), מגדל (360 מיליון שקל), מור (335 מיליון שקל) ואקסלנס (235 מיליון שקל).

תגובה אחת לכתיבת תגובה