צילום: שאטרסטוק

צילום: שאטרסטוק

בדיקת כלכליסט

האותיות הקטנות של הבטחות הבנקים בחיסכון לכל ילד

הבנקים מציעים ריביות אטרקטיביות להורים שיבחרו להפקיד אצלם 50 שקל מדי חודש במסגרת תוכנית חיסכון לכל ילד. אלא שמדובר בריבית שלא מתחשבת בעליות מחירים, שמוצעת רק לילדים קטנים ושעבורה מגבילים הבנקים את זכויות החוסכים

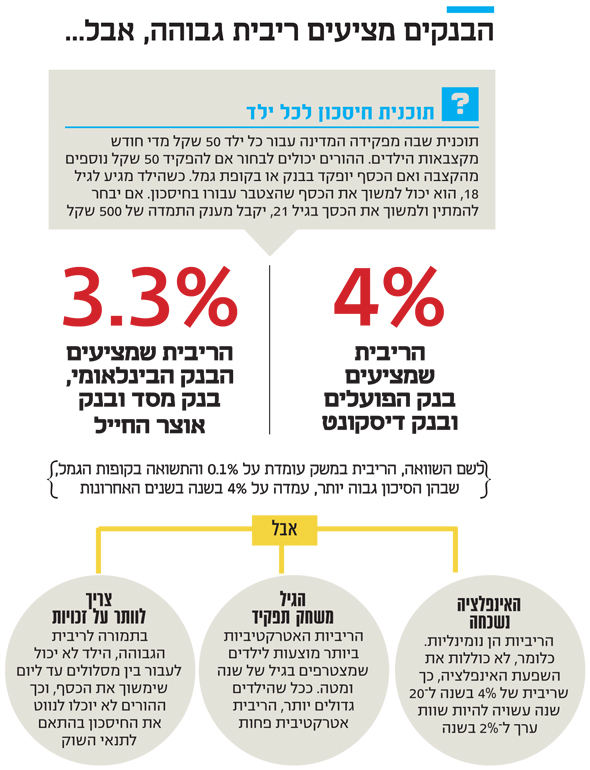

בנק הפועלים מתגאה בכך שהוא מציע ריבית של 4% בשנה להורים שיפתחו אצלו תוכנית חיסכון עבור ילדיהם במסגרת תוכנית חיסכון לכל ילד של משרד האוצר. גם בנקים אחרים מציעים ריביות גבוהות ביחס לריבית שאותה ניתן להשיג בפיקדונות או בקופות גמל. בנק דיסקונט מציע גם הוא ריבית של 4% בשנה, והבנקים הבינלאומי, מסד ואוצר החייל מציעים ריבית של 3.3% בשנה לחוסכים בחיסכון לכל ילד.

קראו עוד בכלכליסט

חיסכון לכל ילד היא תוכנית שבמסגרתה מפקידה המדינה עבור כל ילד 50 שקל מדי חודש מקצבאות הילדים עד הגיעו לגיל 18. ההורים יכולים לבחור אם להפקיד 50 שקל נוספים מהקצבה, ואם הכסף יופקד בבנק או בקופת גמל ובאיזה מסלול (שקלי, צמוד מדד וריבית משתנה). כשהילד מגיע לגיל 18, הוא יכול למשוך את הכסף שהצטבר עבורו, ואם יבחר למשוך את הכסף בגיל 21, הוא יקבל מענק התמדה של 500 שקל.

משום שהריבית במשק עומדת על 0.1% כבר זמן רב ומשום שהריבית הממוצעת שהשיגו קופות הגמל ב־2016 עמדה על 3%, עושה רושם שלהורים עדיף לפתוח תוכניות חיסכון במסגרת התוכניות עבור ילדיהם בבנקים. אך למעשה, הריביות האטרקטיביות שמציעים הבנקים על הנייר הן שונות במציאות, וכדאי לשים לב לאותיות הקטנות שאחראיות לכך לפני שחותמים על טופסי ההצטרפות. "כלכליסט" עושה סדר ובודק את הצעות הבנקים לעומק.

הריבית הגבוהה מוצעת רק במסלולים ספציפיים

הריבית הגבוהה ביותר שמוצעת היא ריבית נומינלית, והיא מוצעת רק לבוחרים במסלול השקלי הלא צמוד. ריבית נומינלית היא ריבית שלא כוללת את השפעת האינפלציה, כלומר את עליית המחירים. כיום סביבת האינפלציה במשק נמוכה באופן חריג בהשוואה לעשור הקודם והיא עשויה להשתנות. לכן, עבור ילד שזה עתה נולד, שיחסוך במשך 18–21 שנה, ריבית נומינלית של 4% בשנה עלולה להיות שוות ערך לריבית ריאלית (כלומר, הריבית בניכוי האינפלציה) של 2% בשנה. במילים אחרות, הילד הזה עשוי לגלות שהערך של הכסף שנחסך עבורו נשחק כתוצאה מעליית המחירים בחצי.

מי שבחר לחסוך בבנק הפועלים ומבקש להגן על עצמו מהשפעותיה של האינפלציה, יכול לבחור במסלול עם ריבית שצמודה למדד המחירים לצרכן. אך לבוחרים במסלול זה מוצעת ריבית שנתית של 1.85% בלבד. מי שיבחר במסלול זה בבנק דיסקונט, ייאלץ להסתפק בריבית של 1.5% בשנה.

גובה הריבית יורד עם הגיל של הילד

הבנקים לא פראיירים. אחד התמריצים שלהם להשתתפות בתוכנית חיסכון לכל הילד הוא האפשרות שהילד יהפוך בבגרותו ללקוח שלהם. לכן הם מציעים את הריבית האטרקטיבית ביותר לילדים הצעירים ביותר, וככל שהילד מצטרף בגיל מבוגר יותר, כך הריבית שמוצעת לחיסכון שלו אטרקטיבית פחות.

בנק הפועלים, למשל, מציע ריבית של 4% רק לילדים שמצטרפים לתוכנית עד גיל שנה. ילדים שמצטרפים לתוכנית בגיל 1-2 שנים, יקבלו ריבית של 3.9%. במסלול של ריבית צמודה, הריבית לילדים עד גיל שנה היא 1.85%. ילדים בני 1–2 שנים יקבלו ריבית של 1.6%. ילד שיצטרף לבנק הפועלים בגיל 5, יקבל ריבית של 3.35% במסלול השקלי ו־1.3% במסלול הצמוד. ילד שיצטרף בגיל 10 יקבל ריבית שקלית של 2.55% בשנה ו־1% בלבד במסלול הצמוד. ילד בגיל 17 יקבל ריבית של 0.6% בשנה במסלול השקלי ושל 0% במסלול הצמוד. כך הדבר גם בקרב יתר הבנקים, שחלקם מציעים ריביות נמוכות אף יותר ככל שגילו של הילד עולה.

הבנקים מוכנים להתחייב לריבית גבוהה רק בתנאי שהכסף יישאר אצלם לטווח ארוך ושלא יהיה ניתן למשוך אותו. אחת הסיבות לכך היא הריבית הנמוכה במשק. בנק לא יציע ללקוח שאולי ימשוך את הכסף בעוד שנה ריבית של 4% בשנה בזמן שהריבית במשק היא 0.1% בלבד. להערכתם, הריבית תעלה בעתיד, ומכיוון שהם מפקידים את כספי החוסכים בבנק ישראל, הם ייהנו מהעלייה הזו רק בזכות כספיהם של חוסכים לטווח ארוך.

ריבית גבוהה מוצעת בתמורה להגבלת זכויות

הריבית הגבוהה שמציעים הבנקים מותנית בכך שהילד לא יוכל לעבור בין המסלולים השונים עד שיגיע לבגרות וימשוך את הכסף. הם לא מונעים מההורים לעשות זאת, אך הורה שיבקש לשמור על גמישות שתאפשר לו להעביר את החיסכון של הילד שלו בין התוכניות השונות בהתאם לסביבת הריבית אחת לחמש שנים, כבר יצטרך להסתפק בריביות נמוכות משמעותית מ־4% בשנה.

אם, לדוגמה, הורה יבחר במסלול שקלי בבנק הפועלים, שאותו יוכל להחליף באחר לאחר חמש שנים, הריבית שתוצע לו תעמוד על 1.81% בלבד. אם יבחר במסלול צמוד, הריבית המוצעת תעמוד על 0.53% בשנה.

הריבית הגבוהה שמוצעת בתמורה לוויתור על האפשרות לעבור בין מסלולים היא מפתה, אך לאור הריבית הנמוכה במשק כיום, סביר שיהיו הורים שירצו לבחור במסלול שיאפשר להם ליהנות מעליית הריבית העתידית אם וכאשר תגיע. קרוב לוודאי שההורים האלו יבחרו במסלול הריבית המשתנה. לבוחרים במסלול זה מציע כיום בנק הפועלים ריבית של 0.6% בשנה בפועל. הריבית במסלול זה מחושבת לפי ריבית הפריים, שעומדת על 1.6% פחות 1% (מרווח שאותו קובעים הבנקים). מדובר בריבית נמוכה, אך היא עשויה לעלות משום שריבית הפריים מבוססת על הריבית במשק, שעומדת כיום על 0.1% בתוספת של 1.5%. כלומר, אם הריבית במשק תעלה, הבוחרים במסלול זה ייהנו מריבית שנתית גבוהה יותר.

לא בטוח שבמסלול זה ניתן יהיה להשיג גם בעתיד ריבית של יותר מ־4% בשנה, כפי שמציעים הבנקים בתמורה להגבלת הזכויות, אך ייתכן שיש מי שירצה לשמור עבורו ועבור ילדיו את האפשרות לראות אם זה יקרה.

15 תגובות לכתיבת תגובה