צילום: עמית שעל, ורדי כהנא

צילום: עמית שעל, ורדי כהנא

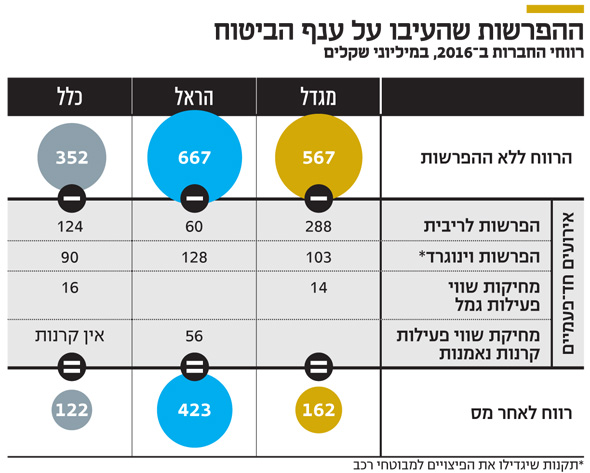

מגמת העלייה בריבית הצילה את מגדל וכלל מהפסד ב־2016

חברות הביטוח נהנו ברבעון הרביעי מהרוח הגבית, שאפשרה להן לשחרר עתודות הון לשורת הרווח. הראל היא היחידה שהיתה נשארת עם הראש מעל המים גם ללא שינוי בריבית. הפרשות חד־פעמיות טשטשו את השחיקה בדמי הניהול בפנסיה ובגמל, את הפדיונות בקרנות ואת הקיפאון בביטוחי הבריאות

שלוש חברות הביטוח הגדולות — מגדל, כלל והראל — סוגרות שנה מאתגרת עם רווח מצרפי של 707 מיליון שקל. רווח זה יכול היה להגיע ל־1.5 מיליארד שקל, אלמלא נדרשו לבצע הפרשות חד־פעמיות של כ־800 מיליון שקל לחיזוק עתודות ההון שלהן בשל הריבית הנמוכה.

מדובר בהפרשות שבוצעו בעיקר בשני הרבעונים הראשונים של 2016, כאשר במחצית השנייה, ובעיקר ברבעון הרביעי, סביבת הריבית חזרה למגמת עלייה. דבר זה איפשר לחברות לשחרר חלק מעתודות ההון שהופרשו לשורת הרווח — מה שהציל מהפסד שנתי את מגדל וכלל, שתי חברות ביטוח החיים הגדולות בישראל, המושפעות ביותר מסביבית הריבית. לא בכדי ביקשו מנהלי חברות הביטוח להדגיש את תוצאות הרבעון הרביעי החזקות, אם כי אלו הושפעו כאמור מגורם אקסוגני לחלוטין לניהול שלהם.

קראו עוד בכלכליסט

עליית הריבית: בשורות טובות לנוסטרו

עיקר הרווח של חברות הביטוח נובע מהתשואה על השקעות תיקי הנוסטרו הענקיים שלהן, וכאשר הריבית נמוכה קשה לרשום רווחי השקעות. במצב כזה מחייב הפיקוח על הביטוח את החברות לחזק עתודות הון, כדי להבטיח עמידה בהתחייבויות למבוטחים. אך אין צורך שהריבית ממש תעלה, כדי להתחיל לרשום רווח על השקעות, ודי בכך שמחירי האג"ח הממשלתיים יורדים על רקע הערכות לעליית ריבית — שמגיעות בעיקר מארה"ב.

גם הרבעון הראשון של 2017 צפוי להיות חזק בזכות המשך עליית הריבית, שצפויה לאפשר לחברות לשחרר עוד כמה מאות מיליוני שקלים לשורת הרווח. כלל ביטוח, למשל, תוכל לשחרר 306 מיליון שקל נוספים אם הריבית תמשיך לעלות, וזו תחמושת שמאפשרת לטשטש, בין היתר, חולשה אפשרית בתוצאות הביטוח הרגילות.

הפנסיה בנסיגה: חוזרים למכור ביטוחי מנהלים

אם מתעלמים מההוצאות החד־פעמיות, קשה לפספס את העובדה ששלוש חברות הביטוח חוו שחיקה ברווחיות פעילות הגמל והפנסיה שלהן. הרווח של מגדל מפעילות הפנסיה עמד אשתקד על 43.3 מיליון שקל, ירידה של 32% לעומת 2015, וזאת למרות העלייה בהכנסות. הסיבה לכך נעוצה בירידה בדמי הניהול, בעקבות התחרות הגוברת בענף. זו תפסה תאוצה עם כניסת שתי קרנות פנסיית ברירת המחדל, של הלמן־אלדובי ומיטב דש, שמציעות דמי ניהול אפסיים. בפעילות הגמל רשמה מגדל הפסד של 8 מיליון שקל לעומת רווח של 7 מיליון שקל אשתקד, כתוצאה ממחיקת שווי של פעילות הגמל בהיקף של 21 מיליון שקל. זו באה במקביל למחיקה של 16 מיליון שקל שביצעה כלל ביטוח בגמל שלה, ושתי החברות מסבירות את המחיקה בשחיקת דמי הניהול. הראל, לעומתן, לא ביצעה מחיקה בפעילות הגמל.

כלל ומגדל (שמחזיקה בעיקר בפעילות השתלמות) מתמודדות בשנים האחרונות עם נטישת לקוחות מאסיבית לטובת המתחרים בגמל, שמאלצת אותן יותר מהראל לבצע פעולות שימור ולהפחית דמי ניהול.

דו"חות החברות חושפים ניצני תופעה מעניינת, שמתרחשת ברקע השחיקה ברווחיות פעילות המוצרים הפנסיוניים המובילים, בדגש על קרנות הפנסיה: חזרה למכירת ביטוחי מנהלים. מגדל, חברת ביטוחי המנהלים הגדולה בישראל, מדווחת על זינוק של 30% במכירות ביטוחים חדשים לעומת ירידה של 4% ב־2015 לעומת 2014, "זאת על רקע התעוררות שחלה במכירות מוצרי ביטוחי מנהלים באמצעות סוכנים בדמי ניהול נמוכים מאלה שהיו נהוגים בעבר". גם כלל מדווחת על תופעה דומה, לצד ירידה במכירות חדשות של קרנות פנסיה.

בתי ההשקעות: כלל צדקה כשסגרה

מהתוצאות של בתי ההשקעות של הראל ומגדל עולה כי ההחלטה שקיבל מנכ"ל כלל ביטוח איזי כהן לפני ארבע שנים, לסגור את בית ההשקעות כלל פיננסים, היתה מוצדקת. מגדל שוקי הון, שמחזיקה כיום בעיקר קרנות נאמנות ותיקים לצד פעילות חיתום קטנה, רשמה רווח לפני מס של פחות ממיליון שקל, וזאת אחרי שמביאים בחשבון שמנהל ההשקעות שרון חינקיס נהנה משכר שנתי בעלות של 2.8 מיליון שקל. בית ההשקעות הראל פיננסים נאלץ לבצע מחיקה משווי פעילות קרנות הנאמנות שלו בהיקף של 56 מיליון שקל אחרי מס, כתוצאה מפדיונות כבדים ושחיקה בדמי הניהול, מה שהוביל את פעילות הפיננסים להפסד של 3 מיליון שקל לעומת רווח של 8 מיליון שקל בשנה המקבילה.

ביטוחי בריאות: הרפורמה של סלינגר פגעה

הרפורמה בביטוחי הבריאות, שיצאה לדרך בפברואר האחרון, גרמה לקיפאון במכירת ביטוחי בריאות חדשים. המפקחת על הביטוח דורית סלינגר הפכה את פוליסות ביטוחי הבריאות לאחידות, באופן שמקל על השוואתן, ולכאלה שיכולות להתחדש מדי שנתיים ותמחורן מול הפוליסות הוותיקות נמוך בכ־30%. חברות הביטוח, בדגש על הראל והפניקס, חששו מזליגת מבוטחים מהפוליסות הוותיקות לחדשות, ולכן כמעט שלא שיווקו את החדשות. מדו"חות מגדל עולה כי הרפורמה בהחלט השפיעה על הפעילות — שכן נרשמה ירידה של 12% במכירת פוליסות חדשות לעומת 2015.

גם בהראל נראה שיש ירידה במכירות החדשות של ביטוחי בריאות, כאשר העלייה בהכנסות בין 2016 לתקופה המקבילה הסתכמה ב-5% לעומת עליה של 11% בין 2015 לשנת 2014.

חלוקת דיבידנד: בינתיים רק הראל

הראל מסתמנת כמי שצפויה להציג את אחת התוצאות החזקות בענף — רווח של 423 מיליון שקל, הגבוה פי ארבעה מהרווח של כלל ומגדל (הפניקס ומנורה יפרסמו דו"חות השבוע). הסיבה המרכזית לכך היא, אמנם, שתיק ביטוח החיים של הראל, שמושפע מסביבת הריבית הנמוכה וההפרשות שנדרשות בגינו, קטן משמעותית מזה של כלל והראל. אך הראל גם מציגה תוצאות חזקות בתחומי הפעילות שלה שנהנים מפיזור גבוה ורגל איתנה של ביטוחי בריאות לצד התחום הפנסיוני והפיננסי. לא בכדי מדובר בחברת הביטוח היחידה שחילקה דיבידנדים אשתקד — 171 מיליון שקל שכבר חולקו ו־107 מיליון שקל נוספים שעליהם דיווחה הראל לאחר פרסום הדו"ח.

אמנם גם מגדל הודיעה על חלוקת דיבידנד, אך זו נובעת משחרור הון שהועמד לטובת מגדל שוקי הון לפעילות חבר הבורסה שנמכרה לאי.בי.אי. מגדל עצמה מדווחת כי היא בחסר מול דרישות ההון החדשות (סולבנסי 2), שחברות הביטוח נדרשות ליישם, והיא רחוקה מאוד מחלוקת דיבידנד. כלל אמנם נמצאת בעודף הון של 114%–118% מול ההון הנדרש, ובאופן תיאורטי יכולה לחלק דיבידנד, אך קשה לראות את איזי כהן מקבל החלטה כזו בתקופה הקרובה, בייחוד לאור העובדה שמניות כלל מוחזקות בידי הנאמן משה טרי ללא בעל שליטה בפועל שילחץ לחלוקה.

לא התפרסמו תגובות לכתיבת תגובה