צילום: עמית שעל

צילום: עמית שעל

בדיקת כלכליסט

תחל שנה ומיחזור חובותיה: דסק"ש קונה זמן ממחזיקי האג"ח

החברה, שהיתה צריכה להתחיל בדצמבר בפירעון הקרן למחזיקי סדרה ו', הציעה להם החלפה בסדרה חדשה, שתיפרע רק ב־2021. הזמן שהרוויחה יעלה לה ולחברה־האם אי.די.בי בהפסד בדו"חות

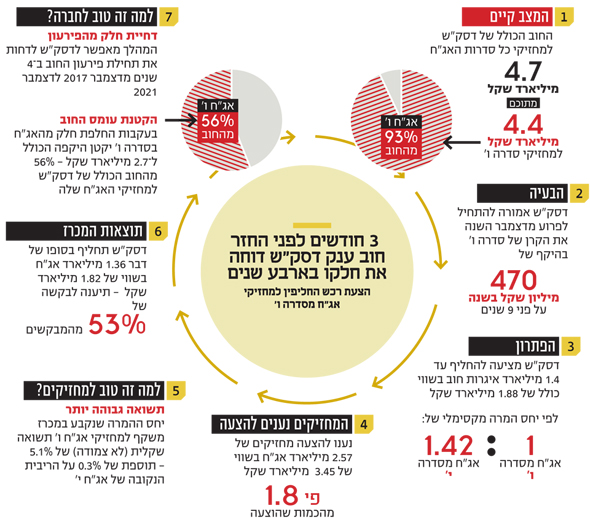

דיסקונט השקעות, שבשליטת אי.די.בי פתוח (70.8%), תצטרף השבוע לגל החברות שממחזרות את חובותיהן למחזיקי האג"ח. החוב הכולל של דסק"ש למחזיקי שלוש סדרות האג"ח שהנפיקה מסתכם ב־4.7 מיליארד שקל. אולם סדרה אחת בולטת מעל כולן, סדרה ו', עם חוב של 4.4 מיליארד שקל - 93% מכלל החוב של דסק"ש למחזיקים.

קראו עוד בכלכליסט

סדרה ו' הונפקה לראשונה בשלהי 2006, בעידן שבו נוחי דנקנר היה בעל השליטה בחברה, ומאז הורחבה בשש הזדמנויות שונות. אף שחלף יותר מעשור מאז ההנפקה, הרי שלבד מתשלומי ריבית שוטפים דסק"ש מעולם לא נדרשה לעמוד בפירעונות של הקרן למחזיקי סדרה ו'. הסיבה לכך נעוצה בלוח הסילוקין של הסדרה, ולפיו תשלומי הקרן שלה אמורים להתחיל להיות משולמים מחודש דצמבר הקרוב - כלומר בעוד כשלושה חודשים.

לנוכח היקפה העצום של הסדרה, דסק"ש היתה אמורה מהשנה הנוכחית ובמשך תשע שנים לפרוע קרן בהיקף של כ־470 מיליון שקל בשנה.

היענות גבוהה של מחזיקי הסדרה למכרז

עומס הפירעונות המתקרב הוביל את הנהלת דסק"ש להוציא אל הפועל מהלך של מיחזור החוב בדרך של הצעת רכש חליפין. דסק"ש הציעה למחזיקי האג"ח מסדרה ו' להחליף אותן באג"ח של סדרה י' החדשה. יחס ההחלפה שהוצע למחזיקים עמד על 1.42. כלומר, בעבור כל איגרת חוב מסדרה ו' יקבל המשקיע 1.42 איגרות חוב מסדרה י'.

דסק"ש העמידה את הטווח של איגרות החוב שיוחלפו בין 160 מיליון ע"נ ל־1.4 מיליארד ע"נ, ובמכרז שהתקיים בשבוע שעבר היא נהנתה מהיענות גבוהה מצד המחזיקים.

להצעת רכש החליפין שפורסמה נענו מחזיקים שבידיהם 2.57 מיליארד אג"ח (ע"נ) בשווי כולל של 3.446 מיליארד שקל - כלומר, פי 1.8 מהכמות המקסימלית שדסק"ש הציעה להחליף. בסופו של דבר דסק"ש תחליף "רק" 1.36 מיליארד אג"ח מסדרה ו', כך שרק 53% מבין המשקיעים שנענו להצעה יזכו לקחת בה חלק. הודות להחלפה ירד המשקל היחסי של סדרה ו' בהיקף החוב הכולל של דסק"ש למחזיקי האג"ח ל־56%, זאת לעומת 93% לפני ההמרה.

הצלחת המכרז באה לידי ביטוי לא רק בהיקף הביקושים, אלא גם ביחס ההחלפה הסופי, שהיה נמוך מזה שהציעה דסק"ש ונקבע על 1.36 אג"ח מסדרה י' תמורת איגרת חוב אחת מסדרה ו'. המשמעות היא שכמות האג"ח החדשות שדסק"ש תידרש להנפיק תמורת הישנות שהיא רוכשת תהיה נמוכה יותר.

הסיבה להיענות המרשימה להצעת רכש החליפין של דסק"ש נעוצה ביחס ההחלפה הגבוה, שהציע למשקיעים סוכרייה בדמות תשואה עודפת. יחס ההחלפה שנקבע במכרז משקף למשקיעים תשואה שקלית (לא צמודה) של 5.1%, תוספת של 0.3% לעומת הריבית הנקובה של האג"ח מסדרה י'.

אומדן ההפסד לדסק"ש: 173 מיליון שקל

הריבית הנקובה של האג"ח החדשה המחליפה (סדרה י') נמוכה מזו של הסדרה הוותיקה המוחלפת (סדרה ו'), אולם התועלת העיקרית עבור דסק"ש לא נובעת מפערי הריביות, אלא נעוצה בהבדלים בלוח הסילוקין.

שתי הסדרות אמורות להיפרע במועד דומה יחסית - סדרה ו' בדצמבר 2025 וסדרה י' בדצמבר 2026. לכאורה, הבדל לא משמעותי. אלא שסדרה ו' המוחלפת מתחילה את פירעונות הקרן בדצמבר 2017 בעוד סדרה י' מתחילה לפרוע קרן רק בדצמבר 2021. כך, שלמעשה, ההחלפה מאפשרת לדסק"ש לדחות את מועד תשלום הקרן עבור איגרות החוב שהוחלפו בארבע שנים.

העובדה ששתי סדרות האג"ח - סדרה ו' המוחלפת וסדרה י' המחליפה אותה - הן בעלות תנאים שונים באופן מהותי זו מזו מחייבת את דסק"ש לתת ביטוי חשבונאי להחלפה.

דסק"ש תתייחס להצעת רכש החליפין שביצעה כאל סילוק של ההתחייבות הפיננסית המקורית (אג"ח ו') ותכיר בהתחייבות הפיננסית החדשה בשווי ההוגן שלה (אג"ח י'). ההפרש המדויק יחושב בפועל לפי שווי השוק של איגרות החוב (סדרה י') בסוף יום המסחר הראשון לסחירותן בבורסה.

דסק"ש מעריכה את אומדן ההפרש ב־173 מיליון שקל, ואלה יירשמו כהפסד שאינו במזומן בדו"חות של החברה לרבעון השלישי של 2017.

במקביל תרשום גם החברה־האם, אי.די.בי פתוח שבשליטת אדוארדו אלשטיין הפסד בהתאם לחלקה בדסק"ש - וזה צפוי להסתכם ב־123 מיליון שקל.

3 תגובות לכתיבת תגובה