צילום: רוברט מורה

צילום: רוברט מורה

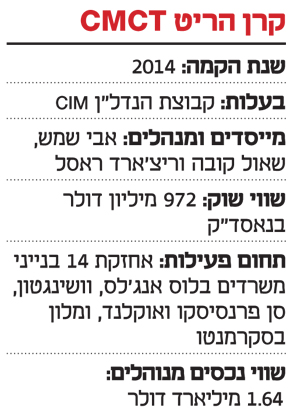

קרן הריט CMCT: מניות ב-950 מיליון שקל ותשלום דיבידנד שוטף + שנה או יותר

הקרן האמריקאית CMCT, שהוקמה על ידי שני ישראלים לשעבר, צפויה להנפיק מניות בכורה בתל אביב. לפי התשקיף, דחיית תשלום הדיבידנד השנתי תגרור פיצוי, אך לא תהווה הפרה. בעלי הקרן משכו ב־2016 דמי ניהול של 22 מיליון דולר

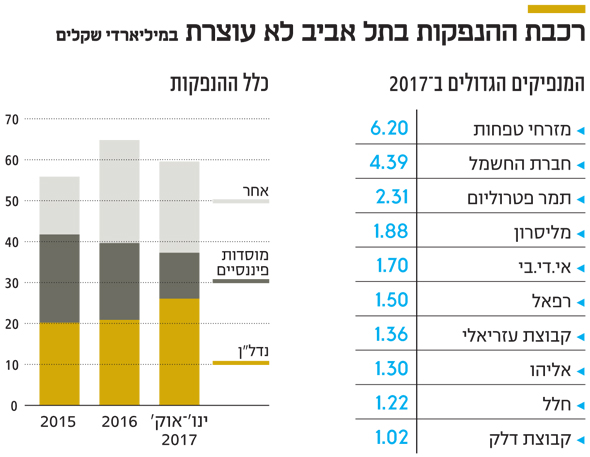

אם ההנפקה המתוכננת בתל אביב של קרן הריט האמריקאית CMCT תצא אל הפועל בשבועות הקרובים, יכולים ראשי הבורסה המקומית לסמן "וי". חצי שנה לאחר שהנהלת הבורסה אישרה את המתווה להנפקת מניות בכורה, הכלי החדש־ישן הזה יגייס כסף בתל אביב. CMCT שנסחרת גם בנאסד"ק ותגיע לתל אביב ברישום כפול אולי תהיה זו שתעשה את ההיסטוריה הקטנה בכך שתהיה החברה הזרה הראשונה להנפיק מניות בכורה באחוזת בית, אולם לקראת ההנפקה הצפויה, כדאי לשים לב לכמה נקודות, שהופכות אותה ללא שיגרתית.

1.לא בתולה, אלא אמריקאית כשרה

אם בעבר כל דבר שהדיף ניחוח אמריקאי התקבל פה בזרועות פתוחות, הרי שגל הנפקות החוב של השנים האחרונות שינה את הגישה. חרף שטף החברות הזרות שהגיעו לגייס חוב בתל אביב, המשקיעים המקומיים, וחלק מהגופים המוסדיים, פיתחו ספקנות כלפי החברות הזרות. חלק מהספקנות נוצר, בין השאר, בשל הנפקת אורבנקורפ הקנדית שקרסה כמה חודשים לאחר שגייסה בתל אביב 180 מיליון שקל, וחלקה בשל המבנה המשפטי של חברות הנדל"ן המגייסות, המאגד את החברה באיי הבתולה הבריטיים (BVI) ומקשה על המשקיעים מישראל לנקוט בצעדים משפטיים במקרה הצורך. במובן הזה CMCT שונה. לא מדובר על חברה המאוגדת באיי הבתולה שקשרה כמה נכסים ביחד לצורך הנפקת חוב בתל אביב, אלא בתאגיד אמריקאי שמנפיק את המניות באופן ישיר.

לקראת ההנפקה קיבלה הקרן דירוג של -AA מחברת הדירוג S&P מעלות. מדובר בדירוג גבוה יחסית, שדומה לדירוג של חברת האנרגיה פז, וחברות הנדל"ן גזית גלוב ואלוני חץ. עם זאת, דירוג מניות הבכורה נמוך יותר ועומד על -A, הפחתה של שלוש רמות דירוג מהמנפיק. דירוג המניות נמוך יותר בשל הגמישות שקיימת לחברה בדחיית תשלומי דיבידנד מבלי שהדבר ייחשב כאירוע חדלות פירעון, והנחיתות המובנית של מניות הבכורה ביחס לחובות אחרים של החברה.

2. הנפקה מורכבת למשקיעים מתקדמים

ההנפקה של CMCT איננה הנפקה פשוטה. בניגוד לחברות האמריקאיות שהנפיקו אג"ח בתל אביב בשנים האחרונות, CMCT מנפיקה מניות בכורה צוברות בהיקף של כ־950 מיליון שקל. עלויות ההנפקה והרישום גבוהות יחסית ועומדות על 4.5% מהסכום שיגוייס, מתוכם משלמת החברה עמלת התחייבות מוקדמת של כ־6 מיליון דולר. ראוי להתעכב על מבנה ההנפקה: CMCT שנסחרת בנאסד"ק בשווי של 972 מיליון דולר מוגדרת כקרן ריט (Reit), – קרן השקעה בנדל"ן שזוכה להטבות מס, ובמקביל היא מחויבת לשלם את רוב (90%) רווחיה כדיבידנד שנתי של 5.5% על הרווח לחלוקה. מבנה זה דומה לקרנות הריט המקומיות שהונפקו בבורסה בתל אביב: ריט1, סלע ומגוריט.

מבחינה רעיונית, מניות הבכורה שתנפיק CMCT הן שילוב של מניה ואג"ח. הן מעניקות זכות עדיפה לקבלת דיבידנדים על פני המניות הרגילות, אך הן לא מקנות זכויות הצבעה בחברה, כמו מניות רגילות. הבדל נוסף: לאג"ח יש מועד פירעון סופי ותשלומים שוטפים (ריבית) בהתאם לתנאי האיגרת. לעומתן, מניות בכורה נותנות לחברה גמישות יחסית, ואם הדיבידנד לא משולם במועדו הוא נצבר, אך לא מתקיים אירוע של חדלות פירעון או הסדר חוב כמו שקורה בחברה שפירעון האג"ח שלה לא משולם במועדו.

הנפקת מניות בכורה גם מאפשרת להקטין את המינוף של החברה מכיוון שהן עשויות להיחשב כהון (באופן מלא או חלקי). הדבר יכול לאפשר לחברות לגייס חוב נוסף או להפחית את עלות גיוסו של חוב חדש או לעמוד בהתניות פיננסיות שונות. בנוסף, מכשיר זה מקנה גמישות פיננסית, למשל בתקופות שהחברה רוצה לממן את פעילותה, לבצע השקעות או לפרוע חובות, היא רשאית באמצעות מכשיר זה לדחות את תשלום הדיבידנד לשנה שלאחר מכן.

מניות הבכורה הישראליות עדיפות בדיבידנד על פני המניות הרגילות ונחותות למניות הבכורה האמריקאיות. כלומר, אי אפשר לשלם דיבידנד למניות הרגילות מבלי שמשלמים קודם דיבידנד למניות הבכורה הישראליות. מצד שני, לפני שמשלמים למניות הבכורה הישראליות צריך לוודא שמניות הבכורה האמריקאיות (בהיקף של 3 מיליון דולר) קיבלו את הדיבידנד שלהן. בהקשר הזה צריך לזכור שהיקף מניות הבכורה הישראליות מתוכנן להיות 250-150 מיליון דולר. כך שהתשלום למניות הבכורה האמריקאיות הוא סמלי.

למניות אלו אין בטוחות. מועד הדיבידנד הראשון המתוכנן הוא ינואר 2019. אם החברה לא משלמת את הדיבידנד, בעל המניה זכאי לבקש פדיון מוקדם והחברה יכולה להחליט האם להחזיר למשקיע כסף או שווה ערך כסף במניות רגילות. המנגנון לפדיון מניות הבכורה הוא הסכום הנמוך מבין השווי הנכסי הנקי של הקרן או המחיר הממוצע של המניה ב־20 הימים שקדמו לפדיון. משקיעים שלא יפדו את המניות יהיו זכאים בשנה העוקבת לדיבידנד הנצבר בתוספת של 1% - כלומר 12% (5.5%+6.5%). הזכות לדיבידנד נצברת עד לגבול שנתי של של 8.5%. לאחר 5 שנים לחברה ולמשקיעים יש זכות לפדות את המניות לפי אותו מנגנון – מניות או מזומן – לפי שווי שוק או שווי נכסי נקי (הנמוך שבהם).

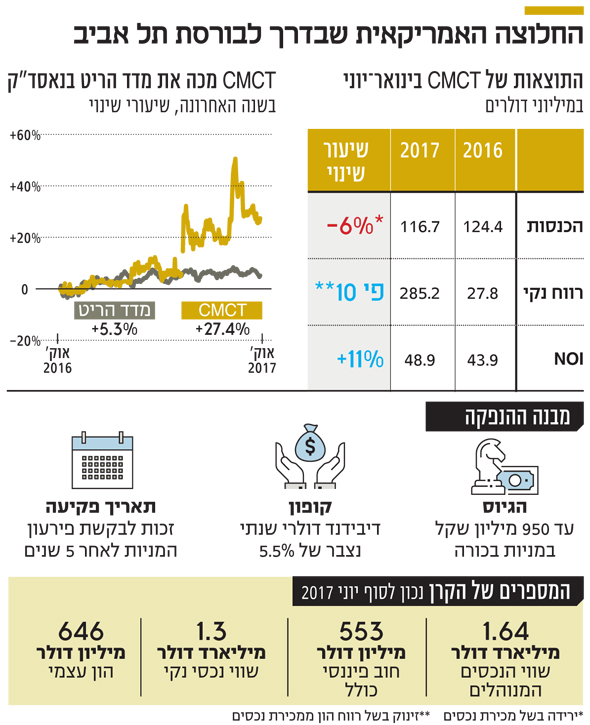

3. הרכישות העצמיות שחקו את ההון העצמי

היחסים המאזניים של הקרן חזקים והם גלויים למשקיעים בשל העובדה שהקרן נסחרת בנאסד"ק. שווי הנכסים עומד על 1.64 מיליארד דולר לעומת חוב הפיננסי של 553 מיליון דולר, נתון שמגלם לה שווי נכסי נקי של 1.289 מיליארד דולר. שווי זה מעניק לכל מניה בקרן הריט מחיר של 22.28 דולר, בעוד מחיר המניה בנאסד"ק עומד על 16.4 דולר. זו הסיבה שבקרן בחרו לצאת בהנפקה של מניות בכורה, ולא של מניות רגילות. גיוס מניות רגילות במחיר הנוכחי משמעו דילול בעלי המניות הקיימים במחיר הנמוך מהשווי הנכסי הנקי. לקרן יש 14 בנייני משרדים בלוס אנג'לס, וושינגטון, סן פרנסיסקו ואוקלנד, ומלון אחד של שרתון בסקרמנטו. בשנה האחרונה ולקראת ההנפקה ביצעה מכירת נכסים ורכישה עצמית מסיבית של מניות– בהיקף של 940 מיליון דולר בינואר־יוני 2017. הקרן גם חילקה דיבידנדים של 87 מיליון דולר – צעדים ששחקו את ההון העצמי שלה מ־966 מיליון דולר בסוף 2016 ל־646 מיליון דולר בינואר־יוני 2017, תקופה שבה רשמה החברה רווח של 285 מיליון דולר, רווח הון על מכירת נדל"ן.

4. דמי ניהול של 22 מיליון דולר בשנה

הקרן משלמת לחברת הניהול (CIM) דמי ניהול שנתיים של 0.9% מהנכסים. ב־2016 עמדו דמי הניהול על 22 מיליון דולר, כאשר ה־NOI ׁ(הכנסות תפעוליות נטו של הנכסים) עמדו על 126 מיליון דולר והרווח הנקי שלה עמד על 27 מיליון דולר. דמי הניהול ביולי־דצמבר 2017 צפויים לקטון לכ־8 מיליון דולר בגלל מכירת הנכסים שהקרן ביצעה.

CMCT היא חלק מקבוצת הנדל"ן CIM האמריקאית שהוקמה ב־1994 על ידי שני הישראלים לשעבר, אבי שמש ושאול קובה, ועל ידי בנקאי ההשקעות ריצ'רד ראסל. CIM היא השותף המנהל של CMCT. שמש וקובה שהגיעו לארה"ב לפני יותר מ־30 שנה הכירו בזמן שירותם הצבאי. העסק הראשון שהקימו היה בתחום הגננות, ובהמשך נכנסו לעסקי היזמות בנדל"ן ותשתיות. ב־1995 הם הכירו את האסלר, שעומד כיום בראש דירקטוריון CIM, וביחד הקימו את קבוצת CIM, שהפכה לימים לאימפריית נדל"ן שמחזיקה נכסים בשווי כ־20 מיליארד דולר באמצעות שש קרנות. בין הנכסים של CIM גם קומפלקס הבידור Hollywood & Highland, שמכיל מלון, מרכז מסחרי ואולם תיאטרון שבו מתקיים מדי שנה טקס האוסקר. את הקומפלקס רכשו שמש וקובה ב־2012 תמורת 200 מיליון דולר.

זו לא הפעם הראשונה ששמם של קובה ושמש עולה בשוק ההון הישראלי. השניים ניהלו בעבר מו"מ עם יצחק תשובה לרכישת השליטה בדלק נדל"ן, עסקה שבסופו של דבר לא קרמה עור וגידים ותשובה ביצע הסדר חוב בחברת הנדל"ן.

4 תגובות לכתיבת תגובה