צילום: ישראל הדרי

צילום: ישראל הדרי

הערכת שווי חדשה למיטב דש מוחקת 21% לעומת הקודמת

ההערכה המעודכנת קובעת כי החברה בנתה יותר מדי על הצטרפות עמיתים לקרן ברירת המחדל ועל הסינרגיה עם איילון לאחר מיזוג פעילות הגמל והפנסיה שלה. אך מתחילת השנה נרשמה צבירה שלילית של 1.1 מיליארד שקל, ולא חלה ירידה בהוצאות לכוח אדם

האם התחזיות של הנהלת מיטב דש לגבי הצלחת רפורמת ברירת המחדל והסינרגיה עם פעילות הגמל והפנסיה של חברת הביטוח איילון היו מוגזמות? כך, לפחות, עולה מהערכת השווי העדכנית שמפרסם בית ההשקעות לפעילות חברת הגמל והפנסיה שלו, שצורפה לדו"חות הרבעון השלישי.

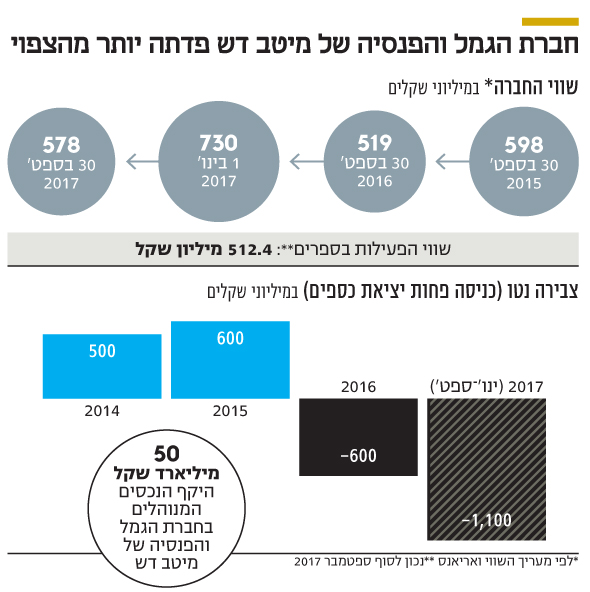

זו כוללת הפחתת שווי של 21% לסכום של 578 מיליון שקל מול הערכת השווי שבוצעה בינואר השנה ולא פורסמה בציבור — 730 מיליון שקל. במיטב דש לא נאלצו לבצע מחיקה בספרים, שכן שווי הפעילות בספרים נמוך יותר ועומד על 512.4 מיליון שקל.

קראו עוד בכלכליסט

איילון נאלצה לבצע מחיקה

מי שכן ספגה פגיעה בתוצאות היא חברת הביטוח איילון, ששווי פעילות הגמל והפנסיה שלה ערב המיזוג עם מיטב דש גזר שווי פעילות גבוה יותר — דבר שגרר מחיקה של 31 מיליון שקל ברבעון השלישי מרווחי איילון. מיזוג פעילות הגמל והפנסיה בין שתי החברות הושלם בתחילת השנה, ולאיילון הוקצו 20% מהחברה הממוזגת.

מעריך השווי, חברת ואריאנס, גם נוקב בסיבה לירידה החדה בשווי הפעילות בתוך תשעה חודשים בלבד. מתברר כי הערכת השווי בינואר היתה אופטימית מדי לגבי ההתפתחויות העתידיות בחברת הגמל והפנסיה של בית ההשקעות השני בגודלו בישראל. בתקופה ינואר־ספטמבר השנה היה היקף הפדיונות גבוה מהחזוי, והחברה רשמה צבירת נכסים שלילית של 1.1 מיליארד שקל, מתוכם 1.8 מיליארד שקל בפעילות הגמל לבדה.

"לאור היקף הפדיונות נטו, שהוא גבוה משנחזה בעבודה הקודמת, הונח כי קצב הגידול בנכסים המנוהלים בעבודה זו יהיה נמוך יותר", נכתב בהערכת השווי. הסיבה השנייה היא האופטימיות של מעריך השווי לגבי ההכנסות הצפויות מזכיית מיטב דש במכרז פנסיית ברירת המחדל של משרד האוצר. ואריאנס טוענת כי בתחילת השנה "התבססה הערכת השווי על תוכניות העבודה הראשוניות של החברה מיד לאחר הזכייה במכרז.

חלק מהנחות העבודה היו כי תצא הוראה ולפיה כל הסכמי הפנסיה בין מעסיקים לקרנות הפנסיה, המגדירים את קרן ברירת המחדל שאליה יצורפו העובדים שלא יבחרו אקטיבית בקרן אחרת, יבוטלו אם לא יכללו הנחה על תקרת דמי הניהול החוקית. הוראה זו היתה צפויה להגדיל בצורה משמעותית את פלח השוק המיידי של קרנות ברירת המחדל". אך לדברי מעריך השווי, "הנחיה זו, שהיתה אמורה להיכנס לתוקף, לא יצאה אל הפועל".

ב־2016 פרסמה רשות שוק ההון טיוטת חוזר, שקבעה כי מעסיקים שמצרפים עובדים חדשים לקרן פנסיה בדמי ניהול מקסימליים יהיו חייבים לצאת למכרז פנסיוני חדש בין כל קרנות הפנסיה, במטרה להשיג את דמי הניהול הנמוכים ביותר לעובדים, או לצרפם לאחת משתי קרנות פנסיית ברירת המחדל. אלא שחוזר זה נגנז.

אולם, למיטב דש יש סיבה לאופטימיות. בעקבות לחץ שהפעיל ח"כ יואב קיש (הליכוד) על ועדת הכספים — ובתמיכת יו"ר הוועדה יעקב גפני — הסכימה הרשות בשבוע שעבר להתניע מחדש את החוזר. לפיכך, ממרץ הקרוב (במקום מרץ 2019) יהיו חייבים מעסיקים שלא השיגו דמי ניהול מופחתים לעובדיהם, שלא בחרו באופן אקטיבי בקרן פנסיה, לצרפם לקרן מוזלת — או של מיטב דש או של הלמן־אלדובי. ברשות שוק ההון הגבילו את ההקדמה למעסיקים שעד כה צירפו עובדים לקרן פנסיה בדמי ניהול מקסימליים, ודי היה בכך שמעסיק השיג הנחה מזערית לעובדים כדי לפטור אותו מהצירוף לקרנות המוזלות עד מרץ 2019. מעריך השווי טוען כי העובדה שמעסיקים אינם צריכים כיום לצרף עובדים אוטומטית לקרנות המוזלות, וזאת עד מרץ 2019, גורמת לקצב הצטרפות אטי לקרנות ברירת המחדל, לעומת תחזיות החברה בתחילת השנה.

הסינרגיה חלקית בלבד

לפיכך המעריך מניח כי קצב הגיוסים והשיפור בהיקף התיק יהיו אטיים לעומת ההנחות הקודמות. ברבעון הבא, אם אמנם ייצאו לפועל ההסכמות שאליהן הגיעו ועדת הכספים ורשות שוק ההון, יוכל המעריך לשוב ולעדכן את הערכת השווי. אך כאן לא מסתיימת האופטימיות של מעריך השווי. בתחילת השנה הוערך כי ייווצר חיסכון מהותי בהוצאות של חברת הגמל, הודות למיזוג עם איילון.

הנהלת מיטב דש העריכה אז כי המיזוג יוביל להתייעלות ולחיסכון ניכר בהוצאות כוח אדם. אך לדברי מעריך השווי, "הסינרגיה התרחשה רק בחלקה, ועלויות כוח האדם הדרושות לתפעול הפעילות בכלל, וקרן ברירת המחדל בפרט, הן גבוהות מכפי שחזתה הנהלת החברה". משכך עדכן מעריך השווי כלפי מעלה את תחזית עלויות כוח האדם.

לא התפרסמו תגובות לכתיבת תגובה