צילום: שאטרסטוק

צילום: שאטרסטוק

מה העיר את חברות הביטוח?

2017 היתה טובה במיוחד לחברות הביטוח, שרווחיהן ומניותיהן זינקו בה בעשרות אחוזים לאחר שנתיים קשות לענף. גם החברות שעל המדף הצליחו להתאושש, אך האם השנה יימצא להן רוכש? כתבה ראשונה בסדרה

חברות הביטוח סוגרות שנה חזקה, שבמהלכה עלו מניותיהן ביותר מ־40% והן היו המגזר המוביל בשוק. השנה החזקה הזאת מצטרפת למחצית השנייה של 2016, שבה החל שינוי המגמה בענף ומניות חברות הביטוח החלו לנסוק. הזינוק הגיע לאחר תקופה של ירידות חדות שבשיאה בתחילת 2016 נסחרו חברות הביטוח לפי שווי של 50% מההון העצמי שלהן.

קראו עוד בכלכליסט

יש הטוענים כי מניות חברות הביטוח הן סוג של אופציה על שוקי ההון, וכשאלה נוסקות גם מניות חברות הביטוח, שההון העצמי שלהן מושקע בשווקים, עולות. אך לזינוק במניות חברות הביטוח תרמה גם הגברת הוודאות הרגולטורית סביב סימני השאלה בעניין דרישות ההון מהחברות.

הממונה על שוק ההון דורית סלינגר הורתה לחברות ליישם את דרישות ריתוק ההון (הסולבנסי) המחמירות שייבאה מהאיחוד האירופי בפרק זמן של חמש שנים, באופן שמקשה אפילו על חברת הביטוח האיתנה ביותר לחלק דיבידנדים. איגוד חברות הביטוח יצא למאבק ובהובלת חברת הביטוח מגדל הצליח לרשום הישגים – ולאלץ את סלינגר לפרוס את תקופת יישום הדרישות לשמונה שנים ולתת הקלות ביישום. הדבר הסיר משקולת כבדה שרבצה על הענף, כאשר למעט מגדל כל החברות כבר עומדות במלוא הדרישות המחמירות – ויכולות לחלק דיבידנדים.

כל חברות הביטוח עלו, אך חלק מהן עלו פחות

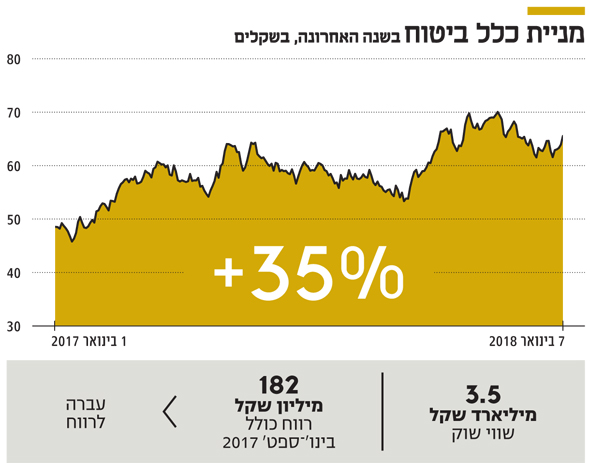

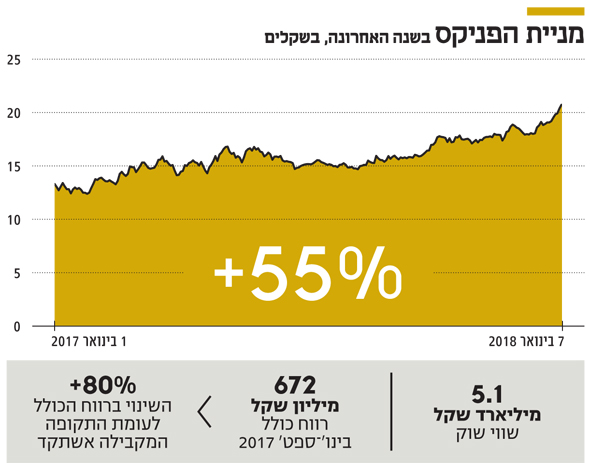

אלא שהתעמקות בנתוני 2017 חושפת התנתקות בין החברות שעלו בחדות – הראל והפניקס, שמניותיהן זינקו במהלך 2017 ב־61% ו־44% בהתאמה – לבין החברות שעלו אבל פחות – כלל, מגדל ומנורה מבטחים, שעלו בהתאמה ב־24.75%, 27.18% ו־30.4%. בתווך נמצאת ביטוח ישיר, שסיימה את 2017 עם תשואה של 32%. למעשה, בין הראל המצטיינת לכלל החלשה נפתח פער עצום של 16% בתשואות במהלך השנה.

הסיבה לפער בתשואות היא פשוטה: רווחיות גבוהה של הראל והפניקס מול המתחרות שלהן. בתשעת החודשים הראשונים של 2017 רשמו הראל והפניקס רווח כולל של 601 מיליון שקל ו־672 מיליון שקל בהתאמה. הרווחיות של הפניקס הוכפלה לעומת התקופה המקבילה ב־2016 והראל שילשה את הרווחיות שלה ביחס לתקופה המקבילה. ברבעון השלישי המשיכו שתי החברות להוביל את הרווח בענף הביטוח, עם רווח של 187 מיליון שקל להפניקס ו־164 מיליון שקל להראל.

העוף המוזר של ענף הביטוח תפס מקום באמצע

למגדל, כלל ומנורה הקטנה יותר היתה רווחיות נמוכה יחסית. ביטוח ישיר, מצדה, היא העוף המוזר בקרב חברות הביטוח. היא מתמקדת בעיקר בביטוח כללי ובשיווק ישיר, להבדיל מחברות הביטוח המסורתיות המחזיקות גם בפעילות חיסכון ארוך טווח ועובדות עם סוכני ביטוח. ב־2015–2016 היא בלטה לטובה בעוד מניות חברות הביטוח המסורתיות שקעו בלחץ איומי הרגולציה וסביבת הריבית הנמוכה.

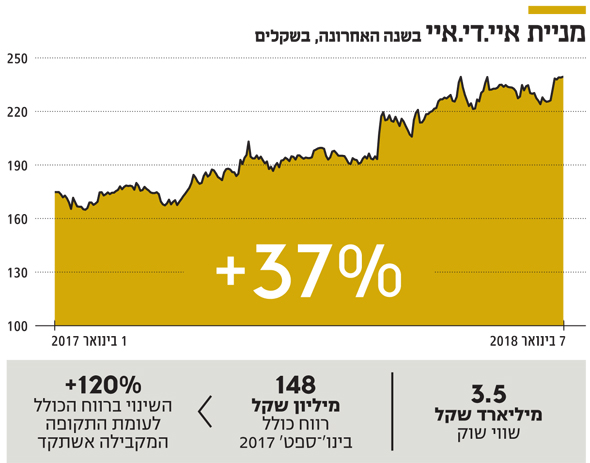

בתשעת החודשים הראשונים של 2017 הציגה החברה רווחיות נאה של 148 מיליון שקל, כמעט פי שניים לעומת התקופה המקבילה וקרוב מאוד לרווח של כלל ביטוח. ואולם מנייתה כאמור שמרה על מקום טוב באמצע ב־2017 ונתנה את הבכורה להראל ולהפניקס.

"כלכליסט" ממפה את היתרונות והאתגרים של חברות הביטוח ששופכים אור על תנועות המניות שלהם בשנה החולפת.

ביטוח ישיר מתרוממת על הרוח הגבית לש רשות שוק ההון אך הרווחיות נשחקת

נקודות חוזק: חברת איי.די.איי, הידועה בשם ביטוח ישיר, מבוססת על מודל שיווק ישיר שנהנה מהתפתחות הדיגיטציה ומרוח גבית לחדשנות מצד הרגולטור, שמצדו מטיל יותר ויותר מגבלות על שיווק דרך סוכנים. היא נהנית בנוסף גם מתיק ביטוח חיים קטן, וכפועל יוצא תלות נמוכה יותר בשוק ההון, בתשואות ובריביות; ממנכ"ל מוערך, מניהול עובדים נכון ומהיעדר ועד עובדים בחברה.

נקודות חולשה: התחרות בתחום ביטוחי הרכב בשילוב עם חקיקה חדשה בתחום (תקנות וינוגרד) שוחקות את הרווחיות בתחום ביטוחי הרכב. בשנה האחרונה הגיבו באיי.די.איי לשחיקה באמצעות העלאת תעריפים שאיזנו את הפגיעה.

במרץ 2016 איי.די.איי ביטוח – זרוע הביטוח של ביטוח ישיר שנשלטת על ידי משפחת שנידמן, עשתה היסטוריה: מה שהתחיל כחברת ביטוח נישתית שפועלת לפי מודל שיווק ישיר ללא סוכנים, נהפך לחברת הביטוח עם שווי השוק הגבוה ביותר בענף בישראל. מאז התמונה כבר השתנתה. מניות חברות הביטוח המסורתיות שנסחרו ביחס של 50% על ההון העצמי שלהן זינקו יחד עם שוקי ההון ועקפו את ביטוח ישיר, אך היא עדיין נכנסה לתודעת שוק ההון כחברה שאי אפשר להתעלם ממנה. בצד הניהול, רביב צולר, המנכ"ל הוותיק, ממשיך להוביל לפחות בשלב זה את החברה, והמשקיעים אוהבים אותו.

לצדם של הישגי ביטוח ישיר נמצאת גם הרוח הגבית של רשות שוק ההון. זו מכוונת להחליש את הגורם המתווך בשוק הביטוח – סוכני הביטוח – לטובת חדשנות דיגיטלית ומעבר לתקשורת מקוונת ופשוטה יותר עם הלקוחות, בדיוק כפי שביטוח ישיר כבר יודעת לעבוד כבר שנים. לכך יש להוסיף את הניצחון הגדול של ביטוח ישיר בעתירה לבג"ץ סביב פרשת פרסומת "הסוכן שוקה". סוכני הביטוח ביקשו לעצור את הפרסומת הפופולרית, שלכאורה מציגה אותם באור נלעג ומיותר, אך כשלו אל מול הטיעון של חופש הביטוי.

מדוע, אם כן, מניית ביטוח ישיר לא עלתה בחדות כמו הפניקס והראל? בראש ובראשונה הפניקס והראל תיקנו בשנה וחצי האחרונות את הירידות החדות שקדמו להן כשהן נסחרו בדיסקאונט עמוק על ההון ובתמחור חסר. מבחינה מהותית, ביטוח ישיר סבלה בשנתיים האחרונות משחיקה ברווחיות בתחום ביטוחי הרכב, בשל תחרות מחירים ורגולציה, כולל תקנות וינוגרד והוראות של סלינגר להוזלת תעריפי ביטוח רכב חובה. בשנה האחרונה ביטוח ישיר מפצה על השחיקה הזאת דרך העלאת תעריפים, בעיקר בביטוחי רכב מקיף וכניסה עמוקה יותר לתחום ביטוחי הבריאות. את פירות הייקור הזה כבר אפשר לראות ברבעון האחרון, וכנראה גם ברבעונים הקרובים.

כלל ראתה את העתיד לפני כולם אך סובלת מהיעדר בעל שליטה

נקודות חוזק: כלל ביטוח נהנית מרגליים חזקות של ביטוח כללי, ביטוח בריאות וביטוח חיים, מנכ"ל ותיק ומוערך שביצע התייעלות ושיפור רווחיות, מוכנות גבוהה ליישום דרישות ההון על רקע מדיניות של אי חלוקת דיבידנדים וחטיבת השקעות חזקה ששיפרה את התשואות בשנה האחרונה.נקודות חולשה: החברה סובלת מהיעדר בעל שליטה, ומניות השליטה מוחזקות על ידי נאמן. החברה נמצאת על המדף ויש חוסר ודאות לגבי הרוכש העתידי. עוד היא סובלת מתשואות חלשות בהשקעות, שאמנם משתפרות אך גררו נטישת כספים בקופות הגמל וקושי בשימור לקוחות. בנוסף יש לחברה תיק ביטוח חיים גדול שמושפע מסביבת הריבית ומחייב הפרשות גדולות לחיזוק ההון הנדרש רגולטורית וועד עובדים דומיננטי.

איזי כהן, מנכ"ל כלל ביטוח, נחשב למנהל ותיק ומוערך בענף הביטוח ולמנכ"ל אגדי לשעבר של מגדל. כשהגיע לכלל הוא ביצע בה תהפוכות חשובות בדגש על מיקוד עסקי וחתירה לרווחיות על חשבון נתח שוק. כהן, בניגוד לכמה מנהלים בענף, ראה כמה כיצד תשפיע רפורמת הסולבנסי על דרישות ההון ונערך בהתאם. הוא אמנם ספג ביקורת על שכרו הגבוה, אך אי אפשר לקחת ממנו את ההישגים.

מה שמעיב בעיקר על מניית כלל הוא היעדר בעל שליטה, כאשר בעל הבית בכלל כיום הוא כהן. הסיבה לכך היא שמניות השליטה של אי.די.בי בכלל ביטוח נמצאות אצל הנאמן משה טרי לאחר שהממונה על שוק ההון דורית סלינגר סירבה להעניק לאדוארדו אלשטיין, בעל השליטה באי.די.בי, היתר שליטה בחברת הביטוח. מדי רבעון נדרשת אי.די.בי למכור מניות של כלל בשוק והיא עתידה להפוך בקרוב, אם לא תמצא קונה שיקבל את אישור סלינגר להיות חברת הביטוח הראשונה ללא גרעין שליטה, מבנה שלמשקיעים עוד קשה לעכל. מעבר לזה, כלל סובלת גם מחשיפה גבוהה לביטוח סיעודי, תחום עתיר דרישות הון הסובל מהפסדים בשנים האחרונות כתוצאה מעלייה בהיקף התביעות.

הפניקס שומרת על רווחיות גבוהה אך מתקשה למצוא רוכש

נקודות חוזק: הפניקס נהנית מניהול מעולה, פיזור תחומי פעילות רחב שמוריד תלות בשוק ההון וברגולציית ביטוח. היא מחזיקה בין השאר בסוכנויות ביטוח גדולות ורווחיות, בדגש על אגם לידרים וקבוצת שקל; בפעילות דיור מוגן, שמהווה גורם מאזן לסיכון בביטוח חיים; בחברת גמא העוסקת בסליקה, בביטוחי בריאות, ביטוח חיים, ביטוח כללי ופיננסים. החברה נהנית גם מהובלה בהשקעות הן בתיק הנוסטרו והן בתיקי העמיתים, נתח רציני בביטוחי בריאות הנחשבים ורווחים גבוהים יחסית לענף.נקודות חולשה: הפניקס סובלת מתחום פנסיוני קטן (אך צומח), תיק ביטוח חיים השלישי בגודלו המושפע מאוד מסביבת הריבית, לחץ למכירת החברה בעת הקרובה בגלל חוק הריכוזיות וקושי לאתר קונה שיהיה מקובל על הממונה על שוק ההון. בנוסף סובלת החברה מסימני שאלה לגבי עתיד בית ההשקעות אקסלנס, שהיא רכשה בסכום גבוה וכעת נראה שהולך ונעלם. נראה שמאקסלנס נותרת בעיקר חברת תעודות הסל המובילה בשוק, קסם.

קשה לדמיין היום את הפניקס בימים שקדמו לניהולה על ידי המנכ"ל הדומיננטי הוותיק שלה אייל לפידות, שמכהן בתפקיד מאז 2009 וחולל בה תמורות רבות. לפידות קיבל לידיו חברה חבוטה, שספגה מכה כואבת במשבר של 2008 בגלל ניהול השקעות לא אחראי וחשיפה להשקעות מסוכנות כמו מוצרים מובנים – ואפילו לתרמית הפונזי של ברני מיידוף. לפידות הגיע, ביצע ניקוי אורוות, חתך בהוצאות, וחשוב מכל – יצר מהפך בחטיבת ניהול ההשקעות, כולל הקצאת משאבים לחיזוקה.

בחמש השנים האחרונות הפניקס נהפכה לחברה המובילה את ענף הביטוח בתחום ההשקעות. הדבר משפר את הרווחיות שלה בשוק עולה, מכיוון שחברות הביטוח מחזיקות בתיק נוסטרו גדול ועיקר הרווחיות שלהן היא תולדה של עליית ערך של תיקי ניירות הערך שהן מחזיקות, ובנוסף גם מעודד צירוף של לקוחות חדשים הן לקופות הגמל והן לקרן הפנסיה.

הפניקס נחשבת כיום לחברה הרווחית ביותר בענף הביטוח במונחי תשואה להון, וזהו כמובן ההסבר לכך שמנייתה זינקה יותר ממניותיהן של רוב המתחרות שלה. היא נהנית מפיזור עסקי רחב כתוצאה מצעדים שננקטו עוד על ידי המנכ"ל הקודם, יהלי שפי, כמו פעילות דיור מוגן, חברת סליקת הכספים גמא, זרוע בריאות, ביטוח כללי וביטוחי חיים.

לצד נקודות החוזקה שלה, מה שמנע מהפניקס לעקוף את הראל, למשל, בתשואה למניה השנה, היא חוסר הוודאות האופף את הבעלות העתידית שלה. הפניקס נשלטת כיום על ידי קבוצת דלק של יצחק תשובה, שנדרש למכור אותה בגלל חוק הריכוזיות. ואולם כל קונה שהוא הביא עד כה נתקל בסירוב מצד הממונה על שוק ההון דורית סלינגר. חוסר הוודאות הזה מהווה משקולת מסוימת על המניה.

בנוסף, אחד האתגרים של המנכ"ל לפידות הוא לעורר לחיים את בית ההשקעות אקסלנס, הזרוע הפיננסית של בית ההשקעות. זאת לאחר שהוא נטל ממנו את פעילות הגמל ומיזג את חברת הקרנות שלו לחברת תעודות הסל, כך שמהמותג אקסלנס לא נותר הרבה יותר מחברת תעודות הסל המובילה קסם. אתגר משמעותי נוסף של הפניקס הוא להפוך לשחקנית דומיננטית בשוק הפנסיה, שוק ריכוזי שנשלט על ידי שלוש קרנות פנסיה גדולות (של מנורה, מגדל וכלל) – אך גם מנוע הצמיחה המשמעותי היום בתחום החיסכון ארוך הטווח.

לא התפרסמו תגובות לכתיבת תגובה