צילום: בלומברג

צילום: בלומברג

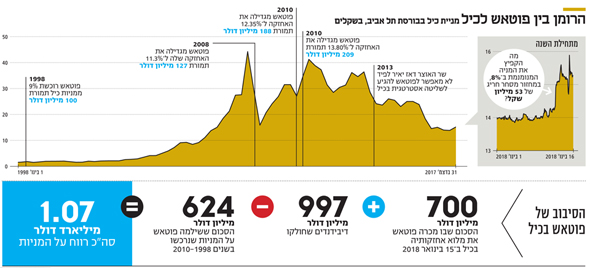

פוטאש יוצאת מכיל לאחר 20 שנה ברווח של 1.07 מיליארד דולר

ענקית האשלג הקנדית, שהחזיקה ב־13.8% מכיל ולא הצליחה להשיג שליטה בה בגלל התנגדות המדינה, חיסלה את מלוא אחזקותיה במכירה מחוץ לבורסה תמורת 700 מיליון דולר. רכישת המניות בידי הגופים המוסדיים מעלה את אחזקות הציבור בכיל ל־54%, ופוטאש עוזבת עם רווח שמרביתו מחלוקת דיבידנדים על פני השנים — לא מעליית שווי המניה עצמה

סכום של 1.07 מיליארד דולר ארה"ב - זה הרווח שעשתה חברת פוטאש הקנדית מאז נכנסה לראשונה להשקעה בחברת כיל הישראלית לפני כ־20 שנה. לאחר שלא הצליחה לשכנע את ממשלת ישראל, בשנת 2013, לאפשר לה לרכוש את השליטה בחברת הכימיקלים מידי החברה לישראל של עידן עופר, הבינה פוטאש הקנדית - או בשמה הנוכחי והפחות מוכר נוטריין (Nutrien) - שלא נותרה לה ברירה אלא לחסל את אחזקתה בכיל.

קראו עוד בכלכליסט

שלשום בערב השלימה פוטאש את המכירה של 13.8% ממניות כיל שהיו ברשותה תמורת 700 מיליון דולר, ולמעשה חיסלה את אחזקתה. את עסקת המכירה ביצעו בישראל בנק ההשקעות UBS וסטיבן לוי מקרן הגידור ION, ומי שרכשו את המניות היו גופים מוסדיים זרים וישראליים, בין היתר, הפניקס, כלל ביטוח, פסגות, מיטב דש, מגדל ומנורה. עו"ד מני גורמן ממשרד שטיינמץ, הרינג, גורמן ושות', ייצגו את UBS בעסקה.

עם הנפקתה של כיל בבורסה, בשנת 1992, קיבלה ממשלת ישראל מניית זהב בחברה. מניה זו נועדה להגן על האינטרסים של המדינה במשאבי הטבע של ים המלח, ואחת הזכויות המוקנות לה מכוח האחזקה במניית הזהב היא זכות וטו על אחזקה של יותר מ־14%. זו הסיבה לכך שפוטאש לא הצליחה להגדיל את אחזקותיה בכיל מעבר לאחזקה שהיתה לה, ללא אישור של המדינה.

בשנת 2012 החלה פוטאש לנהל מגעים לעסקת מיזוג עם כיל, בניסיון להתמודד עם התחרות הקשה בשוק הסחורות בעולם. אלא שהמדינה — ובראשה שר האוצר דאז יאיר לפיד — התנגדו לעסקה. המתנגדים טענו כי מדובר בהעברת משאבי הטבע של המדינה לידיים זרות, בעוד בכיל ובפוטאש הדגישו את ההכרח במיזוג, כדי לאפשר התמודדות טובה יותר מול המגמה העולמית של מיזוגים בתחום האשלג.

המכירה בדיסקאונט של 10% על מחיר השוק

ההשקעה הראשונה של פוטאש בכיל נעשתה ב־1998, כשהחברה הקנדית רכשה 9% תמורת כ־100 מיליון דולר. מאז הגדילה פוטאש את אחזקתה בארבע עסקאות שונות בשנים 2008–2010, שעליהן שילמה במצטבר 524 מיליון דולר, כלומר בסך הכל השקיעה בכיל 624 מיליון דולר בעבור רכישת 13.8% מהמניות משנת 1998 ועד לאחרונה. חיסול האחזקות בכיל אתמול תמורת 700 מיליון דולר מייצג, למעשה, רווח של 75 מיליון דולר בלבד לפוטאש, אלא שלאורך 20 שנות האחזקה נהנתה החברה מלא מעט דיבידנדים. כיל מחלקת דיבידנד דרך קבע מדי שנה. מאז הרכישה הראשונה של פוטאש היא קיבלה לידיה דיבידנדים מצטברים בהיקף של 997 מיליון דולר, ויחד עם הרווח מעליית ערך המניה נהנית פוטאש מרווח כולל של 1.07 מיליארד דולר.

אף שמכירת המניות בוצעה אתמול במחיר של 13.5 שקל למניה — מחיר שמהווה דיסקאונט של 10% על מחיר השוק של אתמול — מניית כיל הגיבה לדיווח, שפורסם לראשונה ב"כלכליסט", בעלייה של 0.5%. הסיבה לעלייה היא חוסר הוודאות שסוף סוף הוסר מכיל. מאז 2013, כשלפיד החליט לא לאפשר לפוטאש לרכוש את השליטה בחברה, היה ידוע לכל כי פוטאש תיאלץ להיפטר מאחזקותיה בשלב כלשהו. עובדה הזו העיקה על המניה בשנתיים האחרונות, וזו אחת הסיבות לכך שהיא רשמה ירידה של 60% מאז מרץ 2013. ההפסד של החברה־האם, החברה לישראל, בעקבות הירידה הזו מאותה תקופה ועד היום עומד על 13 מיליארד שקל, וזה כולל את הדיבידנדים שהיא קיבלה באותה תקופה.

ואכן, רצונה של פוטאש למכור את אחזקותיה בכיל אינו חדש. המגמה של הענקית הקנדית בשנים האחרונות היא להתמקד באחזקות המהוות לא רק השקעה פיננסית, אלא כוללות גם שליטה אסטרטגית — דבר שלא הצליחה להשיג בישראל. נוסף על כך, היא נדרשה בידי כמה רגולטורים בעולם למכור אחזקות מיעוט שברשותה, ובהן כיל, כחלק ממיזוגה עם חברת אגריום — מיזוג שיצר חברה בגודל 36 מיליארד דולר. מלבד כיל מחזיקה פוטאש ב־28% מחברת האשלג הירדנית (APC), ב־32% בחברת המחצבים SQM הצ'יליאנית וב־22% בחברת סינופרט הסינית.

מכירת המניות שהיו בידי פוטאש צפויה להיטיב עם מניית כיל, בכך שתגדיל את היקף הסחירות בה. שיעור אחזקות הציבור עלה ב־13.8% ועומד כרגע על 54%.

מכרז UBS והתנודות החריגות במניה

אי אפשר שלא להעלות שאלות קשות בדבר מידע שעשוי היה להיות לחלק מהמשקיעים בנוגע להליך מכירת המניות בידי פוטאש. מניית כיל מרכזת, בדרך כלל, מחזורי מסחר מנומנמים של 10 מיליון שקל ביום, אולם בשבוע שקדם למכירה זינקו מחזורי המסחר לרמות של עד 30 מיליון שקל ביום — והמניה זזה בשיעורים חריגים.

כך, למשל, ביום ראשון האחרון קפצה מניית כיל בשיעור חד של 8% במחזור מסחר חריג של 53 מיליון שקל, מבלי שהחברה דיווחה על פעילות כלשהי. גם בימים רביעי וחמישי בשבוע שעבר רשמה המניה עליות שערים של 2% (יחד) במחזורי מסחר חריגים של 19 מיליון שקל.

הסיבה לכך, ככל הנראה, היא שב־UBS החלו לעבוד על המכרז למכירת המניות עוד במהלך השבוע שעבר. הם פנו לגופים המוסדיים הגדולים בישראל, כמו פסגות, ילין לפידות, ולחברות הביטוח הפניקס, כלל, מגדל ועוד, והציעו להם לרכוש את המניות.

כך נוצר מצב מעוות שבו הגופים המוסדיים הגדולים ידעו על מכרז גדול למכירת המניות והבינו את ההשלכות שיהיו לו על ביצועי המניה, אך כיל עצמה לא דיווחה דבר, והמשקיעים הפרטים הקטנים לא היה צל של מושג על המתרחש. רק אתמול הוציאה כיל דיווח למשקיעים בדבר מכירת המניות בידי פוטאש.

לא התפרסמו תגובות לכתיבת תגובה