הולמס פלייס קנתה את זאוס לפי מכפיל רווח גבוה מדי

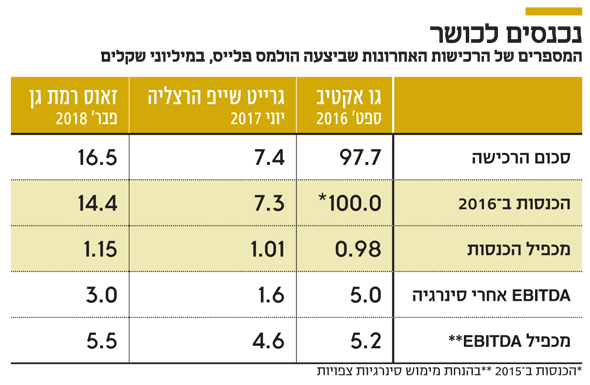

הרכישות של רשת מועדוני הכושר הציבורית נמשכות, עם השלמת עסקת רכישת מועדון זאוס תמורת 16.5 מיליון שקל. מכפיל ה־EBITDA גבוה מהמכפיל בעסקת רכישה קודמת של הרשת

רשת הולמס פלייס השלימה את רכישת מועדון הכושר זאוס שבמגדל אביב ברמת גן תמורת 16.5 מיליון שקל. שווי מועדון הכושר בעסקה עשוי לעלות ל־18.5מיליון שקל, בהתאם לתוצאות הפעילות של זאוס ב־12 החודשים שיחלו ביולי השנה.

קראו עוד בכלכליסט

המחיר של העסקה משקף מכפילים גבוהים יותר ביחס לעסקאות קודמות שהולמס פלייס ביצעה בשנתיים האחרונות. רכישת מועדוני כושר מהווה חלק מאסטרטגיית הצמיחה של הולמס פלייס, המבוססת לצד הצמיחה האורגנית גם על רכישת מועדוני כושר מתחרים.

יריית הפתיחה במימוש אסטרטגיית הצמיחה הלא אורגנית של הולמס פלייס היתה בספטמבר 2016, עם רכישת רשת גו אקטיב. הולמס פלייס שילמה 97.7 מיליון שקל עבור הרשת שניהלה באותו הזמן 11 מועדוני כושר ו־20 מתקני כושר במוסדות ותאגידים חיצוניים. התמורה ששולמה על גו אקטיב משקפת מכפיל 1 על ההכנסות ב־2015. לאחר מיזוג הפעילות של גו אקטיב נחסכו כ־5 מיליון שקל מהוצאות המטה. אם נצרף את החיסכון שהושג הודות למימוש הסינרגיות לתוצאות של גו אקטיב ערב העסקה, נגלה שהיא נרכשה לפי מכפיל EBITDA של 5.2.

המהלך השני של הולמס פלייס הושלם ביוני 2017, עם רכישת מועדון הכושר גרייט שייפ בהרצליה. העסקה בוצעה לפי שווי של 6.6 מיליון שקל, אך על סמך המגמות המסתמנות ב־2017, הולמס פלייס צפויה לשלם תמורה נוספת עבורו, שתנוע בטווח של 1-0.5 מיליון שקל. גם בעסקת גרייט שייפ התמורה משקפת מכפיל 1 על ההכנסות של מועדון הכושר הנרכש. לעומת זאת, מכפיל ה־EBITDA צפוי להיות נמוך יותר ולעמוד על 4.6, בהנחה שהתחזית של הולמס פלייס לחיסכון של כ־0.4 מיליון שקל בהוצאות מטה אכן תתממש.

העסקה לרכישת זאוס משקפת מכפיל גבוה יותר על ההכנסות, שמגיע לרמה של 1.15. המכפיל הגבוה ביחס לשתי הרכישות הקודמות בא לידי ביטוי גם בשווי למינוי. אם בעסקת גו אקטיב השווי למינוי מגיע ל־3,488 שקל ובעסקת גרייט שייפ הוא עמד על 3,196 שקל, הרי שבעסקת זאוס הוא כבר מגיע ל־4,125 שקל. גם מכפיל ה־EBITDA בעסקת זאוס גבוה בהשוואה לשתי העסקאות שקדמו לו. בהנחה שתחזיות הסינרגיה של הולמס פלייס יתממשו, מכפיל ה־EBITDA צפוי להיות 5.5 לעומת 5.2 בעסקת גו אקטיב ו־4.6 בעסקת גרייט שייפ.

הולמס פלייס, שמניותיה החלו להיסחר בבורסה בתל אביב בדצמבר 2017, נסחרת כיום לפי שווי של 325 מיליון שקל. בתשקיף שפורסם בסמוך למועד ההנפקה הציגה הולמס פלייס נתון שלפיו ה־EBITDA השנתי המייצג של החברה הוא 50.2 מיליון שקל. המשמעות היא שהולמס פלייס נסחרת במכפיל EBITDA של 6.5. ההיגיון הכלכלי ברכישת מועדוני כושר נשמר כל עוד הולמס פלייס מצליחה לרכוש אותם במכפילי EBITDA שנמוכים מזה שבו היא נסחרת. אבל ככל שהפערים בין מכפילי ה־EBITDA מצטמצמים, כך פוחתת תרומת המועדון הנרכש לשווי של הולמס פלייס, ובהתאם גם האטרקטיביות של אסטרטגיית הצמיחה הלא אורגנית.

4 תגובות לכתיבת תגובה