צילום: אריאל בשור, אוראל כהן

צילום: אריאל בשור, אוראל כהן

סרט האימה של HOT ו-yes רק בתחילתו

חברות הכבלים והלוויין סובלות מדימום מתמשך במספר הלקוחות בשל התחרות בשוק הטלוויזיה. yes כבר מצמצה ראשונה והוזילה חבילות באופן דרמטי, HOT בדרך למהלך דומה. אם תימשך המגמה, הן יצטרכו לבצע התאמות, גם בתוכן, כדי לשרוד

כניסתן של סלקום, פרטנר ונטפליקס לשוק הטלוויזיה הישראלי נותנת את אותותיה, והנפגעות העיקריות הן חברת הלוויין yes וחברת הכבלים HOT. התחרות המתגברת בשוק הטלוויזיה הנחיתה עליהן מכות קשות: המנויים נוטשים לטובת המתחרות הצעירות והזולות סלקום tv ופרטנר tv ולטובת שירותי סטרימינג, וההכנסות יורדות. אולם ייתכן שהגרוע מכל עוד נמצא לפניהן. "כלכליסט" מנתח את התרחישים שעלולים להפיל אימה על שתי החברות ואת האפשרויות שעומדות בפניהן כדי להתמודד איתם.

רפורמת הסלולר כמקרה מבחן לשוק הטלוויזיה

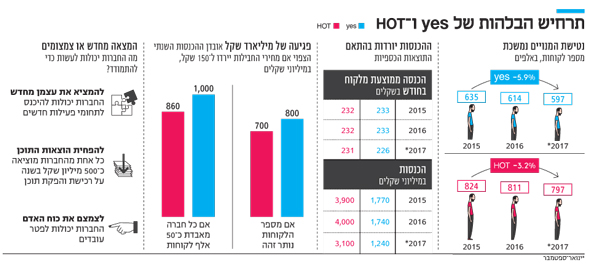

בסוף 2015 החל הציבור להבין כי מותג הטלוויזיה של סלקום מהווה אלטרנטיבה ראויה ברמת התוכן וּודאי ברמת המחיר. עקב זאת החלו HOT ו־yes לאבד אלפי מנויים בכל רבעון. בסוף 2015 היו לחברת הלוויין 635 אלף מנויים, ואילו עד סוף 2016 היא איבדה 21 אלף לקוחות. המגמה המשיכה גם ב־2017, ואת הרבעון השלישי סיימה החברה עם 597 אלף לקוחות, ירידה של כ־5.9% בשנתיים. HOT סגרה את 2015 עם 824 אלף מנויים ואיבדה במרוצת 2016 13 אלף לקוחות. נכון לסוף הרבעון השלישי של 2017, לחברה יש 797 אלף לקוחות, ירידה של 3.2% בשנתיים.

קראו עוד בכלכליסט

בניסיון לעצור את הדימום הנוכחי הודיעה yes בינואר על הפחתת מחירי החבילות שלה ומספרן. מעתה יוצעו רק שתי חבילות במחירים של 149 שקל בחודש ו־199 שקל בחודש. עד כה העמיד מגוון החבילות הרחב את ההכנסה הממוצעת מלקוח על 226 שקל בחודש. כעת, ההכנסה הממוצעת מלקוח yes תרד לכ־200 שקל בחודש. בינתיים HOT לא הורידה את מחירי הטלוויזיה, אך לנוכח המחירים הנמוכים שמציעות המתחרות סלקום (99 שקל בחודש) ופרטנר (69 שקל בחודש), שמספר המנויים שלהן עולה בהתמדה, לא מן הנמנע שגם היא תיישר קו ותפחית את המחירים שהם כיום הגבוהים בשוק. כרגע ההכנסה הממוצעת של HOT מלקוח עומדת על 231 שקל בחודש.

לא בטוח שהורדת המחירים הנוכחית תשיג ל־yes את מבוקשה. ייתכן שעם התגברות התחרות, היא, וכן מתחרתה הגדולה, עשויות להוריד את המחירים עוד יותר. אך עד לאיזו נקודה יש ביכולתן להוריד את המחירים? ההערכות בשוק הן כי המחיר של חבילות הטלוויזיה יכול להתכנס לכ־150 שקל בחודש. הפחתת המחירים האחרונה שעשתה yes כבר צפויה לגרוע מהחברה הכנסות בהיקף של כ־300 מיליון שקל בשנה. אם תיאלץ החברה להוריד עוד את המחיר, לרמה של 150 שקל, אובדן ההכנסות עשוי להגיע לכ־800 מיליון שקל בשנה. אך כל זאת בהנחה שהחברה תשמור על מספר הלקוחות הקיימים שלה. בתרחיש קיצוני, שבו החברה גם מאבדת 50 אלף מנויים וגם מורידה את המחירים, אובדן ההכנסות מגיע לכמיליארד שקל.

HOT נמצאת במצב שונה משל yes בשל העובדה שיש לה יותר לקוחות, ועל כן העלויות פר לקוח קטנות. בחישוב הרווח התפעולי פר לקוח, HOT יכולה להפחית את ההכנסה הממוצעת מלקוח לרמה של 174 שקל, בלי להפסיד כסף, כלומר בלי לפגוע או לצמצם את השירות שהיא מעניקה. הפחתה כזו במחיר תגרור אחריה אובדן הכנסות של כ־540 מיליון שקל. אם תיאלץ HOT להוריד את המחירים עוד ולהגיע לרמת הכנסה ממוצעת מלקוח של 150 שקל, אובדן הכנסות החברה יעמוד על כ־770 מיליון שקל. אך בתרחיש קיצון, אם גם מחיר השירות של HOT יצנח ל־150 שקל וגם ינטשו כ־50 אלף לקוחות, אובדן ההכנסות של החברה יגיע לכ־860 מיליון שקל בשנה.

אלו אמנם רק תרחישים תיאורטיים, אולם הם אינם מופרכים. שוק התקשורת למוד ניסיון בכל הקשור להוזלות במחיר, והמהפכה שמתחוללת בשוק הטלוויזיה מזכירה מאוד את מהפכת הסלולר של 2011. ערב הרפורמה, ההכנסה הממוצעת מלקוח של ענקיות הסלולר — פלאפון, סלקום ופרטנר — עמדה על 106 שקל בחודש. בהתאם לכך, ההכנסות המצרפיות של החברות הגיעו ל־19 מיליארד שקל, והרווח הנקי המצרפי הגיע ל־2.3 מיליארד שקל. חמש שנים לאחר מכן, ב־2016, ההכנסה הממוצעת מלקוח צנחה ל־63 שקל בחודש, ההכנסות המצרפיות התכווצו ל־10 מיליארד שקל והרווח הנקי המצרפי הצטמק ל־263 מיליון שקל. כמו ששוק הסלולר ביצע התאמות למצב החדש, ייתכן שגם חברות הטלוויזיה יצטרכו לבצע שינוי.

חברות שונות, אפשרויות התמודדות דומות

בעקבות מהפכת הסלולר המציאו חברות הסלולר את עצמן מחדש ונכנסו לתחומי פעילות חדשים, כמו תשתיות תקשורת וטלוויזיה רב־ערוצית. מוקדם להעריך מתי וכיצד ימציאו חברות הטלוויזיה את עצמן מחדש, אך כבר כעת ברור כי במקרה של ירידה חדה בהכנסות, עומדות בפני חברות הטלוויזיה כמה אפשרויות למניעת הדימום.

האופציה המרכזית היא צמצום בהוצאות התוכן. HOT ו־yes מוציאות בכל שנה כחצי מיליארד שקל כל אחת על רכישת תוכן והפקת תוכן. עם זאת, מדובר בלולאה בעייתית, משום שירידה באיכות התוכן ובמגוון עלולה לגרור אחריה נטישה של לקוחות נוספים. לא בכדי החברות רצות אחרי תוכן איכותי כמו נטפליקס ו־HBO. אפשרות אחרת היא לצמצם את כוח האדם, אך לא בטוח שזוהי התרופה לדימום פיננסי נרחב.

מצבן של HOT ו־yes כחברות שונה, ולכן יכולת ההתמודדות שלהן עם תרחישי אימה היא שונה. בניגוד למתחרתה, HOT יכולה ומציעה ללקוחותיה חבילות טריפל — אינטרנט, טלפון וטלוויזיה — מה שמאפשר לה לסבסד מוצר אחד באמצעות מוצר אחר. yes מנועה מכך. לחברת הלוויין אין שירותים נוספים, אך היא נמצאת בבעלות בזק, שמחזיקה בבעלות גם על חברת הסלולר פלאפון. בשל ההפרדה המבנית בחברה, בזק לא יכולה לשווק חבילות טריפל.

נוסף על כך, נכון להיום, בעל הבית של HOT, פטריק דרהי, הוא בעל כיסים עמוקים. הונו האישי של בעל אימפריית התקשורת הצרפתית אלטיס עומד על כ־6 מיליארד דולר. כלומר, הוא יוכל לתמוך ב־HOT אם ירצה בכך. yes, לעומת זאת, נמצאת במצב שונה לחלוטין. החברה־האם בזק נמצאת כרגע בלבה של סופה. בעל השליטה בבזק שאול אלוביץ' ובכירים אחרים בחברה נמצאים בחקירה של רשות ני"ע וחשודים בביצוע עסקאות בעלי עניין, שנועדו להעביר עשרות מיליוני שקלים מהקופה של בזק הציבורית לכיסו הפרטי של אלוביץ'. מלבד זאת, יורוקום, החברה שבאמצעותה אלוביץ' שולט בבזק, נמצאת לקראת העברת שליטה בשל חוסר יכולת להחזיר את החובות שלה, שמסתכמים בכ־1.7 מיליארד שקל.

21 תגובות לכתיבת תגובה