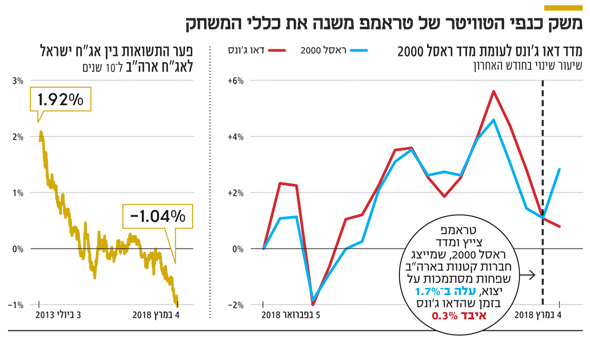

שבוע שלילי עבר על מדדי המניות בעולם, וביום חמישי, לאחר שלושה ימים רצופים של ירידות שערים, קיבלו המשקיעים את ההגנה הכי חשובה לתיקי ההשקעות שלהם - ירידת תשואות באג"ח הממשלתיות. התשואות של אג"ח ארה"ב ל־10 שנים, שכבר חצו את רף ה־2.9% ביום שני שעבר, נחתו חזרה ל־2.8% ביום חמישי ועזרו למקבילותיהן בישראל לסיים את השבוע בעליית מחיר של עד 0.8%, ובפער תשואות שלילי של 1.04%.

התנהגות זו חשובה ביותר עבור המשקיעים בארץ, שכן אצל מרביתם החלק המוקצה לאג"ח בתיק ההשקעות גדול בהרבה מזה המוקצה למניות. כשמדדי המניות והאג"ח מתנהגים כמכשירים תחליפיים, וכסף שיוצא מהמניות עובר לאג"ח, מרבית התיקים נפגעים באופן מתון ולעתים גם עולים בזמן שמדדי המניות יורדים. אך כשמדדי המניות יורדים כתוצאה מעליית תשואות באג"ח, המשקיעים נפגעים באופן כפול. דוגמה לכך ראינו בפברואר שגרר את קרנות ההשתלמות להפסדים של עד 2%.

ביום שישי האחרון התנהל המסחר בעולם בצל ציוציו של נשיא ארה"ב דונלד טראמפ על כוונתו לחתום במהלך השבוע על צו להטלת מס של 25% על יבוא פלדה ושל 10% על יבוא אלומיניום לארה"ב. מבלי להיכנס לסיבות הפוליטיות של המהלך, מבחינת המשקיעים מדובר בצעד בעל פוטנציאל להשלכות שליליות. שותפות הסחר שצפויות להיפגע מהמהלך באופן מיידי הן סין, מדינות אירופה וקנדה אשר מספקות לארה"ב כשליש מכמויות הפלדה והאלומיניום שאותן היא צורכת. מדינות אלו כבר איימו שבכוונתן להטיל מכסים על יבוא מוצרים מארה"ב, וברור שמלחמת סחר שבה המדינות עסוקות בלעשות רע זו לזו אינה אמורה לתרום לצמיחה כלכלית.

נקודה נוספת היא ההשפעה האינפלציונית. אמנם נתח הפלדה והאלומיניום זניח יחסית ומהווה 2% מכלל היבוא של ארה"ב, אך מדובר בחומרי גלם המשמשים תעשיות גדולות בהרבה, ובהן יצרניות רכב, חברות תשתיות, בנייה ואנרגיה. מתחילת השנה מחירי המתכות בארה"ב כבר עלו ב־20%, כנראה שבין השאר מתוך ציפייה להכרזה על מהלך של פרוטקציוניזם מצדו של טראמפ. בנסיבות אלו אפשר להבין את יצרני המתכות האמריקאים שבוודאי מחככים ידיים בהנאה, אלא שבאותו הזמן מנהלי החברות המשתמשות במתכות כחומרי גלם, צריכים למצוא את הדרך לגלגל את ההתייקרות בעלויות הייצור על הצרכנים.

מבחינת המשקיעים המשמעות היא הפשוטה, מדובר בגורם שעשוי להוביל לאינפלציה גבוהה יותר. זאת במיוחד בהתחשב בכך שאין הרבה מרווח בשוק העבודה האמריקאי (מספר דורשי דמי האבטלה החדשים ירד לרמה הנמוכה ביותר מאז 1969). אם יצרניות הפלדה ירצו לייצר יותר כדי לספק לחברות האמריקאיות פלדה ואלומיניום ללא מכס, הרי שהן יצטרכו לגייס עובדים יקרים יחסית שכן היצע כוח האדם המיומן מוגבל. בנסיבות אלו, אין פלא שהתשואות ל־10 שנים עלו ביום שישי ב־60 נקודות בסיס ל־2.86%, בזמן שמדדי המניות באירופה ובאסיה איבדו יותר מ־2%. בשלב זה קשה לדעת אם טראמפ יממש את ציוצי הטוויטר ויפתח במלחמת סחר עולמית, אך ברור שמבחינת המשקיעים יש להביא בחשבון שהאג"ח הממשלתיות שהגנו על תיקי ההשקעות בעשור האחרון הפכו לתנודתיות יותר ובטוחות פחות.

נראה שבסביבה כזו, בחירת הנכסים צריכה להתבצע מלמטה למעלה, כלומר בחירה סלקטיבית של מניות מסקטורים שיכולים ליהנות מהשינויים הכלכליים העולמיים. דוגמה מצוינת לכך ראינו במסחר בסוף השבוע בארה"ב כשמדד ראסל 2000, המייצג את החברות הקטנות יותר ואשר פחות מסתמכות על יצוא, עלה ב־1.7% בזמן שדאו ג'ונס, המייצג 30 חברות אמריקאיות ענקיות, איבד 0.3%.

כשהעולם רועש וגועש, מעניין לציין את השלווה של השוק המקומי. מבחינתן של מרבית החברות הישראליות, מלחמת הסחר אינה צפויה להשפיע באופן משמעותי. ייתכן שיהיו כמה שאפילו ירוויחו אם המדינות שנפגעו מהפרוטקציוניזם של טראמפ יחליטו להטיל מכסי תגמול על יבוא של מוצרים אמריקאיים. במקרה כזה אותן חברות יוכלו לייצא במחירים תחרותיים יותר, אבל עוד מוקדם לדעת כיצד הדברים יתגלגלו.

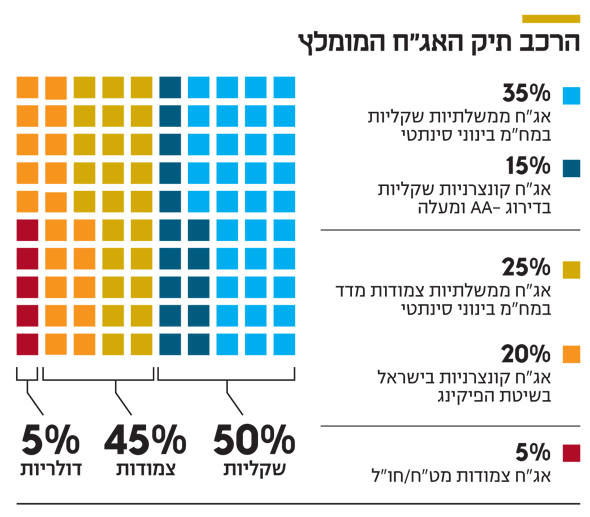

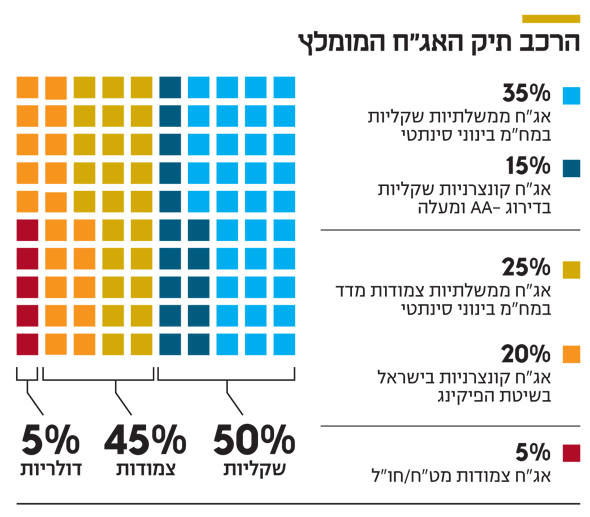

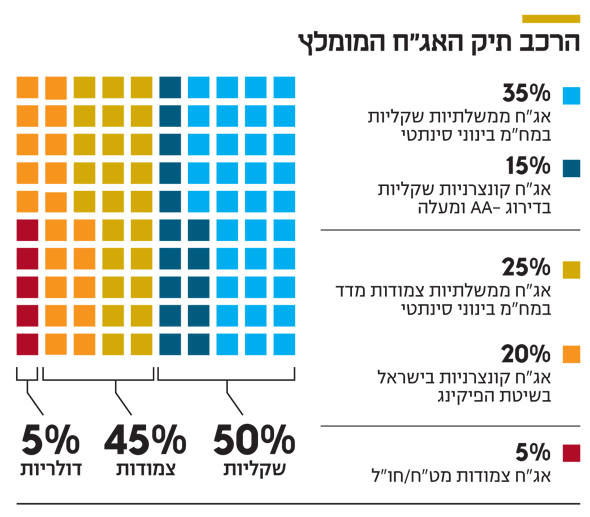

מה שברור כעת הוא שההתחזקות של השקל, שעלה ב־2.5% מול סל המטבעות בשבועיים האחרונים, פועלת למיתון האינפלציה, להרחקת מועד העלאת הריבית ולתמיכה באג"ח הממשלתיות והקונצרניות. בשורה התחתונה, פערי התשואות בין ארה"ב לישראל עשויים להמשיך ולהתרחב וזאת נוכח הפערים המשמעותיים בשיעור האינפלציה ובמדיניות הנגזרת של הבנקים המרכזיים.

השורה התחתונה: בסביבה של מלחמת סחר בחירת הנכסים צריכה להתבצע מלמטה למעלה, כלומר בחירה סלקטיבית של מניות מסקטורים שיכולים ליהנות מהשינויים הכלכליים העולמיים.

לא התפרסמו תגובות לכתיבת תגובה