ניתוח כלכליסט

הקמעונאיות מארה"ב שמסתכלות לאמזון בלבן של העיניים

ענקית המסחר המקוון הביאה לקריסתן של רשתות קמעונאות רבות, אבל ישנן גם כאלה שהציגו ביצועי יתר מול המדדים. אופנהיימר: "סוד ההישרדות - מוצרים גדולים שלא מתאימים למשלוח מהיר ושירות לקוחות בחנויות"

בשנים האחרונות שוק הקמעונאות האמריקאי עובר תהפוכות רבות, בעיקר על רקע האצה בתהליך החדירה של הסחר המקוון בהובלת ענקית הענף אמזון, שכבר חתומה על קריסתן של רשתות רבות, לסגירה של חנויות מפסידות ולצניחה במחירי מניותיהן.

קראו עוד בכלכליסט

עם זאת, מגמת החולשה בסקטור הקמעונאי לא היתה אחידה, כאשר חלק מהמניות הציגו ביצועי יתר לא רק לעומת מגזר הצריכה אלא גם לעומת מדד S&P 500. כלכלת ארה"ב נמצאת במחזור ההתאוששות מאז 2009 עם שיפור הדרגתי בנתוני התוצר הגולמי של יותר מ־2% בשנה; הצריכה הפרטית הריאלית (PCE) צומחת ב־2.7%; ושיעור הצמיחה במכירות הקמעונאיות הציג בחודשים האחרונים של 2017 האצה ניכרת ורשם עלייה של 6%, עם התמתנות קלה בתחילת 2018 אך עדיין עם עלייה של 4%.

השינוי לטובה בנתונים הכלכליים נובע מירידה בשיעור האבטלה לשפל רב־שנתי, לצד עלייה של 2.9% בשכר הריאלי, הרמה הגבוהה מאז המשבר הפיננסי של 2008 כשברקע נמשכת ההתאוששות בשוק הנדל"ן ועליית מחירי הדיור בקצב שנתי של 6%. כתוצאה משלל גורמים אלה גם מדדי אמון הצרכנים הגיע לרמות שיא חדשות.

ביצועי חסר מול השוק

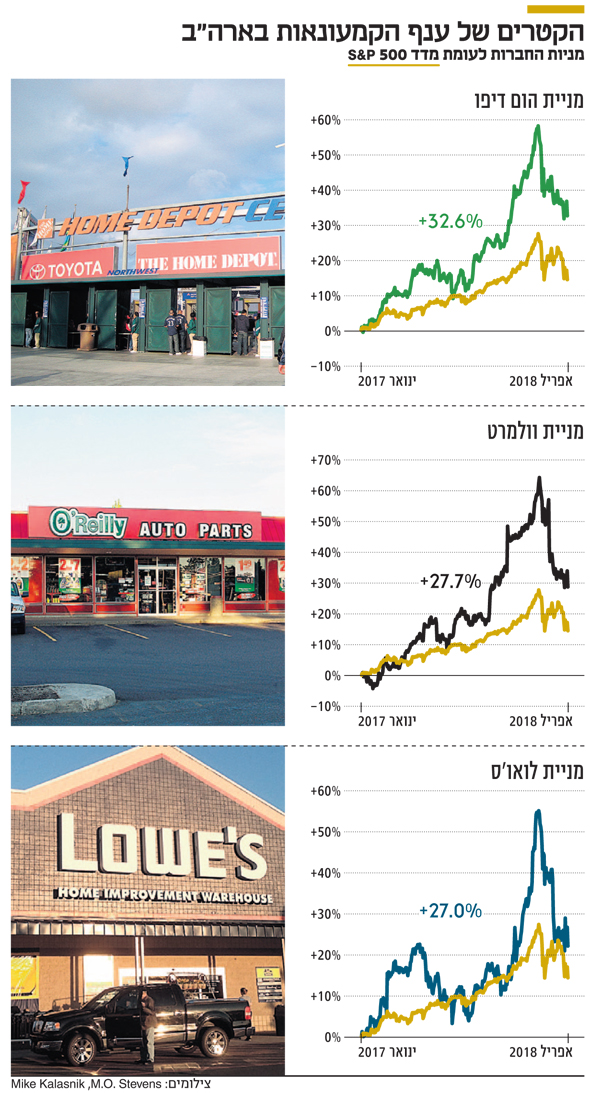

אף שבשנים 2016-2015 מדדי המאקרו הציגו שיפור מהותי, מניות הרשתות הקמעונאיות רשמו דווקא ביצועי חסר של 5%-4% לעומת מדד S&P 500. מגמה זו התחלפה ב־2017, כשמדד הקמעונאות רשם תשואה ממוצעת נאה של 30% מול תשואה של 19% ב־S&P 500. אבל רק שלושה קטרים משכו את המדד כלפי מעלה – הום דיפו (44%) (סימול: HD), וולמארט (43%) (סימול: WMT) ורשת השיפוץ הביתי לואו'ס (32%) (סימול: LOW). בנטרול שלוש מניות אלה הציג המגזר הקמעונאי תשואה של 8% בלבד ב־2017.

אבל הנדנדה נמשכת. חרף השיפור בנתוני המאקרו, מתחילת 2018 רושם מגזר זה ביצועי חסר עם תשואה שלילית של 6% לעומת יציבות של S&P 500. גם מכפיל הרווח הממוצע של הסקטור ירד בעקבות זאת משיא של 22 בתחילת 2015 לרמה נוכחית של 16.3. הסיבה המרכזית לירידות נעוצה במעבר המהיר של שוק הקמעונאות האמריקאי לסחר המקוון (e-commerce), כאשר החברה שעומדת בחזית המהפכה היא אמזון, ענקית הסחר המקוון שמחזיקה בנתח עצום של יותר מ־40% משוק המכירות באינטרנט בארה"ב. "מדובר במהפכה אמיתית שמרבית השחקנים המסורתיים בתחום לא היו ערוכים אליה" אומר האנליסט הראשי של מגזר הקמעונאות באופנהיימר, בריאן נאגל. "מעבר הצרכנים האמריקאיים לערוצי קניות באינטרנט, הוביל ללחצי מחירים ובמקביל לירידה משמעותית בפעילות החנויות, במיוחד רשתות כל־בו, שהציגו ביצועים חלשים במיוחד בסקטור".

אסטרטגיה עסקית חדשה

אבל האם אחרי חולשה של כמה שנים במניות הקמעונאות אנחנו עומדים בפני שינוי מגמה? נאגל סבור שלפחות חלק מהשוק עומד בפני שינויים. "אין ספק שיש שיפור במצב התחרות מול הקמעונאות המקוונת (אמזון בעיקר) בשני מובנים. המשקיעים הפכו להיות יותר רציונליים מלפני שנה, וכבר לא מייחסים כל חולשה בעסקי הרשתות הקמעונאיות ללחצי התחרות מצד אמזון, וגם החברות עצמן למדו להתחרות באפיקי האינטרנט בצורה יעילה יותר. דוגמא בולטת לכך היא חברת בסט ביי שיישמה אסטרטגיה עסקית חדשה של סגירת חנויות גדולות, שיתופי פעולה אסטרטגיים עם סמסונג ו־LG, ובניית פלטפורמה של מסחר מקוון לא פחות טובה מזו של אמזון".

הסיוע של רפורמת המס

סיבה נוספת לאופטימיות של נאגל נובעת מרפורמת המס החדשה של הנשיא דונלד טראמפ, שבעקבותיה שיעור המס האפקטיבי שמשלמות החברות ירד מ־38% ל־25%. "מדובר בגורם חיובי משמעותי מאוד עבור רווחיות עתידית של החברות בסקטור הקמעונאות, המשלמות מס חברות בשיעורים בין הגבוהים בארה"ב". לדברי נאגל הרפורמה תתרום לעלייה של כ־20% ברווח התפעולי של החברות. השיפור הצפוי ברווחיות ובתזרים המזומנים אמור לדעתו להוביל גם להשקעות (גיוס עובדים, העלאת שכר והנחות לצרכן) וגם להגדלת חלוקת כספים לבעלי מניות (העלאת דיבידנד ובייבק), ובשני המקרים לשפר את התשואה על ההון.

רפורמת המס תיטיב בעיקר עם חברות בעלות זיקה מקומית אמריקאית, כלומר רשתות הריטייל המניבות את מרבית הכנסותיהן מארה"ב. בד בבד עם התחזיות לשיפור בכלכלת ארה"ב ובמצבו של הצרכן האמריקאי, לצד תמחור נמוך יחסית של מניות הרשתות הקמעונאות, נאגל מעריך כי מדובר בהזדמנות השקעה אטרקטיבית. "בצד השלילי", מציין נאגל, "אנו נמצאים כעת בשלב המתקדם של המחזור הכלכלי, כאשר מניות הקמעונאות נוטות להציג ביצועי יתר דווקא בשלב המוקדם של המחזור. המשמעות היא שקשה מאוד לצפות כעת לעליית מכפילים בסקטור, והעלייה במניות תגיע בעיקר מהשיפור ברווחיות.

מגלות חסינות מול אמזון

ובכל התנודתיות הזאת, באופנהיימר סבורים כי ישנם שני תתי־סקטורים שנראים חסינים יחסית מול אמזון - רשתות עיצוב ושיפוץ ביתי (Home Improvement) ורשתות מכירת רכבים וחלקי חילוף לרכב (Auto & Auto Parts). שני אפיקי השקעה אלה גם הניבו בשנים האחרונות ביצועי יתר הן לעומת סקטור הקמעונאות והן לעומת שוק המניות הכללי, ובאופנהיימר ממליצים עליהם בעיקר לאור חסמי הכניסה הגבוהים והפעילות המוגבלת של אמזון בהם.

תחום השיפוץ הביתי – חנויות ה"עשה זאת בעצמך" - חסין בפני תחרות המקוונת, בעיקר בגלל גודל המוצרים שלא מתאימים למשלוחים מהירים ורכיב גדול של השירות בחנויות. שוק זה מובל בארה"ב על ידי דואופול: רשת הום דיפו ורשת לואו'ס, שמודעות לתחרות מצד אמזון וביצעו לאחרונה צעדי התייעלות לשיפור מבנה עלויות וחוויית המשתמש. שתי הרשתות גם נהנות מפרישה משמעותית ברחבי ארה"ב עם אלפי חנויות ומחזיקות במערך לוגיסטי עצום המהווה גם הוא חסם לכניסת התחרות. הום דיפו ולואו'ס נהנות מחסינות גם מול חברות גלובליות בתחום, כמו רשת איקאה השבדית, שמתקשה להגדיל משמעותית את פרישתה בשוק ארה"ב.

גם רשתות הריטייל המובילות בארה"ב, בהן וולמארט, טארגט וקוסטקו אינן מהוות גורמי תחרות מהותיים בשוק העיצוב הביתי, בעיקר בגלל תהליכי מכירה יחודיים של חומרי עיצוב ושיפוץ הדורשים מערך ייעוץ מקצועי ולוגיסטיקה מורכבת של הובלה והתקנה. משתי החברות, הום דיפו היא הגדולה יותר והטובה יותר מבחינה פיננסית, בשל יתרונות לגודל וניהול חזק, שמציגה בעקביות צמיחה של 6%-5% בהכנסות וצמיחה בקצב כפול ברווחיות. עם זאת, באופנהיימר מעדיפים דווקא את השחקנית השנייה, לואו'ס, שמנוהלת פחות טוב. הדבר פוגע במכפיל הרווח שלה (13) לעומת מכפיל הרווח של הום דיפו (18), שמשקף לה פוטנציאל לשיפור בשיעורי הרווחיות (הנמוכים ב־5%-4% לעומת הום דיפו) שעשויים להוביל להצפת ערך גבוהה יותר.

רשתות חלקי החילוף לרכב

סגמנט נוסף בשוק הסיטונאי שהצליח להישאר חסין לתחרות מצד הסחר המקוון הוא רשתות חלקי החילוף לכלי רכב. סגמנט זה אמנם הפגין חולשה בשנתיים האחרונות, אך זו נובעת להערכת נאגל מהירידה בכמות המכוניות שנרכשו בארה"ב בשנים 2009-2008, בעיצומו של המשבר הפיננסי העולמי.

עיקר המכירות של רשתות חלקי החילוף הן למכוניות בנות 9-7 שנים. בהתחשב בהתאוששות חזקה של מכירות רכבים חדשים מאז 2010, ניתן לצפות לעלייה בכמות חלקי החילוף שיימכרו בשנתיים הקרובות. גם סופות השלגים הכבדות שפקדו לאחרונה את ארה"ב עשויות לתרום להגברת קצב התיקונים והטיפולים, ולהשפיע לחיוב על פעילות רשתות חלקי חילוף לרכב.

מניות רשתות חלקי החילוף לרכב מושפעות מתנודתיות גבוהה יחסית. עד אמצע 2017 מניות רבות בתחום הפגינו חולשה על רקע חששות מתחרות פוטנציאלית מצד אמזון. אולם כאשר חששות אלה התפוגגו, והחברות המשיכו להציג ביצועים עסקיים חזקים, הפגינו מניותיהן התאוששות מרשימה במחצית השנייה של 2017. אולם מאז סוף ינואר 2018 שוב התהפכה המגמה, והמניות בסקטור הציגו ירידות חדות. באופנהיימר ממליצים בתחום זה על שתי מניות - אוטו־זון ובעיקר או'ריילי אוטומוטיב, שנהנית מנתח גבוה של מכירות למוסכים בתמהיל ההכנסות שלה, קטגוריה שהנה חסינה יותר בפני התחרות מצד ענקית הסחר המקוון.

16 תגובות לכתיבת תגובה