צילום: איי אף פי

צילום: איי אף פי

שש העלאות ריבית בשנתיים? ארבעה סימנים מעידים שהמשקיעים דווקא חוששים מהאטה

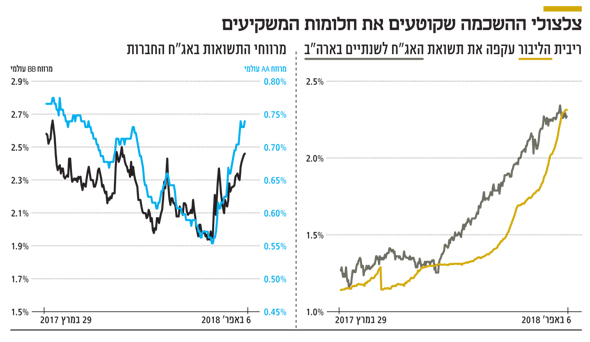

תשואות האג"ח לעשר שנים בארה"ב ירדו מאז העלאת הריבית ב־13 נקודות בסיס, זאת אף שהפד מתכנן להמשיך בתוכנית ההעלאות

1. האינדיקטור הראשון: עליית מדד הפחד

בכל תקופה ישנם וקטורים מסוימים שבהם המשקיעים מתמקדים ואשר משפיעים על כיוון השווקים. בתקופה הנוכחית ישנם ארבעה גורמים שאחריהם המשקיעים צריכים לעקוב כדי להבין אם הרגיעה בשוק המניות מסמנת את חזרת האווירה החיובית או שמא התנודתיות והפחד צפויים לחזור.

האינדיקטור הראשון שכדאי להכניס לרשימת המעקב היומית הוא מדד הפחד (VIX). בחודש פברואר הופתעו משקיעים רבים כשתעודת הסל שהימרה נגד מדד הפחד נגעה בנקודה קריטית שגרמה להם לאבד את כספם, זאת בשל עלייה חדה ומהירה במדד שעלה מ־9.15 דולר ל־37 דולר. אמנם מאז רמת הפחד ירדה, אבל הרמות הנמוכות של 2017 נראות כמו זיכרון מתוק מהעבר, ונכון לסוף השבוע, מדד ה־VIX עמד על 21.5 דולר, מחיר הגבוה ב־135% מהשפל של תחילת השנה.

2. האינדיקטור השני: מרווח התשואות

אינדיקטור חשוב נוסף שמעיד על סימנים של חולשה בכלכלה האמריקאית הוא מרווח התשואה באג"ח הקונצרניות. העלייה במרווחי התשואות באה לידי ביטוי לרוחב כל קבוצות הדירוג, אך היא הורגשה בעיקר בדירוגים הנמוכים יותר. מרווח התשואה הנוכחי בקבוצת ה־AA גבוה ב־7 נקודות בסיס (נ"ב) ביחס למרווח החציוני בשנה האחרונה, ואילו בקבוצת ה־BB מרווחי התשואה הנוכחיים גבוהים ב־16 נקודות בסיס ביחס למרווחי התשואה החציוניים בשנה האחרונה.

גם מרווחי התשואה בישראל נפתחו, בעיקר בדירוגי הביניים. כך לדוגמה רמת המרווחים הנוכחית בקבוצה ה־A (צמודות מדד) גבוהה ב־60 נ"ב ממרווחי התשואה החציוניים בשנה האחרונה. בקבוצת ה־AA נפתחו מרווחי התשואה באופן מתון יותר, והם גבוהים ב־16 נ"ב מהרמה החציונית של השנה האחרונה. ייתכן שההסבר העיקרי לכך הוא הירידות החדות בקבוצת שיכון ובינוי, אבל זה בדיוק ההבדל בין החוסן של החברות החזקות ביותר בישראל לאלו שהיו נסחרות כאג"ח בסיכון (High Yield) בעולם.

3. האינדיקטור השלישי: קשיים בשוק האשראי

חוץ מפתיחת מרווחי התשואה באג"ח החברות ישנו אינדיקטור נוסף המעיד על קשיים בשוק האשראי האמריקאי. מאז פברואר החלה ריבית הליבור לשלושה חודשים (הריבית הבין־בנקאית על הדולר) לעלות בקצב מהיר בהרבה מהתשואות על האג"ח לשנתיים של ממשלת ארה"ב.

לפני כשלושה שבועות עברה ריבית הליבור את רמת התשואה שבה נסחרות אג"ח ארה"ב לשנתיים, וזה מלמד על הקשחת תנאי האשראי של הבנקים, זאת בעיקר נוכח העובדה שהאג"ח לשנתיים אמורות לגלם את העלאות הריבית שצפויות בארה"ב בשנתיים הקרובות. להערכתנו, ככל שהתהליך עליית ריבית הליבור לשלושה חודשים יימשך, כך יתקשו חלק מהחברות לגייס כסף בעוד אחרות ייאלצו לשאת בעלויות מימון גבוהות יותר. בשני המקרים מדובר בגורם המשפיע לרעה על רווחי החברות.

4. האינדיקטור הרביעי: השתטחות העקום

האינדיקטור הרביעי שמטריד את המשקיעים ושלהערכתנו יש להמשיך ולעקוב אחריו הוא השתטחות עקום התשואות הממשלתי. בעוד התשואות על האג"ח הממשלתיות לעשר שנים ירדו בשבועיים האחרונים מ־2.83% לכ־2.48%, והתרחקו עוד מהרמה הפסיכולוגית של 3%, האג"ח לשנתיים שמרו על יציבות ברמה של 2.26%. כתוצאה מכך עומדת התלילות (בין אג"ח לשנתיים לאג"ח לעשר שנים) הנוכחית בארה"ב על 0.5% בלבד. נציין שבעבר התהפכות עקום התשואות היוותה סוג של רמז להאטה כלכלית. היות שהמיתון האחרון התרחש ב־2008, הרי שניתן להבין את המשקיעים שעוקבים בדאגה אחר תהליך השתטחותו של העקום.

בשורה התחתונה, המשקיעים חוזרים להטיל ספק ביכולתו של הבנק הפדרלי להוציא אל הפועל את תוכניתו להעלות את הריבית ל־3.4% עד ל־2020, ולכן גם התשואות חזרו לרדת בשבועיים האחרונים. הנתונים המאכזבים שפורסמו בסוף השבוע לגבי מספר המשרות החדשות שנוצרות בארה"ב בחודש מרץ רק מחזקים את אלו שמעריכים שלפד יהיה קשה להתעלם מחששות המשקיעים, שגברו לאחרונה.

השורה התחתונה

המשקיעים חוזרים להטיל ספק ביכולתו של הפד להוציא אל הפועל את תוכניתו לעלות את הריבית ל־3.4% עד 2020, ולכן גם התשואות חזרו לרדת בשבועיים האחרונים

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות

לא התפרסמו תגובות לכתיבת תגובה