צילום: אוראל כהן

צילום: אוראל כהן

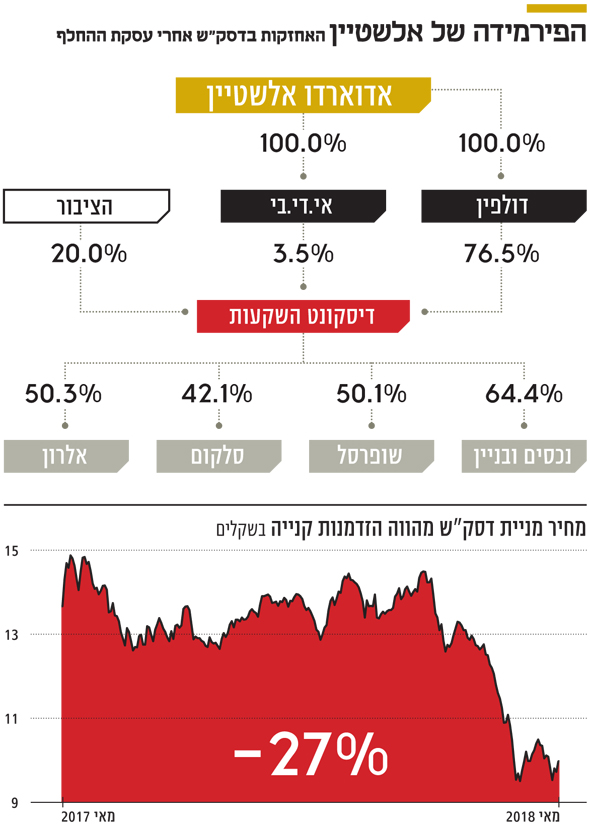

אלשטיין מאותת שהוא בדרך למחיקת דסק"ש מהמסחר בת"א

אי.די.בי פתוח התקשרה בעסקת סוואפ לרכישת מניות דיסקונט השקעות ב־50 מיליון שקל, אחרי שאלה איבדו 27% משוויין מתחילת השנה. כדי לרכוש את אחזקות הציבור ולמחוק את דסק"ש מהמסחר זקוקה אי.די.בי לקצת יותר מ־300 מיליון שקל

האם אדוארדו אלשטיין פועל למחיקתה של חברת האחזקות העיקרית שלו, דיסקונט השקעות (דסק"ש), מהמסחר בבורסה בתל אביב? בשוק ההון משוכנעים כי זה מה שעומד מאחורי המהלך שעליו דיווחה אי.די.בי פתוח אתמול בצהריים. אי.די.בי פתוח דיווחה כי התקשרה בעסקת החלף (סוואפ) של 50 מיליון שקל לרכישת 4.926 מיליון מניות של דיסקונט השקעות שנסחרת בתל אביב. מדובר בכ־3.5% ממניות דסק"ש שמחזיקה בשליטה בחברת הקמעונאות שופרסל, חברת התקשורת סלקום, חברת הנדל"ן נכסים ובניין ובחברת אלרון שמחזיקה בפורטפוליו של חברות הייטק שבהן השקיעה. בעקבות הדיווח הוסיפה אתמול מניית דסק"ש 3.9% לשווייה.

קראו עוד בכלכליסט

המניות נרכשו מחוץ לבורסה מגורם שלישי שזהותו לא נמסרת בדיווח, ודרך גורם בנקאי, בדומה לאופן שבו אי.די.בי מוכרת מנות של 5% של מניות כלל ביטוח מדי ארבעה חודשים בהוראת רשות שוק ההון. לאי.די.בי לא יהיו זכויות כלשהן לגבי המניות הנרכשות והיא תוכל רק ליהנות מעלייה בערכן, אם תהיה כזו בתוך שנה מהיום, או לשלם את ההפרש למוסד הבנקאי במקרה שמחיר המניה יהיה נמוך יותר בעוד שנה ממחירה הנוכחי. לאי.די.בי תהיה אופציה לדחות את מועד ההתחשבנות בעסקה בשנה נוספת, ובנוסף היא רשאית לסיים את עסקת ההחלף בכל עת. במסגרת העסקה אי.די.בי תשעבד לטובת המוסד הבנקאי סכום של 50 מיליון שקל.

ל"כלכליסט" נודע כי את המהלך לגיבוש הקבוצה שמכרה את המניות, גופים פיננסיים שונים, ריכזה חברת החיתום אפסילון שנמצאת בשליטה של דסק"ש עצמה. הדבר מגביר את הסיכוי כי מדובר במהלך יזום של אי.די.בי ואלשטיין, שלאור ירידה של כ־30% במניית דסק"ש בחודשים האחרונים, סבור כנראה כי מדובר בהזדמנות עסקית להגדיל את אחזקותיו.

אחזקות הציבור מתכווצות

לפי חוק הריכוזיות לא יכולה אי.די.בי להחזיק בדסק"ש בשל היותה שכבה ברובד של ארבע שכבות של חברות ציבוריות בפירמידת אי.די.בי. בנובמבר האחרון מכרה אי.די.בי את השליטה (68%) בדסק"ש לדולפין נדרלנס, חברה פרטית של אלשטיין, כדי לעמוד בהוראות חוק הריכוזיות. העסקה עוררה ביקורת בזמנו מאחר שנתפסה כסוג של מעקף לחוק ולא היתה כרוכה בהעברת כסף אלא רק בהלוואות. יחד עם אחזקות קודמות של דולפין בדסק"ש מחזיקה דולפין כיום ב־76.5% ממניות דסק"ש. יחד עם ה־3.5% ש"נרכשו" בעסקת ההחלף, נותרו בידי הציבור 20% בלבד ממניות דסק"ש, כך שאם מחיר המניה יישאר באזור שבו היא נמצאת היום – 10 שקלים – אלשטיין עשוי להחליט לבצע עסקאות נוספות כאלה באמצעות אי.די.בי פתוח, במטרה להגיע לאחזקה של 100% ממניות דסק"ש.

המהלך של אלשטיין דומה למהלך שביצעה פולקסווגן שרכשה את מניות יצרנית המכוניות פורשה לפני כשבע שנים, כשפולקסווגן הפכה בבת אחת לבעלת 80% ממניות פורשה לאחר שהחזיקה ב־50% מהמניות קודם לכן.

דסק"ש נסחרת בשווי של 1.5 מיליארד שקל "בלבד" לאחר שירדה בחודשיים־שלושה האחרונים לאור ירידות חדות במניית סלקום והעובדה שביקשה לרכוש את השליטה בחלל תקשורת. כדי למחוק את דסק"ש מהמסחר זקוקה אי.די.בי לקצת יותר מ־300 מיליון שקל, חלק קטן יחסית מהמזומן שנמצא בקופתה. לאי.די.בי ישנן יתרות נזילות של כמיליארד שקל, אך עם זאת היא נושאת חוב של כ־2.3 מיליארד שקל. חרף החוב, היא יכולה להרשות לעצמה לרכוש ממניות דסק"ש בעסקאות החלף, אם בעלי המניות מהציבור יהיו מוכנים למכור את מניותיהם. יצוין כי שום גוף מוסדי לא מחזיק מעל 5% במניית דסק"ש.

קופת המזומנים קורצת

מדוע אלשטיין לא מבצע את העסקה באמצעות דולפין? ככל הנראה משתי סיבות שקשורות האחת בשנייה: מצבה הפיננסי ויתרות המזומנים של דולפין אינן ידועות ובנוסף בקופת אי.די.בי ישנן יתרות נזילות גדולות, כאמור, שאותן מעוניין אלשטיין לנצל ולרכוש סוג של חוזה עתידי על מניית דסק"ש. האם מדובר בעקיפה של חוק הריכוזיות? לא בהכרח, אם נזכור שעסקאות דומות מבצעת אי.די.בי במכירת מניות כלל ביטוח כאמור, באופן שקיבל את אישורה של הרגולטורית המחמירה דורית סלינגר, הממונה על שוק ההון.

לא התפרסמו תגובות לכתיבת תגובה