צילומים: אי פי איי, בלומברג

צילומים: אי פי איי, בלומברג

כך הפכנו למעצמת אג"ח

שורה ארוכה של אנשי עסקים בעלי שם הגיעה בשנים האחרונות לישראל כדי לגייס אג"ח בבורסה. בעקבות זאת, מחזור המסחר באג"ח בבורסת תל אביב זינק וכיום הוא הרביעי בעולם. היזמים לא הגיעו לכאן בגלל ציונות, אלא משום שהריבית נמוכה והתמחור זול בהשוואה לאירופה וארה"ב

לפני כמה שבועות הגיע לסיור בתל אביב לארי סילברסטין, אחד האייקונים המפורסמים בעולם המיליארדרים של ניו יורק , שייזכר כמי שהחזיק בבעלותו את מגדלי התאומים (World Trade Center) בזמן מתקפת הטרור ב־11 בספטמבר 2001.

סילברסטין, שראה איך מגדלי התאומים שלו קורסים בזמן שהיה בהמלצת אשתו בביקור לא שגרתי אצל רופא העור שלו, הגיע לישראל כדי לגייס 200 מיליון דולר באג"ח בבורסת תל אביב. למרות המוניטין שלו וגילו המופלג (86), סילברסטין לא הסתפק בלשלוח את המנהלים שלו. הוא הגיע בעצמו כדי לפגוש את המשקיעים. "אם היית אומר לי לפני עשר שנים שאני אלווה כסף לאגדה הזו, לארי סילברסטין, הייתי אומר לך שאתה משוגע", אומר אחד ממנהלי ההשקעות בישראל שפגש את סילברסטין לפני הגיוס.

סילברסטין הוא לא המיליארדר היחיד שעשה את כל הדרך מניו יורק לתל אביב כדי לגייס אג"ח בבורסה. למעשה, הוא הצטרף לשורה ארוכה של בעלי הון בעלי שם שכבר גייסו אג"ח בבורסת תל אביב כמו סטפן רוס, הבעלים של קבוצת הפוטבול מיאמי דולפינס ושל תאגיד הנדל"ן רילייטד; גארי בארנט, יזם דירות היוקרה הניו־יורקי; ג'ף סאטון, שמחזיק בבעלותו שליש מחנויות היוקרה בשדרה החמישית במנהטן; ג'ו מויניאן, איל נדל"ן יהודי־פרסי שחולש על אימפריה בשווי של עשרות מיליארדי דולרים בארה"ב; ועוד שורה ארוכה של בעלי הון אמריקאים.

היזמים האמריקאים, שמספרם בבורסת תל אביב הגיע כבר ל־34 ושהיקף האג"ח שגייסו כאן כבר עולה על 24 מיליארד שקל, לא הגיעו לכאן בגלל ציונות. הם הגיעו בגלל סיבה אחת פשוטה: ריביות נמוכות ותמחור זול, אפילו זול מדי. החלופות שיש להם למימון הנכסים שלהם בארה"ב הן פשוט יקרות יותר באירופה ובאמריקה. ליתר דיוק, הישראלים מתמחרים את החוב שלהם בזול.

כל זמן שזה כך, שטף המגייסים האמריקאי לא מפסיק לזרום ומביא לעלייה גדולה במחזורי המסחר באג"ח הישראליות.

תל אביב קצת אחרי בורסת לונדון

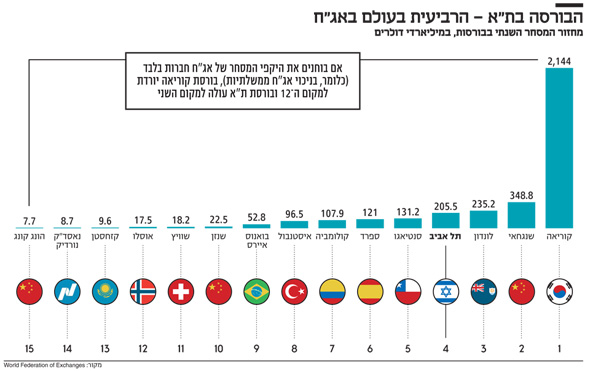

הנהירה הזו אחראית לכך שבורסת תל אביב הפכה עם השנים לבורסת אג"ח במונחים בינלאומיים שמחזורי המסחר שלה הם מהגבוהים בעולם. לפי נתונים של ארגון הבורסות העולמי (WEF — The World Federation of Exchanges), בורסת תל אביב ממוקמת במקום הרביעי בעולם מבחינת מחזורי המסחר השנתיים באג"ח עם מחזור מסחר שנתי כולל של 205 מיליארד דולר. לפני תל אביב ברשימה ניצבות בורסת קוריאה, עם מחזור מסחר אסטרונומי של יותר מ־2 טריליון דולר (פי 10 מהמחזור בישראל), בורסת שנגחאי ובורסת לונדון.

השוק הקוריאני אמנם מפותח מאוד בכל מה שקשור במסחר אלקטרוני באג"ח, אולם מרבית המסחר מקורה באג"ח שמנפיקה הממשלה הדרום־קוריאנית. אם מנטרלים את האג"ח הממשלתיות מהמשוואה, בורסת קוריאה יורדת למקום ה־12, ואילו בורסת תל אביב מזנקת למקום השני בעולם אחרי בורסת שנגחאי, שלה מחזור מסחר שנתי של 57 מיליארד דולר באג"ח חברות.

ארה"ב אינה נמצאת ברשימה כיוון ששוק האג"ח האמריקאי אינו נסחר באופן רציף (כמו במניות) כפי שקורה בתל אביב. בארה"ב המסחר באג"ח נעשה בדרך של מעבר לדלפק (OTC ‑ Over The Counter). כשחברה אמריקאית רוצה לגייס אג"ח, היא ניגשת לבנק השקעות גדול. הבנק מציע למשקיעים חוזה הלוואה עם ציטוט לגבי הריבית, ללא אפשרות למכור ולרכוש את האג"ח במסחר רציף כפי שנעשה בישראל, ולכן למעשה אין כמעט מסחר באג"ח אמריקאיות.

בשנים האחרונות המסחר הרציף באג"ח החל להתפתח גם במדינות נוספות בעולם ונרשמה עלייה של 30% בקרב הבורסות בעולם שמציעות מסחר שכזה. לפי נתונים של ארגון הבורסות העולמי (WFE), מספר הבורסות בעולם שמציעות מסחר אלקטרוני רציף באג"ח עומד, נכון לסוף 2017, על 41.

יותר כסף, אותו מספר חברות

כיצד הפכה בורסת תל אביב לבורסה עם מחזורי מסחר מהגבוהים בעולם שמושכת אליה משקיעים בינלאומיים כמו סילברסטין ואחרים? הסיבה העיקרית היא תמחור החוב.

מצד אחד, הגופים המוסדיים בישראל שמנהלים את החסכונות של הציבור מחזיקים אצלם הרבה כסף. מצד שני, היצע החברות בבורסה הצטמצם. השילוב בין שני הגורמים האלו יצר סיר לחץ שהוא אחד הגורמים לריבית הנמוכה. וכך, כמעט כל חברה — ישראלית, אמריקאית או קנדית — שמגיעה לגייס כסף בישראל זוכה לביקושי יתר מהסיבה הפשוטה שגופי החיסכון מחפשים היכן להשקיע.

לפי נתוני בנק ישראל, מאז נכנס לתוקף חוק פנסיה חובה לפני עשור, תיק הנכסים שמנוהל בידי הגופים המוסדיים (כלומר כמות הכסף שהישראלים מפרישים לקופות הגמל, קרנות השתלמות, קרנות פנסיה, ביטוחי מנהלים וגופי חיסכון שונים נוספים), יותר מהכפיל את עצמו מהיקף של 600 מיליארד שקל ב־2008 ל־1.4 טריליון שקל ב־2018.

מנגד, מספר סדרות האג"ח של חברות בבורסת תל אביב, לפי נתונים של מחלקת המחקר של הבורסה, כמעט שלא השתנה: מ־2008 עד 2018 עלה מספר סדרות האג"ח חברות ב־12% בלבד וכיום מספרן עומד על 622.

לא רק שמספר סדרות האג"ח כמעט לא השתנה, מספר החברות הכולל בבורסה הצטמצם ואיתו אפשרויות ההשקעה של המשקיעים הישראלים. ב־2008 עמד מספר החברות הכולל בבורסה על 803, מתוכן 161 חברות שרק האג"ח שלהן נסחרו, וב־2018 מספר החברות ירד דרמטית ל־577, מתוכן 93 חברות שרק האג"ח שלהן נסחרות.

במילים אחרות, בעשור האחרון כמות הכסף גדלה פי שניים בעוד מספר החברות ירד ומספר סדרות האג"ח כמעט ולא השתנה. התוצאה היא הסתערות של המשקיעים המוסדיים על כל הנפקה ותמחור זול.

חברות הנדל"ן שאבו את הכסף

השאלה הנשאלת היא לאן הגיעו כל הכספים שנכנסו לתיק הנכסים של הציבור הישראלי בשעה שמספר החברות לא השתנה וכמות הכסף הוכפלה. התשובה היא חברות נדל"ן.

אלו נהנו בעשור האחרון מעליית שווי הנכסים שלהן, בעיקר בזכות ההתאוששות מהמשבר העולמי של 2008—2009, מה שאפשר להן לגייס עוד כספים בלי להגדיל את שיעורי המינוף שלהן (היחס בין היקף החוב לשווי הנכסים). המתמטיקה פשוטה: כששווי הנכס עולה, אפשר לגייס עוד כסף בלי שיחס המינוף ישתנה.

ואכן, לפי נתונים של חברת הדירוג מעלות, שיעורי המינוף של חברות הנדל"ן הישראליות לא השתנו בעשור האחרון, אף שהיקף האג"ח הסחירות בנדל"ן עלה משמעותית בבורסת תל אביב מ־193 מיליארד שקל ב־2008 ל־381 מיליארד שקל כיום — כמעט פי שניים. חלק לא קטן מהכספים שגויסו בשוק ההון באמצעות אג"ח החליפו הלוואות בנקאיות שנלקחו בעבר בתנאי ריבית גבוהים יותר.

וכך, בזמן שהבורסה נאבקת במחזורי המסחר במניות שהלכו והידלדלו בעשור האחרון, מחזורי המסחר באג"ח דווקא רשמו עליות יפות, בין היתר בשל הנהירה של החברות האמריקאיות. לפי נתונים של מחלקת המסחר של הבורסה, מחזור המסחר היומי הממוצע באג"ח חברות רשם עלייה של 62% מ־2008, כך שכיום הוא עומד כמיליארד שקל ביום.

מדוע השוק מתמחר זול אג"ח?

גילעד אלטשולר, מנכ"ל וממייסדי בית ההשקעות אלטשולר שחם, שידוע בכך שהוא לא אוהב לרכוש אג"ח של חברות זרות בישראל, דווקא חושב שהנהירה של האמריקאים לתל אביב היא תופעה טובה. "באות הנה חברות ענק ואין ספק שזה דבר חיובי לשוק שלנו", הוא אומר ל"כלכליסט". לדבריו, "יש מספר מאוד קטן של חברות מקומיות שבאות להנפיק אג"ח. בזכות החברות האמריקאיות מחזור המסחר באג"ח גדל, וזה כמובן דבר חיובי כי זה מגדיל את ההיצע".

כשאלטשולר נשאל מדוע השוק הישראלי אטרקטיבי כל כך לחברות האמריקאיות, הוא מפנה את האצבע לתמחור, אבל גם לדנ"א התרבותי של השוק המקומי והאמריקאי: "בישראל יש מסורת של השקעה באג"ח קונצרניות. מנהלי ההשקעות המקומיים מוטים לאג"ח קונצרניות כי הם גדלו עליו. לאורך השנים, הלקוח הישראלי היה רגיל להשקיע 70% מהתיק שלו באג"ח ו־30% מהתיק במניות. זאת להבדיל מחו"ל, שם הלקוחות מוטים להשקעות במניות. שם משקיעים 70% מהתיק במניות ו־30% מהתיק באג"ח. בנוסף, בישראל יש מספר קטן של חברות מקומיות שבאות להנפיק אג"ח, ולכן החברות האמריקאיות מקבלות פה תמחור טוב".

עם זאת, אלטשולר טוען ש"כשיורדים לשאלה של תמחור, אני חושב שהחברות האלו מקבלות תמחור לא נכון. לא מתמחרים פה נכון את הסיכון. יש פה כסף גדול והיצע שעדיין קטן ביחס לגודל של השוק".

מנגד, משקיע מוסדי גדול שמשתתף בהנפקות רבות של אג"ח אמר כי "זה נכון שהתמחור שלנו זול, אבל אני מקבל פה דברים שלא אקבל אם אקנה אג"ח בחו"ל. כאן אני לא חשוף לשום מטבע. אני קונה את האג"ח בשקלים. בנוסף, אני מעורב בניסוח שטרי הנאמנות של האג"ח שקובעים כללים ברורים ומבטיחים שאני אקבל את הכסף שלי בחזרה. כמו כן, יש אמות מידה פיננסיות שהחברות חייבות לעמוד בהם לפי תנאי שטרי הנאמנות ואני בתור משקיע יכול להשפיע על התנאים האלו, מה שלא ניתן לעשות כשאני קונה אג"ח של חברה זרה. בישראל אני דג גדול. בחו"ל אני דג קטן. כל הדברים האלו באים לידי ביטוי בתמחור. אם יש לי הגנות טובות לכסף שאני מלווה, אז אין לי בעיה להלוות אותו בריביות נמוכות יותר".

לסיכום, אומר המשקיע כי "זה שיש חלופות בארה"ב זה יפה, אבל הסיכון שם גבוה יותר. ולכן אני חושב שגם אם ינפיקו פה אג"ח בהיקף של עוד 20 מיליארד שקל, המשקיעים הישראלים ישתו את הסכום הזה בסופו של דבר. יש פה המון כסף. למעשה, הצמיחה בתחום הפנסיה עדיין לא באה לידי ביטוי מלא בשוק הזה. אפשר לראות שגופים גדולים כמו חברת הביטוח הראל וחברות ביטוח אחרות עוד לא הגדילו את היקף ההשקעה שלהם באג"ח, אף שתיק הנכסים שלהם גדל. זה רק מעיד על כך שנמשיך לראות את השוק הזה מתפתח בעתיד".

הנהירה טובה לישראלים?

העלייה החדה במחזורי המסחר בשוק האג"ח בבורסת תל אביב בשנים האחרונות טובה למשקיעים ולחוסכים. מחזורי המסחר הגבוהים הופכים את השוק למשוכלל יותר ומושכים אליו משקיעים מכל העולם, מה שמאפשר למכור בקלות רבה יותר את האג"ח — כשמזהים הזדמנות או כשחוששים מסכנה — ולא "להיתקע" איתן כפי שקורה בשווקים איזוטריים ברחבי העולם.

עבור החוסכים באמצעות קרנות הפנסיה וקופות הגמל מדובר בתופעה חיובית משום שהיא מגדילה את היצע החברות שניתן להשקיע בהן. כמו כן, התופעה מספקת מענה להר הכסף ששוכב אצל הגופים המוסדיים, שבתורו מאפשר השגת תשואה נאה לטובת החסכונות של הציבור. במקרים רבים החיפוש אחר תשואה מעודד נטילת סיכונים, ומן הבחינה הזו עדיף שכספי הפנסיה יושקעו באג"ח בבורסה המקומית, עם ההגנות המשפטיות שהחוק הישראלי מספק למשקיע בדמות שטרי נאמנות שנכתבו בארץ, על פני השקעה של כספי החסכונות בהרפתקאות בחו"ל שעלולות לעלות ביוקר ושההתמודדות המשפטית איתן במקרה של משבר עלולה להיות קשה יותר.

גם עבור חברות החיתום מדובר בחדשות טובות, שכן חלק מהחברות שמגיעות לכאן כדי לגייס אג"ח משתמשות בשירותיהן של החברות המקומיות שגוזרות עמלות נאות על ההנפקות האלו.

עם זאת, התופעה מחייבת את שומרי הסף לעבודה קפדנית יותר, כל שומר סף בתחומו — חברות הדירוג, רשות ני"ע, כותבי התשקיפים והדו"חות הכספיים, העיתונאים והגופים המוסדיים כמובן, שבוחרים באיזו חברה להשקיע — כדי להבטיח שכספי החוסכים יושקעו באופן נאות.

7 תגובות לכתיבת תגובה