צילום: ראובן שוורץ, אוראל כהן

צילום: ראובן שוורץ, אוראל כהן

עם חרב על הצוואר: השיווק האגרסיבי של ביטוחי המנהלים חוזר

הגנה מפני התארכות תוחלת החיים וגירעונות אקטואריים בקרנות הפנסיה - אאוט; תשואות גבוהות - אין. חברות הביטוח החליפו את סל הנימוקים בדרך לשיווק אגרסיבי של המוצר המושמץ. הן נתלות בכך שבחמש השנים האחרונות התשואות של ביטוחי המנהלים היו גבוהות יותר משל קופות הגמל, אולם מנגד עלתה גם רמת הסיכון

בחודשים האחרונים הגיעו לכנסים שנערכים לסוכני ביטוח דוברים שהוזמנו על ידי סוכנויות ביטוח גדולות או חברות ביטוח, המציגים עצמם כיועצי השקעות. הם פורשים בפני הסוכנים את היתרונות שבחיסכון באמצעות ביטוחי מנהלים, על חשבון קרנות פנסיה וקופות גמל.

קראו עוד בכלכליסט

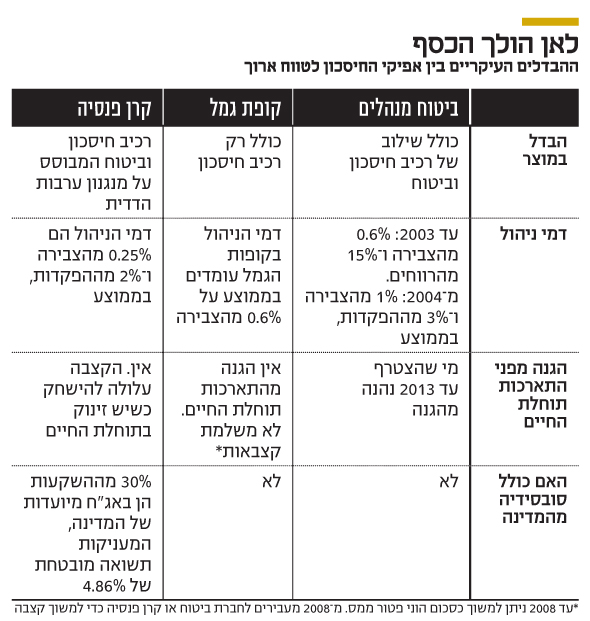

עד 2013 היה קל לסוכנים להצדיק שיווק ביטוחי מנהלים, הגובים דמי ניהול גבוהים משמעותית, על חשבון מוצרים מתחרים - בעיקר קרנות פנסיה - בזכות מקדם הקצבה המובטח. זה אותו מקדם שהקנה הגנה על גובה הקצבה החודשית בפנסיה, אם תזנק תוחלת החיים במשק. מ־2013 נאסר שיווקו למצטרפים חדשים, כך שהנימוק הזה כבר לא תופס.

עד לפני כחצי שנה הצדיקו סוכני הביטוח שיווק של ביטוחי מנהלים בכך שבקרנות הפנסיה נוצרים בשנים האחרונות גירעונות אקטואריים בגלל סביבת הריבית הנמוכה ששוררת כיום. ההסבר לכך הוא שחישוב הקצבה מבוסס על הנחת תשואה של 4% בשנה, בעוד בפועל היא נמוכה יותר, ולכן הסכום העודף שהם מקבלים נגרע מכספי החוסכים הפעילים. אלא שגם עיוות זה נפתר באחרונה, לאחר שהוחלט שלפנסיונרים יוקצו 60% אג"ח מיועדות, שידאגו לתשואה נאותה, כך שלא יצטרכו לקחת כסף על חשבון חוסכים פעילים.

אם כן, הנימוק החדש שמוצג לסוכני הביטוח כדי לשכנע את לקוחותיהם להעדיף ביטוחי מנהלים עוסק בביצועי ההשקעות במסלולי חיסכון ארוך טווח מסוג זה. לטענת אותם יועצים, שהוזמנו כאמור על ידי חברות הביטוח וסוכנויות גדולות, הגוזרות קופון שמן יותר משיווק ביטוחי מנהלים - ניהול הכסף בהם הוא פשוט טוב יותר.

אג"ח מיועדות הן מגבלה - אבל גם עוגן

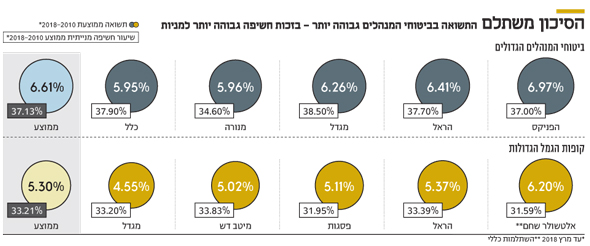

מבדיקה שערך "כלכליסט" עולה כי בחמש השנים האחרונות הביצועים של תיקי ביטוחי המנהלים הגדולים (קרן י'), שלא ניתן עוד להצטרף אליהם מ־2003, אכן היו טובים יותר מהביצועים של קופות הגמל, או ליתר דיוק מאלה של קרנות ההשתלמות. הבדיקה בוצעה במתכוון לא מול קרנות הפנסיה, שתמהיל ההשקעות שלהן שונה באופן מהותי, שכן הן כוללות 30% אג"ח מיועדות עם תשואה מובטחת של 4.86%, שמנפיקה המדינה.

בתקופות של שוק עולה, כפי שקרה בחמש השנים האחרונות, האג"ח האלה עשויות להיות מגבלה עבור מנהל ההשקעות, שהיה יכול להגדיל על חשבונן את ההשקעות האחרות. אבל בתקופות של שוק יורד הן מהוות עוגן בתיק ההשקעות. בקרנות ההשתלמות אין אג"ח מיועדות, ולכן ההשוואה להן נכונה יותר. התוצאות הראו כי בממוצע, חמש חברות הביטוח הגדולות השיגו בקרן י' תשואה ממוצעת שנתית של 6.31% (לפני דמי ניהול) בחמש השנים האחרונות, בעוד התשואה הממוצעת שהשיגו שבע קרנות ההשתלמות הגדולות עמדה על 5.3%, כלומר 1% יותר כל שנה לטובת ביטוחי המנהלים - אכן מרשים.

בביטוחי המנהלים שהונפקו עד 2003 עיקר דמי הניהול הם אותם 15% מהתשואה שכבר מנוכים מזו שמוצגת כאן, ולצדם יש עוד 0.6%, כמו דמי הניהול שגובות קופות הגמל. בביטוחי המנהלים שהונפקו מ־2004, שרק אליהם יכולים להצטרף כיום החוסכים החדשים, התשואה היא לפני דמי הניהול, שהם קבועים. דמי הניהול הממוצעים שבהם עומדים על 0.97% מהצבירה ועוד כ־3% מההפקדות, או במשוקלל 1.3% מהסכום הצבור - כמעט פי שניים לעומת הממוצע שקיים בקופות הגמל. אם מנכים את דמי הניהול האלה מהתשואה הממוצעת, הפערים בין התשואות שבקופות הגמל לביטוחי המנהלים כמעט מתאפסים. לכן, במיוחד אם ניתן להשיג דמי ניהול נמוכים בגמל לעומת ביטוחי המנהלים, כלל לא בטוח שהיתרון של האחרונים בהשקעות (מעבר לסיכון הגבוה יותר) מצדיק את עצמו.

אלא שכאמור ביטוחי המנהלים האלה כבר אינם זמינים לכניסה של מצטרפים חדשים, ומנגנון דמי הניהול הקבוע בהם הוא כזה שיוצר תמריצים גבוהים למנהלי ההשקעות שלהם להשיג תשואות גבוהות, אבל אולי גם לקחת סיכונים גבוהים כדי לעשות זאת. דמי הניהול בקרן י' עומדים על שיעור של 0.6% מהסכום הצבור, ועוד 15% מהתשואה שמקבל הלקוח. כך לדוגמה, אם הקרן רשמה בשנה תשואה של 10%, 1.5% מתוכם הולכים לחברת הביטוח, כך שללקוח עצמו נשארת תשואה של 8.5%, וזאת לצד דמי הניהול השוטפים של 0.6%.

ייתכן שזו גם הסיבה לכך שבביטוחי המנהלים שיעור החשיפה למניות גבוה לעומת שיעור החשיפה אליהן בקרנות ההשתלמות - מה שתרם בחמש השנים האחרונות לתשואה העודפת שלהם. כך, מבדיקת "כלכליסט" עולה כי ממוצע החשיפה למניות של חמש חברות הביטוח הגדולות בתיקי ביטוחי המנהלים עמד בממוצע מ־2010 עד היום על 37%, כשהממוצע ב־2010 עמד על 35.6%, ואילו נכון למרץ 2018 הוא עמד על 37.13%. שיא החשיפה למניות נרשם ב־2014, אז היא הגיעה לממוצע של 39.47%; ואילו החשיפה הנמוכה ביותר נרשמה ב־2012 - 35.51%.

ביטוח המנהלים של מגדל בולט בשנים האלה עם חשיפה גבוהה יותר למניות (38.44% בממוצע), בעוד מנורה בולטת בצד האחר, עם חשיפה נמוכה יותר (34.6% בממוצע). ברמת התשואות מוביל בחמש השנים האחרונות ביטוח המנהלים של הפניקס, עם תשואה שנתית ממוצעת של 6.97%. כלל ביטוח היא האחרונה בתשואות מתוך חברות הביטוח בחמש השנים האחרונות: 5.95% לשנה.

אם מסתכלים על החשיפה המנייתית של קופות הגמל רואים שהיא נמוכה משמעותית מזו של ביטוחי המנהלים. ממוצע החשיפה למניות של קרנות ההשתלמות הגדולות מ־2010 עמד על 33.2%, לעומת חשיפה ממוצעת של 37% כאמור בביטוחי המנהלים.

החשיפה הממוצעת למניות עמדה ב־2010 בקופות הגמל הגדולות על 33.23%, לעומת חשיפה ממוצעת נכון להיום של 35.1%.

קרן ההשתלמות עם החשיפה הגבוהה ביותר למניות מ־2010 מתוך השבע הגדולות היא זו של ילין לפידות (34.3%), אם כי דווקא החשיפה המנייתית העדכנית שלה היא הנמוכה ביותר (33.83%). הקרן עם החשיפה למניות הנמוכה ביותר היא זו של אלטשולר שחם (31.59%) - המצטיינת בתשואות מתוך השבע.

אם מסתכלים על התשואות רואים שהקרן של אלטשולר שחם רשמה תשואה שנתית ממוצעת של 6.2% בחמש השנים האחרונות - קרוב לממוצע שנרשם בביטוחי המנהלים. זאת, למרות חשיפה מנייתית נמוכה באופן משמעותי. הקרן של כלל הציגה את התשואה הנמוכה ביותר - 4.9%, קרובה לזו שרשמה מיטב־דש (5.02%), ובפער של יותר מ־1% לעומת זו של אלטשולר שחם ולעומת ביטוחי המנהלים המצטיינים.

כדי להשיג את התשואה העודפת בביטוחי המנהלים לקחו מנהלי ההשקעות בהם סיכונים גבוהים יותר - חשיפה גבוהה באופן משמעותי למניות. אם מסתכלים על התשואות של ביטוחי המנהלים במסלולים החדשים (מ־2003), שאליהם לקוחות יכולים להצטרף כיום ושבהם דמי הניהול לא נגזרים עוד מהתשואה - רואים שהתוצאות גבוהות פחות.

התשואה הממוצעת לשנה בחמש השנים האחרונות של המסלולים החדשים בביטוחי המנהלים בחמש חברות הביטוח הגדולות היתה 5.85%. התשואה הזו עדיין גבוהה יותר מקרנות ההשתלמות (5.3%), אך נמוכה מהביטוחים הוותיקים (6.3%).

ההסבר לתשואה העודפת בביטוחי המנהלים החדשים לעומת קופות הגמל טמון במבנה התחרותי של שני המוצרים הפנסיוניים האלה. בעוד קרנות ההשתלמות, ששייכות לעולם הגמל, נתונות לתחרות עזה ולניודי כספים בהיקפים של מאות מיליוני שקלים בחודש, בביטוחי המנהלים אין כמעט תזוזה של כספים בשל החשש של החוסכים לאבד את המקדם המובטח שלהם. המשמעות היא שהגמישות הניהולית בביטוחי מנהלים גבוהה באופן משמעותי. מנהל ההשקעות שם יכול להחזיק חשיפה להשקעות לא סחירות כמו נדל"ן ותשתיות בהיקף גבוה, שכן הוא לא חשוף לצורכי נזילות.

התשואה של ביטוחי מנהלים לא תמיד עדיפה

האם עדיף להשקיע בביטוחי מנהלים על פני קופות גמל וקרנות פנסיה בגלל התשואה העודפת? ממש לא בטוח. ראשית, הראינו כיצד חלק מקופות הגמל, למשל זאת של אלטשולר שחם, הצליחו להשיג תשואה גבוהה יותר מזו של חלק מביטוחי המנהלים, למרות חשיפה נמוכה משמעותית למניות. הדבר מעיד על כך שחשוב להשוות בין הביצועים ארוכי הטווח של כל החלופות. שנית, גם אם בממוצע התשואה של ביטוחי המנהלים גבוהה יותר, צריך לקחת בחשבון שהיא נעשתה ברמת סיכון גבוהה יותר, מה שעלול להוביל לירידות חדות יותר בתקופה של ירידות בשווקים.

ואמנם, לרוב בשוק יורד, כמו בזמן המשבר של 2008, ביטוחי המנהלים ירדו באופן משמעותי יותר מקופות הגמל וקרנות הפנסיה. עבור חוסכים עם אופק השקעה ארוך אולי זה צריך להטריד פחות, אך חוסכים מבוגרים צריכים לקחת את אלמנט הסיכון הזה בחשבון.

לבסוף, יש כיום בקופות הגמל ובקרנות הפנסיה אפשרות לחסוך במסלולים שהם מוטי מניות (כאלה שמוגדרים כיום מסלולים לחוסכים בני 50 ומטה). ברמת החשיפה למניות מדובר במסלולים שדומים בתמהיל לביטוחי המנהלים. כך, מי שחושב שלאורך זמן שוקי המניות ייתנו תשואה עודפת לא חייב להשקיע בביטוחי מנהלים, אלא בוחר במסלולים מוטי המניות האלה, כפונקציה של דמי הניהול הנגבים ממנו.

26 תגובות לכתיבת תגובה