צילום: בלומברג

צילום: בלומברג

ניתוח כלכליסט

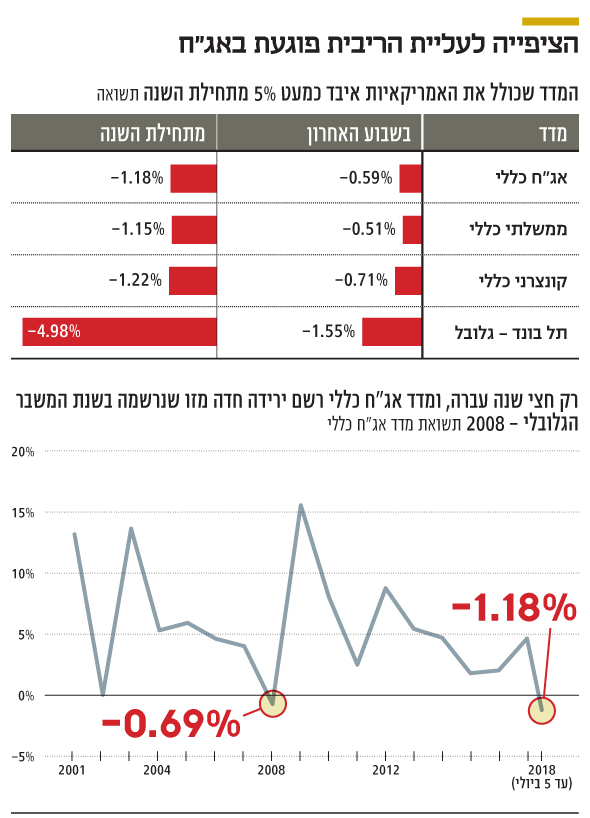

מדד אג"ח כללי ירד במחצית 2018 יותר מאשר בשיא המשבר של 2008

לראשונה זה עשור חזר המדד שכולל את כל האיגרות בת"א לטריטוריה השלילית - ולא רק בגלל מגייסות החוב האמריקאיות, שהן טיפה באוקיינוס. כשתחל הריבית לעלות יירטבו כולם, כי בניגוד ל־2008, האג"ח הממשלתיות לא יוכלו הפעם לשמש חוף מבטחים

שבוע המסחר שחלף הסיט את תשומת לב המשקיעים משוק המניות הקטן וה"סקסי" לשוק איגרות החוב הגדול וה"משעמם". כפי שלא נכון להתייחס לשוק המניות כאל מקשה אחת, ומקובל לנתח אותו לפי ענפי הפעילות (נדל"ן, פיננסים, תעשייה), כך צריך להתייחס גם לשוק האג"ח. ביצועי מדדי האג"ח משקפים תמונה מעניינת: המשקיעים מרחמים על האג"ח הממשלתיות, פחות מזה על האג"ח הקונצרניות ועל האג"ח האמריקאיות לא ירחמו עוד.

קראו עוד בכלכליסט

1. האמריקאיות שהכזיבו: צניחה אחרי חצי שנה של עליות

מדד אג"ח כללי, הכולל את כל האג"ח הנסחרות בתל אביב, איבד בשבוע האחרון 0.59% מערכו. האג"ח הממשלתיות ירדו באותה תקופה ב־0.51%, והאג"ח הקונצרניות ירדו ב־0.71%. לא נעים, אבל גם לא נורא. את הדרמה האמיתית סיפק מדד תל בונד־גלובל, הכולל את כל האג"ח הקונצרניות השקליות שהנפיקו חברות זרות, שצנח בשבוע אחד ב־1.55%. סביר להניח שגם אירוע זה היה נשאר בעמודים האחוריים של העיתונות הכלכלית, אלמלא העובדה שהירידה המצטברת של המדד מתחילת השנה הגיעה ל־4.98%.

לפני שמוציאים ממחטות ומבכים את מר גורלם של המשקיעים באג"ח של החברות הזרות שגייסו חוב בתל אביב, כדאי להזכיר נתון נוסף. מהיום שהושק מדד תל בונד־גלובל, ביולי 2017, הוא הניב למשקיעים בו תשואה פנומנלית של 8.1% בתקופה קצרה של שישה חודשים.

באופן טבעי, כולם רוצים להשתתף בחגיגה - גם אלה שמבינים בסתר ליבם שהיא מזויפת. מנהלי קרנות הנאמנות שלא לקחו חלק בהילולת האג"ח האמריקאיות ב־2017, שילמו על כך בפדיונות כבדים. הבעיה היא שלא כל מי שנמצא במסיבה היום, כשמכבים את האור, היה שם כשהדליקו אותו.

אף שהמשקיעים לעולם יעדיפו לראות עליות ומסכים ירוקים, מנהלי ההשקעות מבינים את החשיבות העצומה שיש לתמחור הסיכונים בשוק ההון בכלל ובשוק האג"ח בפרט. ירידות שערים הן הדרך היחידה להוציא אוויר חם מבלונים מבלי לפוצצם, והן בגדר "הכרח בל יגונה" עבור מי שרוצה להימנע מבועות פיננסיות. במצב האופטימלי, תמחור הסיכונים הכרוכים בהשקעה באג"ח בכלל - ובאלה של החברות הזרות בפרט - צריך היה להיעשות בשלב ההנפקה. אולם שוק האג"ח הוא שוק לכל דבר ועניין, ומה שמוביל את המשקיעים וקובע את המחירים הם חוקי ההיצע והביקוש.

2. הפרומו: ניצני עליית ריבית בבנק ישראל

מבלי להמעיט בנזק שגרמו הירידות החדות באג"ח של החברות הזרות, עדיין מדובר בגל עכור באוקיינוס עצום. לראיה, מדד אג"ח כללי ירד בשבוע האחרון ב־0.59% בלבד, ולחלק הארי של הירידה אחראי מדד אג"ח הממשלתיות, שירד ב־0.51%.

הנקודה המטרידה היא שמתחילת השנה ירד מדד אג"ח כללי ב־1.18%, ולראשונה זה עשור הוא נכנס לטריטוריה השלילית. הפעם האחרונה שבה סגר המדד הזה שנה שלילית היתה ב־2008, אך אף שמדובר היה בשנה שבה הגיע משבר האשראי העולמי לשיאו, איבד מדד אג"ח כללי רק 0.69% מערכו. מה שעומד מאחורי הנתון המפתיע הזה הוא שבעוד האג"ח הקונצרניות התרסקו ב־2008 והשילו עשרות אחוזים מערכן, האג"ח הממשלתיות עלו בחדות. המשקיעים, שחיפשו מפלט מהמפולת במניות ובאג"ח הקונצרניות, מצאו אותו באג"ח של ממשלת ישראל - ואכן, ב־2008 עלה מדד האג"ח הממשלתיות ב־9.5%.

המציאות של ימינו מורכבת יותר מזו של 2008. אז היו "טובים" (אג"ח של מדינת ישראל ואג"ח של חברות בלי מינוף ועם תזרים) ו"רעים" (אג"ח של החברות עם מבנה פירמידה ושל טייקונים ממונפים). והיום? בתרחיש של עליית תשואות כולם יירטבו. כמובן שיהיו כאלה שיספגו רק "טיפה קלה על הדש" וכאלה שיטבעו, אך יכולתם של המשקיעים בשוק האג"ח לברוח לחוף מבטחים מוגבלת למדי.

בשבועות האחרונים ניכרת מגמת עלייה בציפיות האינפלציה של המשקיעים, וכפועל יוצא מכך גוברות גם ההערכות כי הריבית תעלה מהשפל של 0.1%. כבר בדיון שקיימה הוועדה המוניטרית של בנק ישראל בפברואר תמכו חמישה חברים בהצעה להותיר את הריבית בעינה, ואחד תמך בהצעה להעלות אותה ל־0.25%.

3. רע בטווח הקצר: אבל טוב לטווח הארוך

טיעון מעניין בעד העלאת הריבית, שעלה בדיוני הוועדה המוניטרית, התייחס לאופן שבו הריבית הנמוכה המתמשכת משפיעה על מחירי הנכסים ועל החיסכון. זאת דרך מנומסת לומר שהריבית האפסית במשק אחראית במידה רבה לשתי תופעות בעייתיות: לעלייה במחירי הדירות ולקשיי הגופים המוסדיים לייצר תשואה שיהיה בה כדי להבטיח את יכולתן של קרנות הפנסיה לספק בעתיד קצבאות ראויות לעמיתיהן.

התמיכה בהעלאת הריבית מתבססת בעיקרה על ההערכה שהמשק נמצא על תוואי של צמיחה יציבה, שלא תופרע אם הריבית תעלה. אולם אפשר לקבוע בצורה נחרצת כי ככל שמצב המשק יהיה טוב יותר, כך יורע המצב בשוק האג"ח. הציפיות לעלייה בריבית מביאות לעלייה בתשואות האג"ח ולירידה במחיריהן.

הראשונים לשלם את מחיר הירידה בשוקי האג"ח והעלייה בתשואות הם נוטלי המשכנתאות. הבנקים לא יישארו אדישים לעלייה בתשואות, והריבית שידרשו בעבור המשכנתאות החדשות תהיה גבוהה יותר ככל שהאג"ח ימשיכו לרדת.

בטווח הקצר צפויים להינזק גם החוסכים לפנסיה, כשמוצרי החיסכון יציגו תשואות נמוכות מכפי שהורגלנו בשנים האחרונות. אולם העלייה בתשואות תאפשר למנהלי ההשקעות להשקיע את כספי העמיתים בנכסים ראויים יותר, שמתמחרים את הסיכונים באופן שפוי יותר, וכל זאת בתשואה גבוהה יותר. כך שבטווח הארוך, העלייה בתשואות אינה בהכרח בשורה רעה לחוסכים. ומי שחוסכים לפנסיה צריכים להסתכל רק לטווח הארוך.

2 תגובות לכתיבת תגובה