צילום: יאיר קלדור

צילום: יאיר קלדור

"החברה יכולה ללכת לעזאזל העיקר שמחיר המניה יקפוץ"

מה עושה תאגיד ענק שרושם רווחי שיא? קונה את המניות שלו כמובן. רכישה עצמית של מניות היא הטרנד הלוהט של 2018. בוול סטריט רושמים רווחים, בהנהלות מקבלים בונוסים, אבל המבקרים מתריעים שזה בא על חשבון ההשקעה והעובדים: "זה אישור חוקי לחברות לעשות מניפולציה במחירי המניות"

לחצו כאן לערוץ הטלגרם של מדור שוק ההון בכלכליסט

"היום אנחנו משיבים לציבור האמריקאי את הכסף שלו", הכריז יו"ר בית הנבחרים פול ריאן, עם אישור רפורמת המס בארה"ב בסוף השנה שעברה. הרפורמה הורידה את מס החברות הפדרלי מ־35% ל־21%, ההפחתה החדה ביותר אי פעם, התגאו בבית הלבן. תומכי הרפורמה הסבירו שהמהלך יאפשר לחברות להשקיע יותר במשק, יעודד את הצמיחה ויתרום לעליית השכר.

קראו עוד בכלכליסט

מועצת היועצים הכלכליים בבית הלבן העריכה כי בזכות הפחתת המס, הצמיחה בארה"ב תישאר גבוהה מ־3% לאורך 2018, וההכנסה של משפחה אמריקאית ממוצעת תגדל ב־4,000 דולר בשנה. "המשפחות האלה נמצאות בראש סדר העדיפויות שלנו", הסביר מנהיג הרוב הרפובליקאי בסנאט, מיץ' מקונל. אף שהסקרים הראו שרוב האמריקאים לא תומכים ברפורמה, מקונל טען שדעתם תשתנה כשירגישו את השפעתה בתלוש השכר.

אבל חצי שנה מאוחר יותר, רוב העובדים בארה"ב עדיין ממתינים. השכר הממוצע כמעט ולא השתנה, ונמצא באותה רמה כמו ביוני 2017. השכר של עובדים מן השורה (שאינם מנהלים) אף ירד בכ־0.2%. במקביל, הרפורמה חסכה לתאגידים אמריקאים עשרות מיליארדי דולרים ברבעון הראשון לבדו: תשלומי המס שלהם צנחו ב־29% לעומת הרבעון הראשון של 2017, על אף שהרווח המצרפי שלהם לפני מס דווקא גדל ב־6.8%, ל־563 מיליארד דולר.

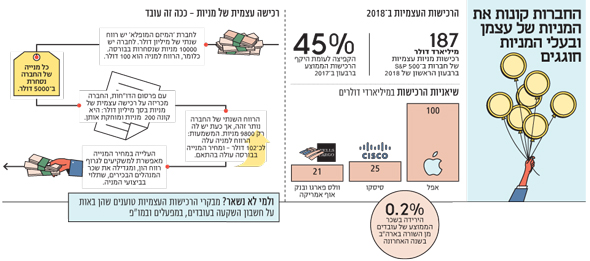

אם לא למשכורות, לאן הולך הכסף? במקום השקעות בשדרוג מפעלים או מחקר ופיתוח, בינתיים הוא זורם בעיקר לבורסה: בחודשים האחרונים הכריזו תאגידים אמריקאים על תוכניות לרכישה עצמית של מניות במאות מיליארדי דולרים, ובשוק מעריכים כי היקף הרכישות יסתכם השנה ביותר מ־800 מיליארד דולר, הרבה מעבר לשיא של 650 מיליארד דולר שנרשם ב־2007. אפל לבדה הודיעה על תוכנית רכישה בהיקף של 100 מיליארד דולר, ואליה הצטרפו סיסקו (25 מיליארד דולר), וולס פארגו ובנק אוף אמריקה (21 מיליארד דולר כל אחד), נייק ופפסיקו (15 מיליארד דולר כל אחד), ברודקום (12 מיליארד דולר) ואלפא־בית, החברה־האם של גוגל (8.6 מיליארד דולר). ברבעון הראשון רכשו תאגידי הענק במדד S&P500 מניות ב־187 מיליארד דולר, זינוק של 45% לעומת היקף הרכישות הרבעוני הממוצע ב־2017.

לרכישות עצמיות (stock buyback או share repurchase) עשויה להיות השפעה חיובית על מחירי המניות, אך קשה לומר שהן תורמות במיוחד לצמיחה. בדומה לדיבידנדים, רכישות כאלה נחשבות כאמצעי להעברת רווחים לבעלי המניות. הדיבידנדים מהווים תשלום ישיר לבעלי המניות, ואילו הרכישות מגדילות את הרווח למניה על ידי הקטנת היצע המניות בשוק – וכך תורמות לעליית שוויין בבורסה.

רכישות עצמיות אינן תופעה חדשה בארה"ב: הן חלק ממגמה רחבה יותר שנמשכת זה כמה עשורים, והסיטה את מרכז הכובד של הכלכלה האמריקאית מייצור תעשייתי לשווקים הפיננסיים. אבל הזינוק האחרון בהיקף הרכישות, במקביל לירידה החדה במס החברות, עורר דיון סוער בתקשורת הכלכלית. המבקרים רואים בהיקף הרכישות הוכחה לכישלון רפורמת המס: במקום השקעות פרודקטיביות במפעלים ובציוד, מנכ"לים פשוט חילקו את הכסף לבעלי המניות, ועל הדרך הגדילו את שכרם, שמושפע מביצועי המניה. תומכי הרפורמה מסרבים להתרגש, ומסבירים שהרכישות העצמיות אינן באות על חשבון השקעות אחרות. ג'יימי דימון, מנכ"ל ג'יי.פי מורגן, קבע שהמבקרים מפגינים "בורות בנוגע לאופן שבו שוקי ההון פועלים". אלא שאפילו יו"ר רשות ניירות ערך (SEC) החדש רוברט ג'קסון הצטרף לקולות המבקרים, ותהה אם כללי ה־SEC בנוגע לרכישות עצמיות, שלא עודכנו זה זמן רב, "מסוגלים להגן על המשקיעים, העובדים, והקהילה משיטפון הרכישות העצמיות ששולט כיום בשוק".

"אישור חוקי למניפולציה במניות"הזינוק ברכישות העצמיות לא הפתיע במיוחד את פרופ' ויליאם לזוניק. כחודש לפני אישור רפורמת המס העריך לזוניק, כלכלן בעל שם המלמד באוניברסיטת לואל במסצ'וסטס, כי זאת תהיה התוצאה. "חברות הנסחרות בבורסה נמצאות תחת לחץ מתמיד להגדיל את התשואה למשקיעים", הסביר אז לזוניק. "לשם כך הן משקיעות את כל רווחיהן ברכישות עצמיות וחלוקת דיבידנדים. אם מס החברות יירד בסביבה הרגולטורית הקיימת, זה בדיוק מה שהן יעשו".

לזוניק לימד בעבר באוניברסיטת קולומביה ובהארוורד, אך ב־1993 הצטרף לאוניברסיטת לואל במסצ'וסטס, כדי להקים בה מחלקה ייחודית שתתמקד בהתפתחות כלכלית וחברתית ברמה אזורית. הוא שימש תקופה ארוכה כמרצה בביה"ס היוקרתי למינהל עסקים אינסיאד בצרפת, וב־2010 הקים את "הרשת למחקר אקדמי־תעשייתי", שמקדמת שיתופי פעולה בין מומחים תעשייתים לחוקרים באקדמיה. על העלייה המתמשכת של רכישות עצמיות הוא כותב לפחות מאז 2000, כחלק ממחקר רחב יותר על ה"פיננסיאליזציה" (או "מימוניזציה") של תאגידים אמריקאים, שמזיקה ליכולתם לייצר ערך ממשי באמצעות חדשנות.

הרכישות העצמיות, לזוניק מסביר עכשיו ל"כלכליסט", הולכות יד ביד עם תפיסה רחבה יותר, שלפיה המטרה היחידה של חברה הוא למקסם את הערך לבעלי המניות. "התפיסה הזו התפתחתה במקור באקדמיה, אבל באמצע שנות ה־80 היא אומצה בחום על ידי העולם העסקי, על רקע הדה־רגולציה של המגזר הפיננסי תחת ממשל רייגן. זאת היתה יריית הפתיחה למנהלים ומשקיעים לרוקן את כל הכסף מהחברות".

אתה קורא לזה "לרוקן", אבל בשוק מתייחסים לרכישות עצמיות כהחזרת ערך לבעלי המניות שהשקיעו בחברה.

"הרעיון שחברות 'מחזירות' כסף לבעלי מניות מאוד בעייתי. הרוב המוחלט של בעלי המניות לא באמת סיפקו מימון לחברה, אלא רכשו את המניה בשוק מבעלי מניות אחרים. הם לא תרמו כלום ליצירת ערך כלכלי. קח לדוגמה את אפל, שמאז 2013 רכשה בחזרה מניות בכ־200 מיליארד דולר. בחברה קוראים לזה 'תוכנית להשבת הון', אבל הפעם היחידה שאפל באמת קיבלה כסף משוק המניות היה ב־1980, כשהיא גייסה 97 מיליון דולר בהנפקה ראשונה לבורסה. אז לומר שחברות 'מחזירות' כסף לבעלי מניות זה לא ממש מדויק".

התפיסה שלפיה בעלי המניות הם הבעלים הישירים של החברה, ולכן טובתם אמורה לעמוד בראש מעייניה של החברה, לא מגיעה מהתחום המשפטי, אלא מכלכלנים ניאו־קלאסיים כמו מילטון פרידמן ומייקל ג'נסן. אלה הסבירו כי המטרה העיקרית של חברות היא למקסם את הרווח עבור בעלי המניות. "זה תרם מאוד לפופולריות של הרעיונות האלה", אומר לזוניק, ומזכיר גורם נוסף שתרם להתפשטות הרעיון: גל ההשתלטויות העוינות שאפיין את שוק ההון האמריקאי בשנות ה־80. "התפיסה הזו סיפקה הצדקה אידיאולוגית למהלכים האלה", אומר לזוניק. "כל זה הביא לשינוי דרמטי באופן שבו תאגידים אמריקאים מתנהלים. ובגלל שבאותו הזמן העבודה המאורגנת נחלשה מאוד – ולא במקרה – מי ששילם את המחיר היו בעיקר העובדים, ששכרם לא עלה על אף הצמיחה בפיריון".

לזוניק מזכיר כי עד 1982, רכישות עצמיות נחשבו למניפולציה של מחירי המניות, ומעמדן החוקי לא היה ברור. המצב השתנה כשה־SEC קבעה באופן רשמי כי חברות רשאיות לבצע רכישות עצמיות, בתנאי שאלה לא יעלו על 25% מהמסחר היומי במניה ולא יירכשו במחיר גבוה יותר מהמחיר הממוצע. את המהלך יזם יו"ר ה־SEC דאז, ג'ון שאד, ששימש קודם לכן סגן נשיא בחברת השקעות בוול סטריט ומונה לתפקיד על ידי הנשיא רייגן ב־1981. "שאד הפך את הרשות מרגולטור לסוג של לוביסט עבור שוקי המניות", טוען לזוניק. "את התקנה שאישרה לחברות לבצע רכישות עצמיות הוא העביר 'מתחת לרדאר', בלי שום דיון רציני. ה־SEC פשוט נתנה לחברות אישור חוקי לעשות מניפולציה במחירי המניות".

רווחים ללא השקעהבמאמר שפרסם ב־2014 בהרווארד ביזנס רוויו, ונבחר למאמר הטוב ביותר באותה השנה, כותב לזוניק כי שינויים ברגולציה ובממשל התאגידי החל משנות ה־80 מילאו תפקיד משמעותי בזינוק האי־שיוויון ובאובדן המשרות היציבות, שהיוו בסיס למעמד הבינוני בארה"ב. לטענתו, האידיאולוגיה של מקסום הערך לבעלי המניות סייעה בעיקר לגורמים בשוק שמתעניינים בסחיטת ערך מהחברות, ולא ביצירת ערך, ואיפשרה "שוד מאורגן" של המגזר התעשייתי בארה"ב. הוא מחשב כי בתחילת שנות ה־80 עמדו הרכישות העצמיות של חברות במדד S&P500 על פחות מ־5% מההכנסה נטו. 25 שנה מאוחר יותר, ערב המשבר הפיננסי, היקף הרכישות הגיע לשיא של 70% מההכנסה נטו. הוא אמנם צנח לאחר מכן בעשרות אחוזים, אבל בסיכומו של דבר, בין 2007 ל־2016 חברות 500 S&P השקיעו 4 טריליון דולר ברכישות עצמיות, וחילקו עוד 3.9 טריליון דולר כדיבידנדים, שביחד משקפים 94% מההכנסה נטו.

לפי לזוניק, המרוויחים העיקריים מהמהלכים האלה אינם כל בעלי המניות, אלא קבוצה מצומצמת של משקיעים אקטיביים, בהם קרנות גידור וחברות השקעה, המתמקדים בגריפת רווחים בטווח הקצר. לצידם במרוויחים: המנהלים הבכירים, שחבילות השכר שלהם מושפעות מביצועי המניה. בניגוד לדיבידנדים, שמחולקים באופן סדיר ומתגמלים את מי שמחזיק במניות החברה לאורך זמן, את הרווח מרכישות עצמיות המשקיעים מקבלים כרווח הון רק כשהם מממשים את האחזקה בחברה – ובאותה נקודת זמן לא משנה להם מה יקרה לחברה בטווח הארוך.

"אם התשואה שלך כמשקיע מגיעה בעיקר מדיבידנדים, יש לך עניין ממשי בפעילות החברה", הוא מסביר. "יש לך אינטרס שהיא תשקיע מחדש חלק מהרווחים בייצור, במחקר ופיתוח, בכוח העבודה, כדי להמשיך להרוויח כסף ולחלק דיבידנדים. משקיעים לטווח ארוך, כמו קרנות פנסיה למשל, לא רוצים שהחברה תחלק בכל רבעון את כל הרווח כדיבידנד. הם מבינים שאחרי תקופה מסויימת לא יישאר לה הרבה רווח לחלק. אבל אם אתה מתכנן להרוויח כסף מרכישות עצמיות של המניה, מבחינתך החברה יכולה ללכת לעזאזל בטווח הארוך. זאת אחת הסיבות לכך שמנהלי קרנות גידור מאוד אוהבים רכישות עצמיות. הרכישות האלה הן חלק מאסטרטגיית האקזיט שלהן. המטרה העיקרית של הקרנות האלה היא להקפיץ את מחיר המניה ולמכור ברווח".

המגמה הזאת נמשכת מאז שנות ה־80. אם בטווח הארוך היא פוגעת לכאורה בהכנסות של החברות, איך זה שהן עדיין מצליחות לשמור על רווחיות גבוהה?

"יש כאן כמה גורמים שצריך להביא בחשבון. ראשית, זה לא שחברות לא משקיעות כלום בייצור או במו"פ. זה לא שחור או לבן, אלא עניין של מינונים. ג'נרל אלקטריק היא דוגמה טובה. החברה השקיעה עשרות מיליארדי דולרים ברכישות עצמיות מאז המשבר הפיננסי, אבל באותו הזמן היה לה עדיין תזרים מזומנים חזק מתחומי הפעילות המסורתיים שלה, בעיקר חשמל, ציוד רפואי ומנועי סילון. בשנתיים האחרונות האיזון הזה הופר, וכיום ההנהלה חייבת למכור חלקים מהחברה כדי להישאר בעסקים. סיסקו, למשל, צמחה פי שניים מאז 2000 למרות שהיא כמעט לא משקיעה בפיתוח מוצרים חדשים, בעיקר בזכות צמיחת האינטרנט וזה שהיא מותג מוכר. אבל סיסקו השתמשה ברווח שלה לרכישות חוזרות וחלוקת דיבידנדים, בעוד שהמתחרה הסינית וואווי השקיעה את הרווח שלה בפעילותה העסקית. ב־2017, המכירות של וואווי היו כ־92 מיליארד דולר, כמעט פי שניים מהמכירות של סיסקו".

יש מי שטוענים שאם לחברות אין הזדמנויות השקעה אטרקטיביות, עדיף שיחלקו את הכסף לבעלי המניות. הכלכלן ג'ון קוקרן מאוניברסיטת שיקגו, למשל, טוען שככה בעלי המניות יכולים להשקיע את הכסף בחברות אחרות, עם יותר הזדמנויות לצמיחה.

"את הטיעון הזה שומעים בעיקר מכלכלנים באקדמיה, לא ממנהלי החברות. אין ספק שזה לא פשוט לנהל חברות גדולות, לשמור על הרווחיות ולוודא שהמשאבים מנוצלים באופן אופטימלי. אבל האנשים שטוענים שעדיף שהחברות יחלקו את הכסף לבעלי המניות, לא באמת מבינים מה הופך חברה למוצלחת, איך לפתח מוצרים תחרותיים ולשמור על רווחיות. אז אם יש בעיה, הפתרון היחיד שלהם זה לקחת את הכסף ולברוח".

"המחשבה שהכסף הזה יזרום בחזרה להשקעות פרודקטיביות שייצרו משרות טובות ויתרמו לצמיחה היא לא יותר מפנטזיה", ממשיך לזוניק. "יש גם מומחים שטוענים שהכסף יזרום לקרנות הון־סיכון, ומשם לסטארט־אפים והשקעות טכנולוגיות. זה אולי נכון לגבי ישראל, בגלל המרכזיות של ההייטק אצלכם, אבל בארה"ב אין בעיה של מימון בענף ההון־סיכון לפחות מאז 1979, שבה הוחלט שקרנות פנסיה יכולות להשקיע עד 5% מהנכסים שלהן בקרנות כאלה. הבעיה העיקרית היא למצוא חברות סטראט-אפ טובות ולוודא שהן מנוהלות היטב וצומחות".

עדיין בעמדת מיעוט

בחודשים האחרונים ניתן אולי לשמוע יותר קולות ביקורתיים, אבל עמדותיו של לזוניק אינן זוכות לתמיכה רבה בקרב כלכלנים, וגם אנליסטים ופרשנים אינם סבורים שגל הרכישות האחרון בעייתי במיוחד. במכוני מחקר שמרנים כמו Tax Foundation וקרן הריטג' טוענים כי רכישות עצמיות מועילות לרוב הציבור, כיוון ש־52% מהמשפחות בארה"ב מחזיקות במניות באופן ישיר או עקיף, דרך תוכניות פנסיה וקרנות נאמנות. עם זאת, גופים אלה לא מציינים כי הבעלות על מניות מתחלקת באופן מאוד לא שיוויוני: הכלכלן אדוארד וולף מאוניברסיטת ניו יורק מצא כי האחוזון העליון מחזיק באופן ישר ועקיף ביותר מ־40% מהמניות בארה"ב, בעוד שתשעת העשירונים התחתונים ביחד מחזיקים רק ב־16%.

כלכלנים החולקים על לזוניק טוענים שרכישות עצמיות אינן פוגעות בצמיחה, וכי תאגידים עדיין משקיעים בשדרוג ציוד ומבנים, כמו גם במחקר ופיתוח. במאמר שפרסמו באחרונה צ'ארלס וואנג וג'סי פרייד מאוניברסיטת הארוורד, טוענים השניים כי אין הצדקה לביקורת שנשמעת על רכישות כאלה לאחרונה.

"העמדה שלנו היא שרכישות עצמיות כשלעצמן אינן תופעה שלילית או חיובית", מסביר פרופ' וואנג ל"כלכליסט". "אין ספק שניתן לנצל אותן לפעילות מפוקפקת. אבל מכאן יש מרחק רב עד הביקורת ששומעים באחרונה. בבסיס הטענות האלה נמצא החשש שרכישות עצמיות מעודדות התמקדות בטווח הקצר, שנתפסת כמקור הבעיות בשווקים, לפחות מאז המשבר הפיננסי. המחקרים של פרופ' לזוניק סיפקו לאותם קולות ביקורתיים ראיות תומכות. זה איפשר להם לומר 'הנה, תראו כמה כסף חברות מוציאות על רכישות עצמיות. לא נשארים להן מספיק מקורות זמינים להשקעות בצמיחה עתידית, במו"פ, בעובדים'".

"הטענה הנגדית שלנו היא שהיקף הרכישות אינו מוכיח כלום. דבר ראשון, מנכ"לים של תאגידים גדולים מודעים היטב לחשיבות של השקעה בחדשנות. הם מדברים על זה כל הזמן. זה לא ממש מסתדר עם הטענה שהדבר היחיד שמעניין אותם זה לחלק כסף לבעלי המניות. דבר שני, כשמסתכלים על הנתונים המצרפיים של חברות במדד S&P500, רואים שהן דווקא משקיעות יותר מבעבר. ההשקעות במו"פ כאחוז מתוך המכירות שלהן נמצא ברמת שיא, וגם ההשקעה בנכסים קבועים קרובה לרמת השיא שלה. הנתונים האלה מעלים ספקות בנוגע לטענה שחברות כבר לא משקיעות במפעלים או בחדשנות".

גם אתם מצאתם שחברות S&P500 מחלקות יותר מ־90% מהרווח הכולל שלהן כדיבידנדים ורכישות עצמיות. איך נשאר להן כסף להשקעות משמעותיות?

"לפי המחקר שלנו, יש שני מקורות עיקריים להשקעות האלה. הראשון, החברות האלה יושבות על מצבור מזומנים עצום, שמאפשר להן להשקיע במקביל לרכישות העצמיות. לפי החישוב שלנו, ב־2016 היו להן כ־4.1 טריליון דולר במזומן והשקעות נזילות, עלייה של 50% לעומת 2007. המקור השני הוא הנפקת מניות. במקביל לרכישות עצמיות, חברות גם ממשיכות להנפיק מניות, שמספקות להן תזרים מזומנים נוסף. בערך חצי מהמניות האלה מונפקות עבור עובדי החברה – שרובם אינם מנהלים בכירים - ועוד חצי נמכרות למשקיעים בשוק".

אז אם לחברות יש מספיק מזומן עבור השקעות, מה ההצדקה להפחית את המס עליהן?

"אני באמת לא משוכנע שהפחתת המס תוביל לגידול בהשקעות".

"שאלה של איזון"

לזוניק עצמו אינו מקבל את מרבית הטענות של וואנג ופרייד. לדבריו, "מצבור המזומנים" שאליו השניים מתייחסים אינו יכול לשמש לרכישות עצמיות או להשקעה במו"פ, כיוון שחברות מחזיקות אותו מחוץ לארה"ב כדי להימנע מתשלום מס. הוא מביא כדוגמה את סיסקו, שב־2016 החזיקה כ־60 מיליארד דולר מחוץ לארה"ב, בזמן שהיקף המקורות הנזילים שלה בארה"ב היה נמוך מ־6 מיליארד דולר. כמו כן, ההשקעה במו"פ אליה מתייחסים וואנג ופרייד מרוכזת במספר מצומצם של חברות, בעיקר בענפי טכנולוגיית תקשורת והתרופות. ב־2015, למשל, יותר מחצי מהחברות במדד S&P500 כלל לא השקיעו במו"פ, ו־15 חברות בלבד היו אחראיות לכמחצית מההשקעה הכוללת. בראש הטבלה ניצבת אמזון עם השקעה של 16.1 מיליארד דולר ב־2017 – אך אמזון יוצאת דופן. היא לא מבצעת רכישות עצמיות או מחלקת דיבידנדים למשקיעים, מה שמאפשר לה לשמור על רמת השקעה גבוהה.

"ברור שיש עדיין השקעה בחדשנות", הוא מוסיף. "זה לא שחור ולבן. אבל מדובר בשאלה של איזון, ובעשורים האחרונים המטוטלת נעה מאוד

לכיוון של פיננסיאלזציה והרחק מחדשנות. וגם כשחברות משקיעות בחדשנות, אין להן את הסבלנות והמחוייבות להביא את התהליך לסיום מוצלח. הסביבה העסקית הנוכחית לא מספקת את התנאים הדרושים כדי שהשקעה במו"פ תסתיים במוצר חדש וטוב יותר".

אז מה הפתרון? פשוט להשיב את הגלגל לאחור, לרגולציה שהייתה קיימת בעבר?

"כן, אבל זה לא מספיק. המצב שונה מאוד מהמצב בתחילת שנות ה־80. אנחנו חיים בכלכלה הרבה יותר גלובלית, עם הזדמנויות השקעה הרבה יותר רבות ומגוונות. אז כל מדינה צריכה לשאול את עצמה כיצד היא ממצבת את המשק הלאומי כך שיוכל להתחרות בכלכלה העולמית. ולהערכתי, המשק האמריקאי נמצא כיום בעמדה גרועה מאוד, על אף היתרונות העצומים שיש לו מבחינת הוצאה ממשלתית על טכנולוגיה, מערכת ההשכלה הגבוהה, והעובדה שאנשים מוכשרים מכל העולם באים לכאן. הפיננסיאליזציה של התאגיד העסקי ב־30 השנים האחרונות מהווה משקולת כבדה מאוד על הצמיחה, וכדי לשנות כיוון נדרשת בנייה מחדש של מערכת הכללים".

"הצעד הראשון שאפשר לנקוט הוא פשוט לאסור על רכישה עצמית של מניות, ולתבוע חברות שממשיכות בכך בגין מניפולציה של מחירי המניות. למעשה, יש כרגע הצעת חוק כזו שנמצאת בדיונים, ואמורה לבטל את הכלל של ה־SEC מ־1982 שהתיר רכישות עצמיות. את ההצעה הגישה תמי בולדווין (סנאטורית דמוקרטית מויסקונסין, י"ק), שנמצאת בחזית המאבק הזה. ההצעה גם דורשת שבכל החברות הנסחרות בבורסות בארה"ב, העובדים יוכלו לבחור שליש מחברי הדירקטוריון, אז אני לא חושב שהיא תעבור מתישהו בזמן הקרוב. אבל זה בהחלט הכיוון הנכון".

31 תגובות לכתיבת תגובה