צילום: אי פי איי

צילום: אי פי איי

השורה התחתונה

הצמיחה בארה"ב האיצה ל־4.1%, אבל לא מספיק כדי להציל את מכפילי הרווח במניות

ההסכם בין ארה"ב לאירופה מסמן שקטנו הסיכויים למלחמת סחר עולמית. האג"ח הממשלתיות עלולות לשלם את המחיר

קראו עוד בכלכליסט

עונת הדו"חות הנוכחית מסתמנת כחיובית: כ־85% מהחברות הכו את תחזיות האנליסטים בוול סטריט. אך הצניחה במחירי מניות פייסבוק וטוויטר ממחישה את הפגיעות של חברות הנסחרות במכפילי רווח גבוהים.

היחס בין שווי השוק המצרפי של החברות הנסחרות בארה"ב לתוצר האמריקאי עומד על 154%, לעומת יחס מסורתי של 130% על פי בלומברג. במילים אחרות, כדי שהיחס בין שווי המניות לתוצר יחזור לרמות שאפיינו אותו לאורך שנים, מבלי לפגוע בשווי המניות, תידרש צמיחה גבוהה מזו.

תחזית הפד בדרך למימוש

הצמיחה הבריאה, המתח בשוק העבודה, שרבים מצפים שיביא לעלייה בשכר, והאינפלציה שנמצאת זה חודשים מעל היעד של 2% - שילוב כל אלה מצביע על סיכוי גבוה למימוש התחזית של הפד לחמש העלאות ריבית עד סוף 2019. המשמעות היא ריבית של 3.25% בתוך פחות משנה וחצי. בעולם נורמלי, היינו מצפים לראות כבר היום את תשואות האג"ח לעשר שנים מגלמות את העלאות הריבית ונסחרות בפרמיה על ריבית היעד של הפד. זאת היות והשקעה לעשר שנים כרוכה בהיפרדות פוטנציאלית מהכסף לזמן ממושך. יתרה מזאת, המדיניות הפיסקאלית שמוביל נשיא ארה"ב, הכוללת הורדת מסים והגדלת גירעונות, אמורה בפני עצמה לגרום לתשואות לעלות.

בפועל, האג"ח לעשר שנים עדיין נסחרות מתחת ל־3%, לאחר שהתשואות עלו מ־2.83% לפני שבועיים ל־2.96% בשבוע האחרון. נראה שהסיבה העיקרית היא החשש מהתפתחות מלחמת סחר עולמית, שתפגע בצמיחה. ההתבטאויות והצעדים הקיצוניים לכאורה של דונלד טראמפ לא ערערו את המשקיעים, שראו בהם כלים במשא ומתן לגיבוש הסכם סחר טוב יותר עבור ארה"ב. אך ככל שהזמן חלף וחילופי ההאשמות בינו לבין מנהיגי אירופה וסין נערמו - גבר החשש שהדברים מתחילים לצאת מכלל שליטה. עבור משקיעי האג"ח, הפחד מהידרדרות בצמיחה העולמית היה סוג של משחה שמנעה מהתשואות להתנפח.

ביום חמישי שעבר סיכמו ארה"ב והאיחוד האירופי לשים סוף למכסים הגבוהים על סחורות מיובאות, ולהפחית את ההצהרות המיליטנטיות. הרטוריקה שבה השתמש טראמפ נגד מי שכינה בתחילת החודש כאויבת הכלכלית מספר אחת שלו, מעידה שהתחושה הראשונית של המשקיעים היתה נכונה. כעת, כשאירופה יצאה מהעימות, קטנו הסיכויים להתפתחות מלחמת סחר עולמית. האתגר העיקרי של טראמפ הוא להגיע להסכם ראוי מול סין.

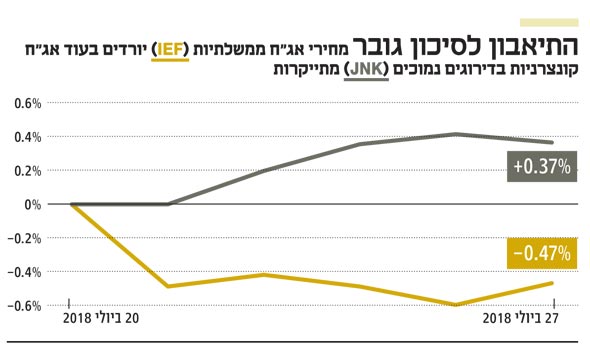

ככל שהרעשים הפוליטיים ייחלשו, כך צפויים המשקיעים לחזור להתרכז בווקטורים הכלכליים. כפי שזה נראה היום, מדובר בהתפתחות חיובית לאג"ח הקונצרניות, בעיקר בדירוגים הנמוכים, ובהתפתחות שלילית עבור האג"ח הממשלתיות. כבר בשבוע שעבר איבדה קרן הסל העוקבת אחרי האג"ח של ממשלת ארה"ב לשבע עד עשר שנים (IEF) כ־0.5%. זאת בזמן שקרן הסל המשקיעה באג"ח בדירוגי השקעה נמוכים (JNK) עלתה ב־0.4%.

המרווחים נפתחים

ובעוד התיאבון לסיכון גובר בשוק האג"ח הקונצרניות בארה"ב, מדדי התל בונד איבדו בשבוע שעבר בין 0.2% ל־1%. בחודשים האחרונים נראה שהשוק המקומי סובל מאיבוד מומנטום, והמשקיעים, שבשנים האחרונות נהרו בהמוניהם לקרנות נאמנות המתמתחות בהשקעה משולבת באג"ח ובמניות מקומיות, שינו כיוון. מתחילת השנה גייסו קרנות הנאמנות המתמחות במניות ו/או באג"ח בחו"ל כ־5 מיליארד שקל. זאת בעוד קרנות הנאמנות המתמחות באג"ח כללי מקומי פדו 7.5 מיליארד שקל.

עם הגורמים הבולטים לשינוי הכיוון נמנים פערי התשואות בין האג"ח הדולריות לשקליות; שינוי המגמה בשער החליפין של הדולר, שמאז תחילת השנה התחזק ב־6% מול השקל; ההבנה שהריבית בישראל תתחיל לעלות לקראת סוף השנה; והביצועים העודפים של מדדי המניות האמריקאים ביחס לישראל. כתוצאה, נאלצות קרנות הנאמנות הישראליות למכור אג"ח קונצרניות בשוק - ובכך מובילות לפתיחת מרווחים באפיק הקונצרני ולביצועי חסר של מדדי התל בונד.

השורה התחתונה: "היחלשות הרעשים הפוליטיים צפויה לתמוך באג"ח הקונצרניות, בעיקר בדירוגים הנמוכים. האג"ח הממשלתיות, שכבר מתחילות לרדת, צפויות להיפגע".

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות

לא התפרסמו תגובות לכתיבת תגובה