צילום עמית שעל

צילום עמית שעל

ראיון כלכליסט

"היזמים רוצים ללכת ברוטשילד ולהגיד אני חברה של יוניקורן"

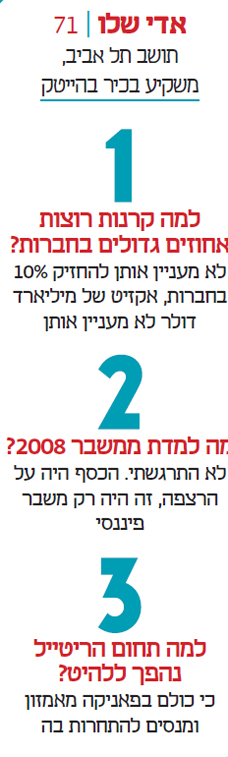

אדי שלו, מוותיקי המשקיעים בהייטק הישראלי, ממייסדי קרן ג’נסיס ו־F2 ומשקיע ב־NSO, מופתע מהתנהלות המשקיעים החדשים בתחום, ששופכים מאות מיליוני דולרים אך נמנעים מהשקעות קטנות. את המחיר לדבריו משלמים תחומים שבעבר הובילו את התעשייה המקומית, כשבבים ומכשור רפואי, "שנשחטו לגמרי"

"מה שקורה בשנים האחרונות זו תופעה מדהימה: השחקנים שמשקיעים בשלבים מוקדמים הלכו והתמעטו, לעומת זאת בשלבים מאוחרים יש תחרות לא נורמלית. בעיקר קרנות אמריקאיות שלא מעניין אותן שווי החברה, הן רוצות בה נתח של 20%", אומר אדי שלו ממייסדי קרן ג’נסיס ואחד המשקיעים הבכירים והוותיקים בתעשייה הישראלית שראה וחווה לא מעט תהפוכות.

בראיון ל"כלכליסט" מגלה אדי שלו שגם הוא מסוגל עדיין להיות מופתע מהתהליכים שמתרחשים בשוק: "יש כמה קרנות אמריקאיות שיושבים בהן גדודים של אנליסטים שעוברים כל היום על הפורטפוליו של הקרנות. כל חברה שנראית טוב הם פונים אליה ורוצים להחזיק בה 15% עד 20%. מדובר בקרנות של שלבים מאוחרים שמספיק להן החזר של פי שניים על הכסף, והן רוצות אחוזים גדולים בחברה. לא מעניין אותן להחזיק 10% בחברות, כי אקזיט של מיליארד דולר זה עדיין לא סכום שמעניין אותן".

ולמה זה גורם?

"התוצאה של התופעה הזו גורפת. הקרנות קונות גם משקיעים. חלק מהכסף נכנס לחברה, חלק הולך למשקיעים הקיימים וחלק ליזמים. הקרנות האלה כולן, ויש לפחות 20 כאלה, מחפשות חברות שמצליחות להציג קצב הכנסות שנתי קבוע של 10 מיליון דולר. אם מוצאים חברה כזו יש תחרות עצומה עליה ואז המחירים קופצים. זה מביא אותי לבעיה קשה מאוד".

מה הבעיה?

"גם אנחנו בג'נסיס מוכרים חלקים מהאחזקות לאותן קרנות. החלטנו שזה לא פייר למשקיעים שהשקיעו אצלנו להיות תקועים עשר שנים עם פורטפוליו על הנייר ששווה מיליארדים אבל שהם לא רואים מזה מזומן. אם כי אני כאדי שלו לא מוכר אחזקות שלי בחברות הטובות. באיטוֹרוֹ, למשל, אני מושקע מהתחלה ולא מכרתי, והיו הרבה סבבי גיוס נוספים שם. בחברות שלי אני המשקיע ואין לי משקיע שאני מחויב אליו. אני לא מרגיש מחויב להחזיר כסף לעצמי, אני אוהב את הפעילות בחברות. אני יושב בדירקטוריונים שלהן, פוגש יזמים מדהימים וזה כיף בעיקר למי שאוהב טכנולוגיה".

סופר־אנג’ל

שלו ניהל מאז 1997 את קרן ההון הסיכון ג'נסיס, שמנהלת 600 מיליון דולר בארבע קרנות שהשקיעו בכ־100 חברות סטארט־אפ ישראליות. שלו הנפיק ארבע מהחברות האלה בנאסד"ק: פרדיים גיאופיזיקל, קליקסופטוור, אורכית ופאנדטק. בנוסף היה שלו מעורב בסדרת אקזיטים גדולים למשל בנייסקום, סקורפיו, קולבר, אופטונול, סטוראייג' ווינטגרה.

בעבר עמד שלו בראש בנק ההשקעות CIBC אופנהיימר ומכר אותו בשנת 2001. בשנים האחרונות הקטין את פעילותו בג'נסיס, שאף הודיעה שלא תגייס קרנות חדשות מעבר לקרן הרביעית. יחד עם שני שותפים בג'נסיס — ברק רבינוביץ וג'וני זאקס — הקים קרן חדשה בשם F2 שגייסה 60 מיליון דולר והוא יו"ר הקרן.

בשנים האחרונות נהפך אדי שלו לסוּפּר־אנג'ל שמשקיע בכ־20 חברות. בין ההשקעות המפורסמות שלו בשנים האחרונות ניתן לציין את איטורו של יוני אסיא ואת ההשקעה המדוברת ביותר שלו — חברת הסייבר הישראלית NSO שהוקמה ב־2009 על ידי עומרי לביא, חוליו שלו וניב כרמי — שממנה פרש זמן קצר לאחר הקמתה על רקע חילוקי דעות עם השותפים.

שלו לא שש לדבר על ההשקעה ב־NSO שמשכה אליה אש רבה בחודשים האחרונים גם בעקבות פרשת הגניבה של אחד מעובדי החברה, וגם בעקבות האשמות על מעורבתה באופן אקטיבי בפעולות של ריגול. גם למשא ומתן שקיימה NSO למכירתה לוורינט הוא לא יכול להתייחס, אבל חשוב לו לציין שהוא המשקיע הפרטי היחידי שנשאר מושקע בחברה וכי הוא בקשר צמוד עם שני יזמי ומייסדי החברה שלו ולביא.

לדברי שלו, תופעה חדשה שמתפתחת בשוק היא שחברות מעדיפות להישאר פרטיות לאורך זמן. "מה שקורה בארץ עם היזמים הטובים הוא שהם כולם מחפשים להסתובב ברוטשילד ולהגיד ‘אני חברה של יוניקורן’, הכינוי לסטארט־אפ ששוויו מוערך ביותר ממיליארד דולר. הם לא רוצים להנפיק בשווי נמוך. בשביל להגיע להנפקה חייבים להיות בטוחים שהמספרים והתחזיות שנותנים הם על הסנט, אחרת שוחטים אותך. אלא אם טראמפ ישנה את זה מדיווחים רבעוניים לחצי־שנתיים", אומר שלו.

איפה כל האקזיטים

לאן נעלמו האקזיטים שהיו פעם? דאטורמה הוא מקרה מאוד נדיר.

"אם הייתי רוצה הייתי יכול למכור היום את כל האחזקות שלי בדקה ברווח לא נורמלי בכל החברות המצליחות. למכור את האחזקות ולא את החברה לפי שווי של מאות־מיליוני דולרים. אני יכול למכור את האחזקות של ג'נסיס בכל חברה ברווח".

אז מה בעצם אדי שלו עושה היום?

"אני מאוד פעיל בסצנת הסטארט־אפים. מאז שהורדתי את הפעילות שלי בג'נסיס עשיתי הרבה השקעות פרטיות ואני מאוד מחובר לזה ואוהב את זה. יש לי רקע טכנולוגי חזק מאז הימים שלי ביב"מ ואני פוגש הרבה יזמים ועוזר להם ומייעץ להם".

בכמה חברות אתה מושקע?

אני יושב בדירקטוריונים של 10–12 חברות ומושקע ב־20–25 חברות ומשתמש בידע שצברתי לעשות את הדברים האלה. אני מאמין גדול בהשקעה בשלבים מוקדמים בחברות. זו היתה העוצמה שלנו בג'נסיס. יש מעט מאוד קרנות שמשקיעות בשלב הזה".

להחזיר למשקיעים פי ארבעה זו לא קרן קטנה מדי?

"אני מאמין בקרנות לא גדולות. הקרן הכי גדולה שלנו בג'נסיס היתה בשנת 2000, של 260 מיליון דולר. למדנו מהניסיון הלא טוב של הקרן הזו. תחום הפרייבט אקוויטי, בעיקר ההון סיכון ובעיקר קרנות המיועדות לשלבים מוקדמים, זה תחום שהניסיון בו קריטי. כלומר לזכור את כל השגיאות שעשית ולגייס את היכולת להתמודד עם השגיאות. אחת הבעיות היא שבקרנות גדולות מדי קשה לעשות מכפיל על הכסף. בג'נסיס 4 שהיא קרן יחסית קטנה של 90 מיליון דולר, אני מצפה להחזיר למשקיעים שלנו כפול ארבעה על השקעתם".

עם קרן קטנה של 50 מיליון דולר אתה לא יכול להשקיע בחברות ענק.

"בג'נסיס 4 האסטרטגיה היא כזו. פשוט הבנו מה צריך לעשות. בכל השקעה שעשינו — אנחנו היינו המשקיעים הראשונים: גם בסייסנס וגם בריסקיפייד ומאנדיי. חברות ששוות היום מעל חצי מיליארד דולר. החוכמה היא להקצות לחברה כסף להשקעות המשך כשהערך שלה עולה. לדוגמה בחברת סולאראדג' אף אחד לא רצה להשקיע, אנחנו היינו המשקיע הראשון והשקענו בכל הסיבובים שם. עם קרן של 150 מיליון דולר הקצינו לסולאראדג' 18 מיליון דולר בכל ההשקעות שלנו שם".

ההשקעה הוכיחה את עצמה?

"בענק. זו השקעה שהיא ‘homerun’, כלומר החזרנו את הכל הקרן שלנו: ג'נסיס קיבלה מעל ל־120 מיליון דולר על ההשקעה של 18 מיליון דולר".

מתי אתה יודע אם חברה טובה או רעה?

"אחרי שנה וחצי־שנתיים, ולפעמים מהר יותר, אתה יודע שנתקעת עם יזם לא טוב או שהחברה לא מוצלחת או שהשוק נעלם או שזה פשוט לא קורה והחברה לא ממריאה. אלה החלטות קשות כי אם אני חבר דירקטוריון ואני צריך להחליט היכן לשים את הדולר הבא שלי אז אם לא אשקיע בחברה, ואני המשקיע המוסדי הראשון שלה, זה אומר הרבה פעמים שאני פוסק גזר דין מוות על החברה".

כמה קשה לקבל ההחלטה?

"הבעיה היא עם חברות שעשויות או להצליח או להיכשל, שם ההתלבטות. יש הרבה חברות כאלה ואנחנו מאוד קמצנים אתן. יש הרבה התלבטות בנוגע לחברות האלו בתוך השותפות”.

מי משקיע היום בקרנות הון הסיכון?

"קרתה כאן בעשר השנים האחרונות תופעה מצערת: כל המוסדיים שהשקיעו אצלנו, והיו רבים כאלה, לא מוכנים היום לכתוב צ’ק של 10-5 מיליון דולר. היתה לנו קרן פנסיה של אחת הקרנות הגדולות בארצות הברית והיא לא רוצה להשקיע פחות מ־50 או 100 או 200 מיליון דולר לכן הם עברו לגופי הפרייבט אקוויטי, ששם אתה יכול לרשום צ’קים של מאות־מיליוני דולרים. מבחינת המחויבות של המשקיע השקעה של 10 מיליון דולר היא אותו דבר כמו 100 מיליון דולר: הוא חייב לקבל דוחות רבעוניים כל רבעון, הוא חייב לבוא פיזית פעם בשנה לכנס של משקיעים שעושה הקרן — ובשביל השקעה כזו הוא לא רוצה לבוא. לכן עיקר משקיעי הקרנות כיום הם מנהלי עושר, פאמילי אופיסס . גם ב־F2 מרבית המשקיעים הם אנשים פרטיים".

יש לכם חברות פרטיות כמו מאנדיי וריסקיפייד. איך הם יחזירו כסף?

"מי שהשקיע בסייסנס, ריסקיפייד ומאנדיי לא מטומטם. הוא יודע שהוא יכול למכור אותה לקרן אחרת, גדולה יותר, לפחות בפי שניים — ושם אנחנו נהיה, כדי למכור, או שבסוף ננפיק אותן”.

בגלל חברה שקוראים לה אמזון איזה תחומי טכנולוגיה נותרו מאחור?

“יש שני תחומים שנשחטו לגמרי בארץ: הראשון הוא תחום השבבים. תחום שהביא בעבר הרבה אקזיטים מדהימים. אנחנו היינו אלופי העולם, המלכים בשבבים, אבל ההשקעה האחרונה שלנו בתחום היתה בסקיפיו ולא יצאנו לדרך כי ידענו מה יקרה בעתיד: אנחנו עטורי צלקות ורצינו שלוש קרנות חזקות כי שלושת הסיבובים הראשונים לקחו שנה שלמה לארגן; התחום השני שאף אחד לא רוצה לגעת בו הוא מכשור רפואי. אין יותר קרנות בתחום הזה, כולן משקיעות בבריאות דיגיטלית. כל החברות שקנו בעבר טכנולוגיות כבר לא עושות את זה: הן מחפשות שתוכיח שיש לך מוצר שמוכר, ויש מצוקה לא נרומלית בתחום. היום כולם עושים תוכנה ל־IT, לסייבר ולרכב אוטונומי.

"דברים משתנים במהירות: פגשתי אנשים משתי חברות מתחום הריטייל שהסבירו לי למה התחום הזה הוא פתאום להיט: בגלל חברה שקוראים לה אמזון. כולם בפאניקה מהחברה ומנסים להתחרות בה".

אמזון הכניסה סטנדרט של פיתוח עצמאי במקום לקנות חברות?

"ברגע שחברה הופכת להיות יקרה מדי אמזון אומרת לה ‘אין צורך. אנחנו נפתח לבד’. אני בטוח שאמזון תפורק בקרוב לכמה חברות. האירופאים לא יתנו לה להישאר כזו גדולה. יש לה משאבים אינסופיים ולכן טסקו ואחרות רוצות פתרונות כמו שלה. פעם אי אפשר היה לדבר עם וולמארט ועכשיו הם כל זמן בארץ, הם לא קונים חברות אבל הם מחפשים טכנולוגיות וחברות לעבוד אתן”.

אגב הגודל האינסופי של אמזון, גם בחברות הסטארט־אפ אתה רואה בזבזנות?

"כאשר חברות מקבלות הרבה כסף הן נוטות לבזבז יותר כסף אבל אם יש בורד מנוסה לא נותנים לזה לקרות. מי שטרף את כל הקלפים זה גוגל שיש לה משרדים מפוארים עם ארוחות מטורפות ואתה חייב להתחרות בזה באיזשהי צורה, אבל כל האמזון למינהם מציעים תנאים מטורפים, אין להם בעיה של כסף. יש להם תקציב אינסופי".

3 תגובות לכתיבת תגובה