צילום: שאטרסטוק

צילום: שאטרסטוק

בשקט בשקט, האג"ח הממשלתיות הארוכות של ישראל כבר צנחו ב־6%

השילוב של צפי להעלאת ריבית בתחילת השנה וחשש מפריצת מסגרת התקציב יצר מפולת שקטה שהעלתה את התשואות הארוכות ל־3.45% - בדומה לאלה של אג"ח קונצרניות בדירוג AA ל־6.5 שנים

שוק האג"ח, שהיה חביב המשקיעים בעשור האחרון, המשיך לרדת בשבוע שעבר. המדד הממשלתי הצמוד ירד ב־0.4%, והשלים ירידה של 1.3% מתחילת השנה. המדד הממשלתי השקלי ירד בשבוע שעבר ב־0.2%, והגיע לירידה של 1.4% מתחילת השנה. עליית התשואות באג"ח לעשר שנים בישראל הסתכמה בכ־15 נקודות בסיס בחודש האחרון, בעוד התשואות באג"ח המקבילות של ארה"ב עלו בנקודת בסיס אחת.

בשנים האחרונות התרגלנו ליחס של 1:2 בין השינוי בתשואות האמריקאיות לישראליות לעשר שנים, כך שכל שינוי של 0.1% בתשואה בארה"ב בא לידי ביטוי בשינוי של כ־0.05% בישראל. אך באחרונה היחס הזה השתנה באופן משמעותי, והאג"ח הממשלתיות בישראל מתאפיינות בביצועי חסר ביחס לעומת ארה"ב והמדינות המפותחות האחרות בעולם. כתוצאה מכך הדביקו התשואות בישראל את הפער מארה"ב מתחילת השנה, ועלו באופן דומה - כ־80 נקודות בסיס. זאת, אף שהריבית הפדרלית עלתה כבר שלוש פעמים השנה, והיא בדרך לעלייה נוספת בדצמבר, בזמן שבישראל הריבית נשארה יציבה - 0.1%.

החולשה המתמשכת בשוק האג"ח לא נובעת רק מההיערכות להעלאת ריבית

על פניו, נראה שהסיבה לחולשה המתמשכת בשוק האג"ח בישראל נובעת מהיערכות להעלאת ריבית, אך מכיוון שציפיות האינפלציה לשנתיים, שעמדו באוגוסט על 1.56%, ירדו מאז לרמה של 1.22% בסוף השבוע, נראה שלמשקיעים מפריעים דברים נוספים. אחד החשודים העיקריים הוא פריצת מסגרת התקציב והירידה בהכנסות ממסים. אחד הכללים הבסיסיים בכלכלה הוא שככל שההיצע של מוצר או שירות מסוים עולה, כך מחירו צפוי לרדת לאורך זמן.

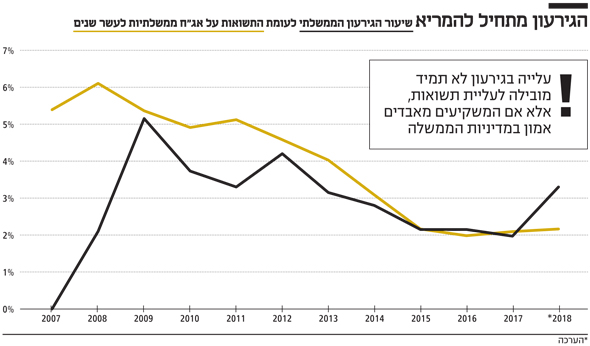

עליית הגירעון מרמה של 1.9% ב־2017 ל־3.6% ב־12 החודשים האחרונים מרמזת על כך שהממשלה תצטרך להנפיק יותר אג"ח כדי לממן הפער בין ההכנסות להוצאות. עלייה בהיצע האג"ח הממשלתיות עלולה ליצור לחץ על המחירים, וכתוצאה מכך התשואות יעלו. אך ההיסטוריה מלמדת שעלייה של כמה נקודות בסיס הגירעון הממשלתי אינה בהכרח מובילה לעליית תשואות. יתרה מכך, ב־2008 ו־2009 עלה הגירעון הממשלתי מרמה אפסית ב־2007 ל־2.1% ב־2008 ול־5.15% ב־2009. התשואות לעשר שנים ירדו בשנים האלה מרמה ממוצעת של 6.11% ב־2008 ל־5.37% ב־2009.

הסיבה שהמשקיעים קיבלו בהבנה את העלייה בגירעון ב־2008 ו־2009 היתה שבאותה התקופה התרחש משבר פיננסי עולמי, והעלייה בגירעון הממשלתי בישראל היתה נמוכה ביחס למדינות רבות אחרות. אלא שהפעם העלייה בגירעון הממשלתי מגיעה ללא סיבה מוצדקת, ובזמן שהמשק הישראלי נמצא ברצף מתמשך של צמיחה כלכלית נאה. מבחינת המשקיעים, העלייה בגירעון כעת עלולה לפגוע ביכולת הממשלה להגיב באופן אנטי־מחזורי כשהמשק ייקלע להאטה ויצטרך עזרה.

הזלזול של שר האוצר משה כחלון באזהרות של נגידת בנק ישראל היוצאת קרנית פלוג עבר ללא תגובה בתשואות הממשלתיות כל עוד הגירעון נשמר בתוך היעד. אלא שכיום המשקיעים מתחילים להרגיש תחושה חמוצה של מדיניות פופוליסטית, שעלולה להוביל בסופו של דבר לגירעונות גדולים יותר, צמיחה נמוכה יותר ודירוג אשראי נמוך יותר לישראל. זאת, בהינתן שלא יהיה שינוי בהתנהלות הממשלה, ושהמשק ייקלע למחזור כלכלי חיובי פחות.

המשקיעים לא מתמחרים הרעה משמעותית במשק

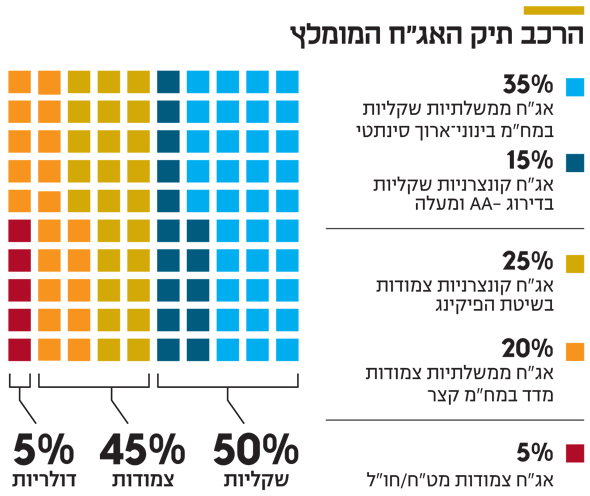

לעת עתה, מרווחי התשואה בין האג"ח הקונצרניות לממשלתיות לא נפתחו - מה שאומר שהמשקיעים לא מתמחרים הרעה משמעותית במצב המשק. להערכתנו, התשואות הנוכחיות מהוות נקודה נוחה להשקעה, וזאת מכמה סיבות: ראשית, התלילות של העקום גבוהה ביחס לעולם ופער התשואות בין האג"ח ל־30 שנה, שהגיעו לתשואה של 6%, לאג"ח לשנתיים עומד על 287 נקודות בסיס לעומת פער של 47 נקודות בסיס בארה"ב ו־175 נקודות בסיס בגרמניה. שנית, האג"ח הארוכות ביותר של ישראל נסחרות בתשואה גלומה לפדיון של כ־3.45%, שהיא כבר תשואה מכובדת. מי שלא רוצה להיכנס להרפתקה במח"מ ארוך כל כך, יכול ללכת על אג"ח קונצרניות בדירוגי השקעה של AA, וליהנות מתשואה דומה במח"מ של כשש שנים וחצי.

בסוף השבוע חזר מדד הפחד בעולם לטפס, בעיקר נוכח נתונים חלשים שהגיעו מסין, והירידות החדות במחיר הנפט שאיבד כ־20% מאמצע אוקטובר. מי שנהנו מהמצב היו האג"ח הממשלתיות של ארה"ב. התשואות לעשר שנים ירדו מרמה של 3.23% ל־3.19%. להערכתנו, הן תרמו גם להתנהגות החיובית אתמול באג"ח הממשלתיות בישראל.

השורה התחתונה: התשואות כיום טובות להשקעה. מי שלא רוצה הרפתקאות במח"מ ארוך יכול ללכת על אג"ח קונצרניות בדירוג AA

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות

תגובה אחת לכתיבת תגובה