צילום: שאטרסטוק

צילום: שאטרסטוק

העלאת הריבית מתרחקת והאפיק הממשלתי עשוי לחזור ולהוות חוף מבטחים

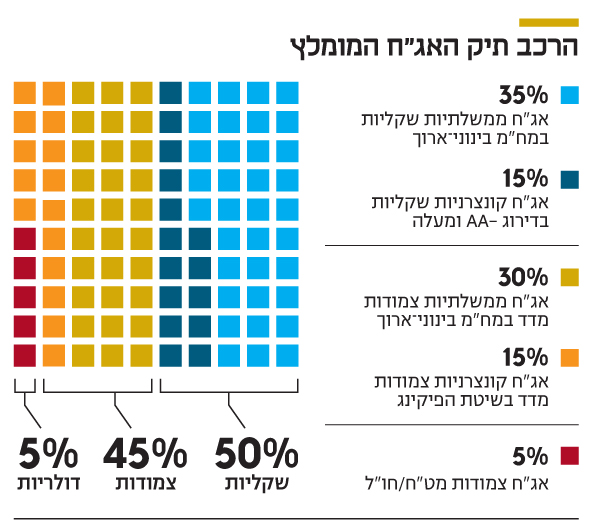

בשבוע שעבר עלו האג"ח השקליות הארוכות ביותר מ־1%. אם הפסימיות תמשיך לשלוט, האג"ח הממשלתיות הולכות להיות ידידתם הטובה ביותר של המשקיעים, ואז גם האג"ח הקונצרניות בדירוגים גבוהים ייהנו מכך

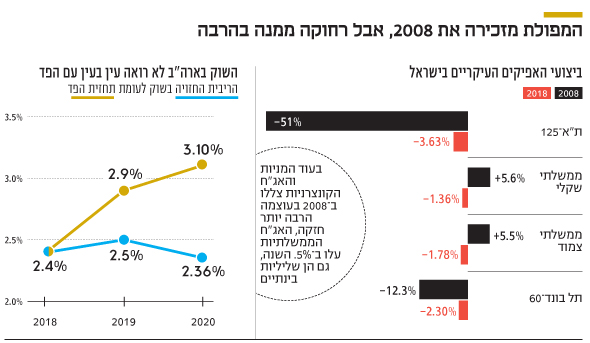

דצמבר שהתחיל כחודש שלילי רגיל, קיבל בשבוע האחרון צורה של מפולת בשוקי המניות ובאג"ח הקונצרניות, בעיקר בדירוגים הנמוכים. מדדי המניות בעולם כבר צנחו ב־10% מתחילת החודש, ובישראל תל בונד־60 איבד 1% בעוד תל בונד־גלובל צנח ב־7% והשלים צלילה של 13% מתחילת השנה. אם לא יהיו שינויים משמעותיים, 2018 הולכת להיות השנה שבה המשקיעים בבורסה יפסידו כסף בכל מסלולי ההשקעה. במהלך השבוע האחרון המסחר היה כל כך שלילי עד שהוא הזכיר את המשבר הפיננסי הגדול של 2008. מבחינת ביצועי המדדים, ההבדל הגדול הוא שהאפיקים הנחשבים התקפיים כמו המניות והאג"ח הקונצרניות אמנם צללו בעוצמה הרבה יותר חזקה, אך האג"ח הממשלתיות עלו ב־5% במשבר של 2008, בעוד השנה גם הן שליליות בינתיים.

נקודת אור, חרף התחושה הקשה

ההשוואה ל־2008 נראית כרגע מוגזמת מאוד, אך קשה להתעלם מהעובדה שכל אפיקי ההשקעה הקונבנציונליים נמצאים בטריטוריה שלילית מתחילת השנה, וגם מכך שייתכן וצפויות ירידות נוספות. כך יוצא שגם המשקיעים הזהירים ביותר, אלו שנכנסו להשקעות סולידיות ביותר, כמו אג"ח ממשלתיות, הפסידו כסף. המשקיעים הקלאסיים, שהשקיעו במוצרים המשלבים 35%-10% במניות, לצד אג"ח מגוונות, ספגו הפסדים גבוהים בהרבה, זאת בעיקר בגלל המיני־מפולת באפיק הקונצרני. אמנם מרבית הירידות החדות מיוחסות לאג"ח של החברות האמריקאיות שמתרכזות בתל בונד־גלובל, אבל גם מדד תל בונד־שקלי, שנמצא בלב הקונצנזוס של תיקי ההשקעות, מכיל אג"ח של חברות אמריקאיות ולכן איבד 5% מתחילת השנה.

חרף התחושה הקשה, ניתן למצוא נקודת אור מבחינת המשקיעים. האפיק הממשלתי השקלי, שמאז החל גל הירידות האחרון הניב ביצועי חסר משמעותיים ביחס לעולם המערבי, חזר לספק תשואות חיוביות יפות. בשבוע האחרון עלו האג"ח השקליות הארוכות ביותר מ־1%, ונראה שאם הפסימיות תמשיך לשלוט, אז האפיק הממשלתי הולך להיות ידידם הטוב ביותר של המשקיעים. אם זה יקרה, אז גם האג"ח הקונצרניות בדירוגים גבוהים ייהנו מכך ויעזרו למתן את ההשפעות השליליות האחרות. המשקיעים נערכו מינואר בהדרגה לאפשרות שהריבית בישראל תתחיל לעלות בסוף השנה. היערכות זו באה לידי ביטוי בקיצור מח"מים, בפערי תשואה ניכרים בין האג"ח הארוכות לקצרות שהתבטאו בהפסדי הון בחלק הבינוני והארוך של עקום התשואות. בהמשך התרחשו שני דברים נוספים שהעצימו את הירידות באג"ח הממשלתיות בישראל — העלאת הריבית שנראית היום תמוהה מתמיד, ופריצת מסגרת התקציב שנראית כמו כלכלת בחירות. עד לפני שבוע ירדו האג"ח הממשלתיות השקליות הארוכות ביותר מ־7%, ונראה שהמשקיעים מבינים כעת שני דברים חשובים: שהריבית בישראל אינה צפויה לעלות בחודשים הקרובים, ושפריצת מסגרת התקציב אמנם פוגעת באג"ח, אך התשואות הנוכחיות, במיוחד לאור הפחד בשווקים, מעניקות פיצוי גם בגין האכזבה מהגירעון הצפוי.

תמיכה נוספת לאג"ח הממשלתיות מגיעה מהנעשה בארה"ב. ציפיות רבות נבנו סביב הודעת הריבית של הבנק המרכזי (הפד) בשבוע שעבר. המשקיעים אמנם ציפו להעלאת ריבית, אבל הם קיוו שיו"ר הפד ג'רום פאוול יכריז שתהליך העלאת הריבית יסתיים בקרוב. בפועל, פאוול ניסה לשדר עסקים כרגיל וחברי הוועדה המוניטרית סיפקו תחזית לתוואי ריבית מעט פחות אגרסיבי מזה שסיפקו בספטמבר. שוק המניות שעלה ב־1.5% לפני החלטת הריבית ומסיבת העיתונאים של פאוול, סגר את היום בירידה של 2%. אך הנקודה היותר מעניינת מבחינת משקיעי האג"ח היא שחרף העלאת הריבית והאכזבה מכך שהתחזית קדימה היתה ניצית מדי, התשואות באג"ח של ממשלת ארה"ב דווקא ירדו.

הפער בין הריבית החזויה לזו שגלומה

כעת נראה שנוצרו פערים בין תחזית הריבית שסיפקו חברי הפד, לזו שגלומה בשוק. למעשה, המשקיעים מעריכים שלא תהיה העלאת ריבית ב־2019 ומהלך הריבית הבא שיהיה ב־2020, יהיה כלפי מטה. להערכתנו, תחזית זאת תתממש אם הכלכלה הריאלית שכרגע ממשיכה לתפקד יפה בארה"ב, תיישר קו עם הפסימיות שמשדרים השווקים. מה שמטריד הוא שהחברות האמריקאיות שנמצאות ברמות שיא של מינוף, יתקשו למחזר את ההלוואות שלהן ובכל מקרה ייאלצו לשלם ריבית גבוהה באופן משמעותי ממה שהתרגלו בשמונה השנים האחרונות. בשורה התחתונה, השקעה בחלק הבינוני והארוך של עקום התשואות הממשלתי עשויה לספק למשקיעים תשואה חיובית נאה לצד הגנה על החלק המנייתי והקונצרני שהפך גם הוא לאטרקטיבי יותר ברמות המחירים הנוכחיות.

השורה התחתונה

האפיק הממשלתי השקלי, שמאז שהחל גל הירידות האחרון הניב ביצועי חסר, חזר לספק תשואות חיוביות

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות

לא התפרסמו תגובות לכתיבת תגובה