צילום: בלומברג

צילום: בלומברג

השורה התחתונה

ביקושים קשיחים לזמנים קשים: הסקטורים שישמרו על התשואות שלכם

התנודתיות הגדולה בשווקים בחודשים האחרונים מגבירה את הצורך לייצר כר בטוח של הכנסות קבועות, בהשקעות למוצרים שהביקוש אליהם גבוה וקבוע ‑ במיוחד בעתות משבר והאטה כלכלית בשווקים

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

משקיעים רבים בעולם, בעיקר בארה"ב, מרכזים זה תקופה משאבים רבים יותר בסקטורים דפנסיביים. את הסיבות לכך ראינו כולנו בתנודתיות הגואה בתקופה האחרונה שמתרחשת עקב חולשה בכלכלה עולמית, המלווה בעלייה במתחים גיאו־פוליטיים ברחבי העולם במקביל לעליית הריבית בארה"ב. למעשה, אנו צופים כעת במחזור הכלכלי שככל הנראה נכנס לשלב האחרון שלו, כפי שמעידה השתטחות עקום התשואות האמריקאי. לפני שנבהלים מהתנודתיות הגבוהה, חשוב לזכור כי האטה כלכלית היא חלק בלתי נפרד מהמחזור הכלכלי, והיא ודאי לא משבר. עם זאת, היא בהחלט מחייבת היערכות מחדש בתיק ההשקעות.קראו עוד בכלכליסט

אחת האסטרטגיות המסייעות למיתון התנודתיות היא החשיפה לסקטורים דפנסיביים. מדובר בסקטורים שנועדו לספק הגנה לתיקים בתקופות של ירידות בשווקים או האטה בכלכלה. הנתונים מלמדים שבשלב האחרון של המחזור הכלכלי (בתקופה שקודמת למיתון), שעשוי להיות ממושך, ההובלה עוברת בדרך כלל לסקטורים האלה.

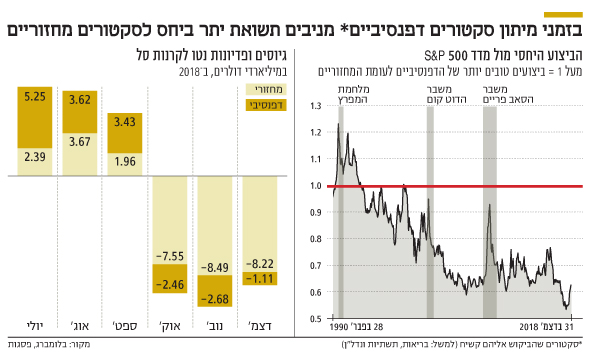

בבדיקה שערכנו, בחנו את תשואת הסקטורים הדפנסיביים ביחס למדד S&P 500, וזאת לעומת הביצוע היחסי שבין הסקטורים המחזוריים למדד S&P 500 משנת 1990. ואכן, הסקטורים הדפנסיביים הניבו תשואה גבוהה יותר מהסקטורים המחזוריים בתקופות של משבר או האטה כלכלית.

מדד S&P 500 כולל ארבעה סקטורים שנחשבים באופן מובהק לדפנסיביים: הבריאות, הצריכה הבסיסית, הנדל"ן והתשתיות. חשוב לציין שסקטור התקשורת, שנחשב בעבר לדפנסיבי, הפך למתואם יותר עם המחזור הכלכלי. הסיבה לכך היא השינוי שסקטור התקשורת עבר בספטמבר האחרון, בעקבות התוספת לסקטור של תעשיית המדיה והבידור. במסגרת השינוי נכנסו לסקטור חברות מחזוריות מסקטור הטכנולוגיה והצריכה המחזורית, כמו פייסבוק, נטפליקס ודיסני. אחת הסיבות המרכזיות לכך שהסקטורים הדפנסיביים נוטים להציג ביצועים עודפים על הבנצ'מרק בתקופות של האטה או משבר, היא הביקוש הקשיח למוצרים אלו, שמסייע לשמר זרם הכנסות ומכירות יציב ביחס לשאר הסקטורים.

הרי ברור שבתקופה שבה נרצה לצמצם הוצאות, אנו עשויים לוותר על רכב חדש או טיול בחו"ל, אבל לא סביר שההוצאות שלנו על תרופות, מזון או אפילו חשמל ישתנו בהתאם להתפתחויות בשווקים ובכלכלה. גורם נוסף שהופך את הענפים האלו לאטרקטיביים בתקופות של האטה היא העובדה שהם נוטים לחלק דיבידנד בשיעור גבוה יחסית – 3.6% בממוצע ב־10 השנים האחרונות, כמעט פי שניים בהשוואה לבנצ'מרק (1.85%). למעשה, המשקיעים זוכים בתזרים שוטף שמייצר להם ביטחון בהכנסות ויכול לסייע למתן את התנודתיות בתיק ההשקעות, צורך שעולה בתקופה של אי־ודאות. בסופו של דבר המשקיעים מצביעים ברגליים, ולכן בדקנו מהו סך הגיוסים והפדיונות בקרנות הסל (ETF) המובילות ברחבי העולם בחלוקה לפי שני סוגי הסקטורים.

מצאנו שבמחצית השנייה של 2018 קרנות הסל (ETF) העוקבות אחר הסקטורים הדפנסיביים, רשמו גיוסי נטו מצטברים של כ־12 מיליארד דולר בזמן שהסקטורים המחזוריים (טכנולוגיה, אנרגיה חומרי גלם) פדו כ־16 מיליארד דולר. בשלושת החודשים האחרונים של השנה, שבמהלכם השוק תיקן בחדות כלפי מטה, התוצאות היו אף יותר נחרצות: הפדיונות בסקטורים המחזוריים עמדו על 24.5 מיליארד דולר והגיוסים בסקטורים הדפנסיביים פדו פחות ממיליארד דולר. הסקטורים הדפנסיביים המובילים מבחינתנו הם הנדל"ן, התשתיות והבריאות.

סקטור הנדל"ן

הסקטור מורכב מקרנות ריט שמשקיעות בנכסים מניבים ולא מחברות בנייה שעשויות להיפגע בתקופות של האטה, כשחלקן כבר מראות סימנים ראשוניים לכך.

מדובר בענף שנחשב ליציב בזכות חוזים ארוכי טווח. בנוסף, קרנות הריט מחויבות לשלם לבעלי המניות שלהן לפחות 90% מהרווח השנתי כדיבידנד, כאמור תכונה חשובה בתקופות של אי ודאות. חשוב להדגיש, בסקטור הנדל"ן יש חשיפה מסוימת לענף הריטייל. ענף זה סובל לדעתנו בתקופה זו מחולשה, דרך ריט המתמחות בשטחי מסחר, אבל משקלן במדד נמוך ועומד נכון להיום על 16% בלבד.

סקטור התשתיות

סקטור זה נחשב לרגיש במיוחד לתשואות הארוכות משתי סיבות עיקריות: מצד אחד, חוזים ארוכי טווח מול לקוחות וספקים ומצד שני, גיוסי החוב הם לטווח הארוך. נראה כי עליית התשואות הארוכות שכבר מאחורינו מסייעת לחברות התשתיות. נכון לכתיבת שורות אלו, בששת החודשים האחרונים סקטור זה מציג את התשואות הבולטות ביותר (7.02%) ‑ שניות רק לסקטור הנדל"ן (7.42%).

סקטור הבריאות

ההיסטוריה מראה שבשלב הנוכחי של המחזור הכלכלי, סקטור הבריאות נוטה להיות המצטיין מבין הסקטורים השונים. סקטור זה מציע שילוב חשוב בין חברות עם זרם הכנסות יציב ביחד עם חברות ביו־טק שנחשבות לחברות צמיחה מובהקות. כך שבשלב הזה, שבו הצמיחה עדיין חזקה אך רואים את ההאטה מעבר לפינה, מדובר בשילוב אופטימלי.

השורה התחתונה: ביקושים קשיחים הופכים את הסקטורים הדפנסיביים לפתרון לשימור קצב הכנסות קבוע בתקופת האטה

הכותב הוא אנליסט מדדים בבית ההשקעות פסגות

לא התפרסמו תגובות לכתיבת תגובה