צילום: עמית שעל

צילום: עמית שעל

מאגר האשראי החדש: מי ירוויח ומי יפסיד בשוק ההלוואות

מאגר נתוני האשראי של בנק ישראל יושק בסוף השבוע ואמור לשפר את הסיכוי של הצרכנים לקבל הלוואות בתנאים טובים יותר. אך הוא עלול גם לדחוף ללקיחת הלוואות ללא צורך, לגרום לפגיעה בפרטיות, ולהותיר כתם על אלה שקיבלו דירוג נמוך

בסוף השבוע הזה תושק מערכת נתוני האשראי של בנק ישראל. המאגר שאמור לעורר ולקדם את התחרות בעולם האשראי, ייצא לדרך אחרי הכנות של יותר משלוש שנים ולאחר שאושר בכנסת ב־2016.

אלא שבשונה ממהלכים אחרים שנעשו בתחום הפיננסים ונועדו לעודד תחרות (למשל, הפרדת חברות כרטיסי האשראי), במקרה הזה הצרכנים לוקחים בו חלק פעיל.

קראו עוד בכלכליסט

"כלכליסט" מדגיש את הפרטים החשובים במהלך, ומסמן ממה צריך להיזהר ביום שבו נדורג.

למה צריך מאגר מידע?

הנחת העבודה של התוכנית היא שאם גופים פיננסיים יקבלו תמונה יותר מלאה על יכולת ההחזר של מבקשי ההלוואה, הם יציעו להם אשראי בתנאים טובים יותר, מאשר במצב שבו הם אינם יודעים עליהם דבר.

איזה מידע יהיה במאגר?

המידע אמנם אינו כולל את המשכורת החודשית, אך הוא כולל את יתרת הניצול במסגרת האשראי, אשר משקפת את הפער בין ההכנסות להוצאות של כל אדם.

המאגר אינו חשוף לנתונים לגבי הנכסים שמחזיק כל אחד. אך מאחר שההלוואות הגדולות ביותר שהציבור מקבל הן כנגד ביטחונות - כמו דירה כבטוחה על הלוואה ללקיחת משכנתא או רכב - התמונה המתקבלת היא די רחבה.

אל כל זה מתווסף גם מידע שלילי, למשל כזה המגיע מהוצאה לפועל ומכונס נכסים, מידע על חשבונות מוגבלים מבנק ישראל, ועוד.

מי אחראי על הנתונים?

בנק ישראל הקים את המערכת, הוא אחראי עליה, ואף הקים עבורה מערך חדש אשר מקבל לידיו את המידע הרלבנטי - נתונים מהבנקים, מגופים מוסדיים ומלווים חוץ־בנקאיים כמו חברות ליסינג שמספקות הלוואות. המידע הוא דינמי, שכן בכל פעם שלקוח מבקש הלוואה ונותן אישור לקבלת הנתונים ממאגר האשראי, מופק דו"ח חדש על בסיס נתונים עדכניים.

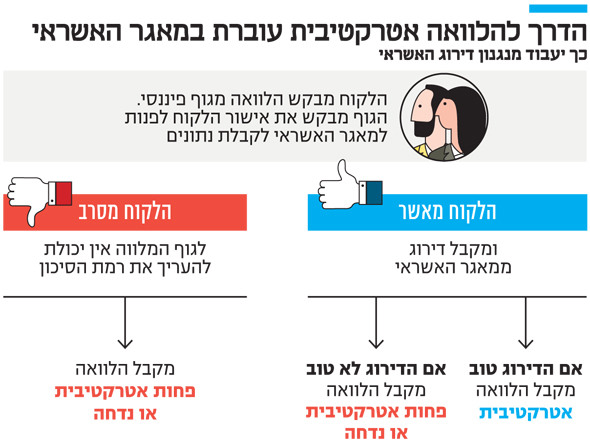

איך נקבע הדירוג האישי?

הגדלת התחרות על מתן ההלוואות אמורה להיעשות דרך ההסכמה של הצרכנים לתת לגופים הפיננסיים גישה לדו"ח הנתונים. לצד הנתונים ניתן גם דירוג, שמנתח את הסיכונים ונותן לכל לווה דירוג. הדירוג עצמו נעשה על ידי שלוש לשכות אשראי: BDI, קו מנחה ודן אנד ברדסטריט.

הסיבה שהוקמו שלוש לשכות אשראי היא כפולה: גם כדי לא ליצור מצב שהמשק כולו נסמך על דירוג אחד שטעויות בו עלולות לגרום פגיעה קריטית, וגם כי השאיפה של בנק ישראל היא שאותן לשכות ייתנו שירותים נוספים המוכוונים לשפר את ההתנהלות הפיננסית של הציבור, דרך השימוש באותם נתונים.

איך נשמרת הפרטיות?

במקרה של הבנקים, הם מן הסתם חשופים למידע הפיננסי על חשבונות לקוחותיהם, אולם צריכים לקבל את הסכמתם כדי לקבל מידע נרחב יותר.

מה יקרה לאלה שיקבלו דירוג נמוך?

הם יתקשו לקבל הלוואות או יקבלו אותן בריביות גבוהות מאוד. כבר היום קיימים נתונים שליליים על לווים המגיעים מההוצאה לפועל וכונס הנכסים. קיים חשש כי בעלי דירוג נמוך יבקשו הלוואות בשוק האפור, אבל החשש הזה קיים גם היום.

האם השיטה תדחף לקחת הלוואות ללא צורך?

קיימת סכנה כזו, כפי שקיים למשל במערכת הפיננסית האמריקאית. שם אנשים לוקחים הלוואות רק כדי להעלות את דירוג האשראי שלהם. לקיחת "הלוואות סרק" תהיה תופעה שבנק ישראל יידרש לעקוב אחריה לאורך זמן ולהתמודד איתה במידה שאכן תתרחש.

ריביות זולות אכן יכולות לעודד לקחת יותר הלוואות, אבל בבנק ישראל מקווים שהשירותים הנלווים שיינתנו יסייעו לציבור להתנהל חכם יותר.

5 תגובות לכתיבת תגובה