צילום: אסנת רום

צילום: אסנת רום

בלעדי

דו"ח של S&P מעלות: שוק החוב מתקשה להתאושש מטראומת האג"ח הזרות

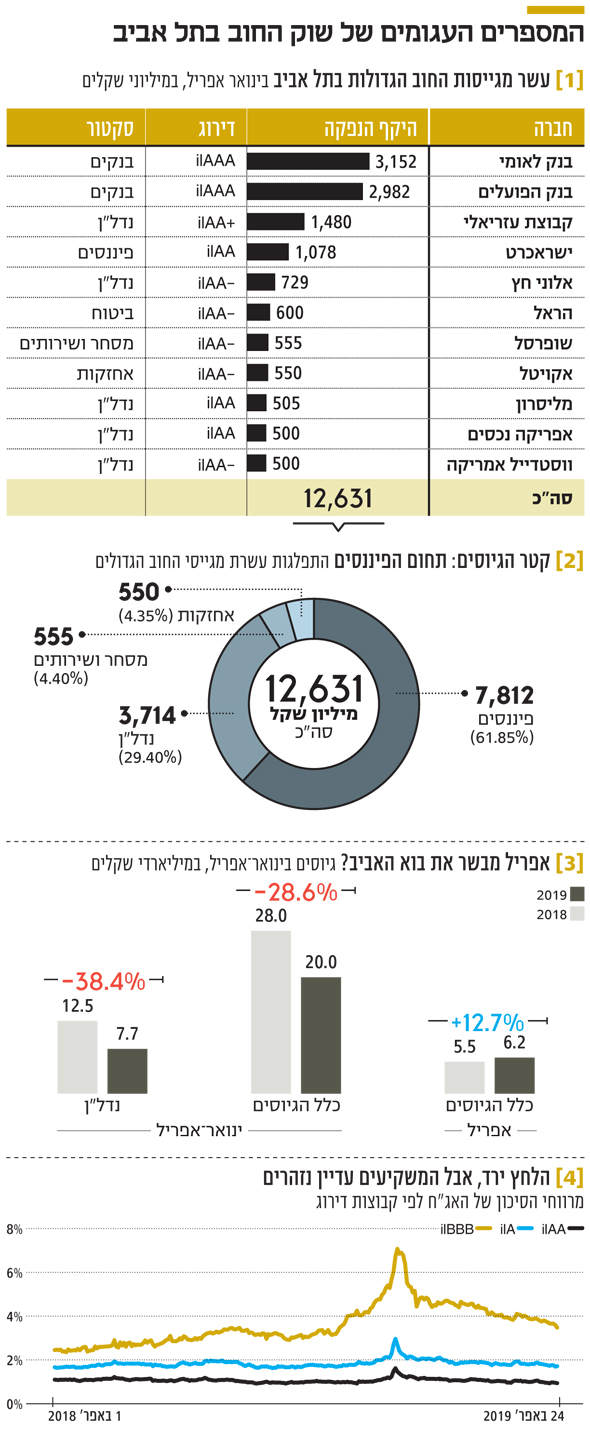

במהלך ינואר־אפריל גויסו בתל אביב אג"ח ב־20 מיליארד שקל, ירידה של 30% לעומת התקופה המקבילה; הירידה הגדולה ביותר נרשמה בסקטור הנדל"ן, שהיקף הגיוסים בו נחתך ב־38%; ההנפקות של לאומי והפועלים לבדן היוו מחצית מגיוסי עשר החברות הגדולות; ירידת מרווחי הסיכון באפריל, והנפקה של אמריקאית חדשה, עדיין לא מבשרות על בוא האביב

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

השפעת אפקט ההדבקה של קריסת אג"ח חברות הנדל"ן הזרות, שגייסו חוב בתל אביב, עדיין לא פג, ומשפיע על כלל גיוסי החוב באחוזת בית. במהלך ינואר־אפריל הונפקו בבורסה אג"ח בהיקף של 20 מיליארד שקל, נתון שמשקף ירידה של כמעט 30% לעומת התקופה המקבילה, אז גויסו אג"ח בהיקף של 28 מיליארד שקל.

קראו עוד בכלכליסט

מנתוני דו"ח של חברת הדירוג S&P מעלות, שהגיע לידי "כלכליסט" עולה שהירידה הטראומטית ביותר נרשמה בשיעור ההנפקות בתחום הנדל"ן שצנח ביותר מ־38% בינואר־אפריל השנה, ל־7.7 מיליארד שקל.

זאת, לעומת גיוסים של 12.7 מיליארד שקל בינואר־אפריל 2017. ירידה זו משקפת הן את הנפקות החוב של חברות הנדל"ן הזרות שקרסו על רקע תקלות ו"טעויות" שנמצאו בדו"חות הכספיים של חלק מהן, והן את החברות הנדל"ן המקומיות – והיא מהווה תמונת ראי לגיוסי החוב בסקטור הפיננסים, שזינקו ב־75% לעומת התקופה המקבילה.

סקטור הפיננסים הציל את המצב

מתוך 20 מיליארד השקלים שגויסו מתחילת השנה, 60% מהסכום הכולל – 12 מיליארד שקל – גויסו על ידי עשרת המנפיקים הגדולים, בעוד בשנה שעברה עשרת המנפיקים הגדולים גייסו רק 35% מהיקף החוב. את טבלת עשרת המגייסים הגדולים הובילו בנק לאומי שגייס חוב של 3.15 מיליארד שקל ובנק הפועלים, עם 2.98 מיליארד שקל.

למעשה, שני הבנקים אחראים ליותר ממחצית (50.6%) מסך הגיוס בארבעת החודשים הראשונים של השנה.

אם מוסיפים לנתון את הנפקת ישראכרט שבוצעה על ידי בנק הפועלים, עם יותר ממליארד שקל, ואת חברת הביטוח הראל שגייסה 600 מיליון שקל, לומדים ש־62% מהיקף הגיוסים בקרב העשירייה הראשונה, בינואר־אפריל, בוצעו על ידי חברות מתחום הפיננסים, שדירוגי החוב שלהן גבוהים בהרבה מדירוגי החוב של חברות הנדל"ן הזרות.

מקרב עשרת המגייסים המובילים, חברות מתחום הנדל"ן היו אחראיות ל־29% נוספים מהיקף האג"ח שהונפקו – 3.7 מיליארד שקל – כאשר קבוצת עזריאלי גייסה 1.4 מיליארד שקל, אלוני חץ עם 730 מיליון שקל ומליסרון, אפריקה נכסים וווסטדייל אמריקה שכל אחת מהן גייסה כחצי מיליארד שקל.

המרווחים ירדו, אבל הסיכון עוד כאן

התפתחות חיובית שנרשמה באפריל, לפי S&P מעלות, נוגעת לירידה במרווחי הסיכון לעומת ינואר־מרץ השנה, שנובעת מההתאוששות שנרשמה בשוקי ההון אחרי דצמבר השחור שחתם את 2018, ומתאפיינת בראלי בשוק המניות מתחילת השנה.

לדברי רונית הראל בן זאב, מנכ"לית S&P מעלות, "אפריל הוא החודש הרביעי ברציפות שבו מרווחי הסיכון המשיכו לרדת. ככל שרמת הדירוג נמוכה יותר, הירידה היתה חדה יותר באופן יחסי".

כך, למשל, מרווח הסיכון הממוצע של אג"ח מקבוצת ה־ilBBB עמד לקראת סוף אפריל על 3.5% זאת לעומת מרווח סיכון ממוצע של 3.9% בסוף מרץ ושל 5.3% בסוף ינואר. עם זאת, רמת מרווחי הסיכון הנוכחית עדיין גבוהה משמעותית מזו שנרשמה באפריל 2018.

"מרווחי הסיכון של האג"ח מקבוצת ה־ilAA ומקבוצת ה־ilA היו יציבים יותר, כאשר מרווח הסיכון הממוצע של קבוצת ה־ilA עמד בסוף אפריל על 1.6% בהשוואה לרמה של 1.9% בסוף מרץ ושל 2.1% בתחילת השנה".

חרף הירידה ברמת המרווחים בשוק בהשוואה לתחילת 2019, עדיין, כאמור, מדובר ברמת מרווחים גבוהה יותר בהשוואה לתקופה המקבילה.

כך, לדוגמה, מרווח הסיכון הממוצע של אג"ח מקבוצת ה־ilBBB עומד נכון ל־24 באפריל על 3.5%, זאת לעומת מרווח סיכון של 2.3% בתקופה המקבילה.

ברמות הדירוג של קבוצות ה־ilAA וה־ilA, לעומת זאת, רמת המרווחים בסוף אפריל נמוכה מזו שראינו באפריל 2017, ובחברת הדירוג מניחים כי העלייה ברמת הסלקטיביות של המשקיעים מובילה לעלייה בביקוש להנפקות באיכות אשראי גבוהה ומכאן לירידה במרווחים.

הנהירה לרמות הדירוג הגבוהות

והעלייה בסלקטיביות אכן מורגשת בביקוש להנפקות ברמות דירוג גבוהות. מתחילת השנה, 27% מהיקף ההנפקות דורגו בקבוצת ה־ilAAA וזאת בהשוואה ל־18% בתקופה המקבילה.

ראוי לציין, עם זאת, כי במסגרת זו כלולות שתי ההנפקות הענק של בנק לאומי ובנק הפועלים, בעוד ב־2018 בלטו כמה חברות ממשלתיות בקבוצת דירוג גבוהה זו. 52% מהיקף ההנפקות דורג בקבוצת ה־ilAA, בדומה למשקלן ב־2018 ורק 19% מהאג"ח המונפקות דורגו בקבוצת ה־ilA, זאת לעומת נתח של 30% מכלל הגיוסים ב־2018.

לבד מירידת התשואות, וככל הנראה בשל הרגיעה שמאפיינת את מדיניות הבנקים המרכזיים בעולם, אפריל מסתמן כחודש של התעוררות בהיקף גיוסי החוב בישראל. זאת, חרף העובדה שבחודש זה חלו חג הפסח, שמתאפיין בימי מסחר מקוצרים עם מחזורים נמוכים וגם יום הבחירות לכנסת, שבו לא התקיימה פעילות בורסאית.

עדיין מוקדם לומר אם אפריל מהווה תחילתו של מהפך, אך לראשונה ב־2019 נרשמה בו עלייה של 12.7% בהיקף ההנפקות, ל־6.2 מיליארד שקל, זאת לעומת גיוסים של 5.5 מיליארד שקל באפריל 2018, ובניגוד למגמה השלילית שאפיינה את הגיוסים בינואר־מרץ השנה לעומת התקופה המקבילה.

ההתעוררות באפריל הנוכחי בולטת גם ביחס לביצועים שנרשמו בחודש שקדם לו, עם עלייה של 19.2% בהיקף הגיוסים לעומת 5.2 מיליארד שקל במרץ.

סנונית אמריקאית ראשונה ב־2019

הראל בן זאב התייחסה להתאוששות שנרשמה באפריל ואמרה כי "בשוק המקומי אנו עדים לשיפור בפעילות בתחום האג"ח, הן בשוק הראשוני והן בשוק המשני. זאת, בדומה למגמה שאפיינה גם את השוק האמריקאי בשבועות האחרונים".

את סימני ההתאוששות הראשונים של גיוסי האג"ח הזרות רשמה סילברסטין פרופרטיס, שהרחיבה בפברואר ב־180 מיליון שקל את סדרת האג"ח הבודדה שגייסה בארץ. בנוסף, חברת נדל"ן זרה ראשונה — ווסטדייל אמריקה (Westdale America) – גייסה באפריל חצי מיליארד שקל.

ווסטדייל קיבלה דירוג מנפיק מקומי של +A, אך האג"ח שלה, המגובה בנכסים, מדורגת גבוה יותר ברמה של -AA. בשונה מהנפקות האג"ח הזרות בשנים האחרונות, שהתבצעו בדרך של מכרז, ההנפקה של ווסטדייל בוצעה במסגרת הצעה לא אחידה במטרה לעודד גופים מוסדיים להשתתף בהנפקה.

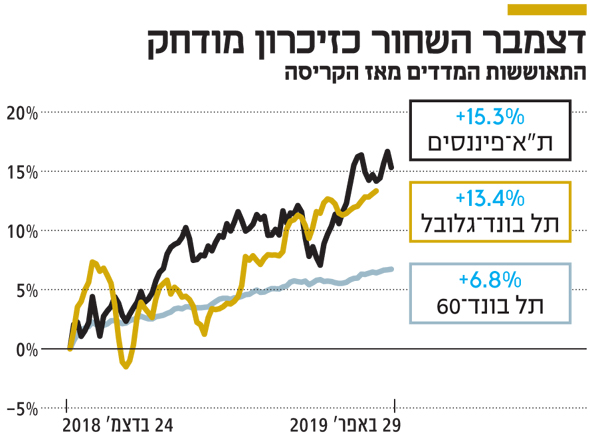

גם מדד תל בונד־גלובל, שכולל את האג"ח של החברות הזרות, עלה מתחילת השנה בכ־7% והשלים עליה של 15% מנקודת השפל שנרשמה ב־24 בדצמבר 2018.

הזרות שהחריבו את האמון

בין החברות הזרות שפגעו באמון המשקיעים ניתן למצוא את ברוקלנד האמריקאית, שהיתה בבעלותו של בועז גלעד – אחרי ששותפיו העסקיים נטשו אותו בהדרגה.

האג"ח של ברוקלנד – שחייבת 180 מיליון שקל למחזיקים – קרסו לתשואות תלת־ספרתיות ולאחר מכן הושעו מהמסחר, זאת בשל העובדה שהחברה לא פרסמה את דו"חות הרבעון השלישי של 2018.

ברוקלנד הצטרפה לקריסה החריגה של אורבנקורפ הקנדית בתחילת 2017, ארבעה חודשים אחרי שגייסה 185 מיליון שקל בתל אביב. בנוסף עם פרסום דו"חות הרבעון השלישי של 2018 התגלו בכמה חברות בעיות נוספות.

כך, למשל, באולייר של יואל גולדמן נמצא כי כספים הועברו ב"טעות" לחברה פרטית שבבעלותו. שתי סדרות אג"ח של החברה מתוך 4 שנסחרות בתל אביב, שאינן מובטחות, נסחרות כיום בתשואות זבל.

גם סטרווד ווסט האמריקאית, שגייסה 910 מיליון שקל בפברואר 2018, הסבירה כבר באוקטובר אותה שנה שצפויות לה שנים קשות בהמשך הדרך. גם האג"ח של סטרווד נסחרת כיום בתשואה דו־ספרתית גבוהה, והיום תקיים ההנהלה אסיפה עם מחזיקי האג"ח המודאגים, זאת אף שיצאה בתוכנית רכישה עצמית בחודשים האחרונים והחלה למממשה.

לפי S&P מעלות, אם היציבות במרווחי הסיכון תימשך לאורך זמן, הדבר עשוי לעודד חברות נוספות, גם ברמות דירוג נמוכות יותר אך בלוויית ביטחונות, לבצע גיוסי חוב. עם זאת, במקרה של תנודתיות, ככל שתימשך ותתעצם, הנגישות של חברות בדירוגים נמוכים לשוק האג"ח תהיה קשה יותר.

תגובה אחת לכתיבת תגובה