צילומים: עמית שעל, יריב כץ

צילומים: עמית שעל, יריב כץ

בלעדי לכלכליסט

מניות השליטה בחלל תקשורת בדרך לבורסה

הנאמן למניות שכר את שירותי דיסקונט קפיטל על מנת להפיץ אותן בבורסת ת"א, אך צניחת המנייה לאחר שיגור הלוויין עמוס 17 הובילה לעצירת המהלך

קראו עוד בכלכליסט

במניות השליטה בחלל תקשורת מחזיקים כיום בנק מזרחי טפחות, חברות הביטוח כלל ומנורה מבטחים ובתי ההשקעות פסגות ואלטשולר שחם. גופים אלו מימשו את השעבוד שקיבלו משאול אלוביץ' בשל הלוואה בהיקף של 800 מיליון שקל שהעמידו לחברת יורוקום נדל"ן, שגם כן היתה בשליטתו. היקף החוב של יורוקום נדל"ן כיום עומד על 130 מיליון שקל.

את הגופים האלו מייצג כאמור עו"ד חגי אולמן, שמנסה למכור את השליטה בחברה זה כשנה.

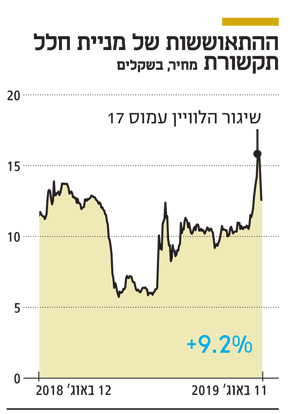

הזינוק במניה נעצר דווקא לאחר השיגור

כפי שנחשף ב"כלכליסט", איש העסקים אהרון פרנקל היה הגורם היחיד שהגיש הצעה מחייבת לרכישת השליטה בחלל במסגרת המכרז שקיים אולמן. ההצעה של פרנקל, שעמדה על 9 שקלים למניה, שיקפה לחלל שווי של 187 מיליון שקל - שווי שהיה מותיר את המוסדיים עם תספורת בהיקף של 35 מיליון שקל. הגופים המוסדיים ביקשו מפרנקל להעלות את הצעתו, אולם הוא סירב.

אולמן והמוסדיים החליטו להמתין לשיגורו של הלוויין עמוס 17, מתוך תקווה ששיגור מוצלח ידחוף את שווי חלל תקשורת כלפי מעלה. הם נסמכו על העובדה שבעשרת הימים שלפני השיגור מניית חלל תקשורת טיפסה ב־40% ובכך השלימה זינוק של 155% מתחילת השנה, לשווי של 320 מיליון שקל.

השיגור, שהתבצע בשבוע שעבר, אמנם עבר בהצלחה, אולם מאז מניית החברה חוותה ירידות ושווי השוק שלה עומד כיום על 273 מיליון שקל. מדובר בשווי גבולי עבור המוסדיים בכל הנוגע להחזר החוב. יצויין כי החוב שנטלה החברה בגין בניית הלוויין יכלל, החל מעוד שנה, באמות המידה הפיננסיות (קובננטים) של החברה מול נושיה.

בנוסף, להעברת השליטה בחברה יש משמעות גדולה שכן היא מאפשרת למחזיקי האג"ח שלה להעמיד את החוב לפרעון מיידי. אם לא תצוץ ברגע האחרון הצעה טובה משמעותית משל פרנקל, אולמן ימכור את המניות בבורסה.

ל"כלכליסט" נודע כי בשבוע שבו בוצע השיגור של עמוס 17, אולמן הגיע להסכם הפצה עם חברת החיתום של בנק דיסקונט, דיסקונט קפיטל, אך הצניחה הפתאומית בשער המניה לאחר השיגור הובילה לעצירת המהלך, לפחות בינתיים.

הפצה תהפוך את פולק לאיש החזק בחברה

בכל מקרה, הגופים המוסדיים יצטרכו להחליט השבוע אם למכור את המניות או להמתין להצעת רכישה טובה יותר. אם תושג הצעה טובה יותר, ייווצר עודף תמורה שיחולק לבנקים הנושים של יורוקום - דיסקונט, הפועלים והבינלאומי - שהצליחו עד כה לגבות עשרות מיליוני שקלים בלבד מתוך חוב של 1.2 מיליארד שקל. ככל הנראה, המוסדיים יעדיפו להיפגש עם הכסף במהירות, משום שהם מבינים כי מכירת השליטה במיליארד שקל - המחיר שלפיו ניהל אלוביץ' מגעים עם כמה גורמים לפני לפני ארבע שנים - לא ריאלית. במקרה של הפצה, מנכ"ל החברה דוד פולק יהפוך לאיש החזק בחברה. בין שמניות השליטה ימצאו את דרכן לבורסה ובין שיצוץ קונה, חלל תקשורת עדיין רחוקה מחוף מבטחים, משום שהיא נושאת על גבה חוב של 1.6 מיליארד שקל. על מנת לשרת אותו, יהיה עליה למצוא לקוחות נוספים לשירותיה.

7 תגובות לכתיבת תגובה