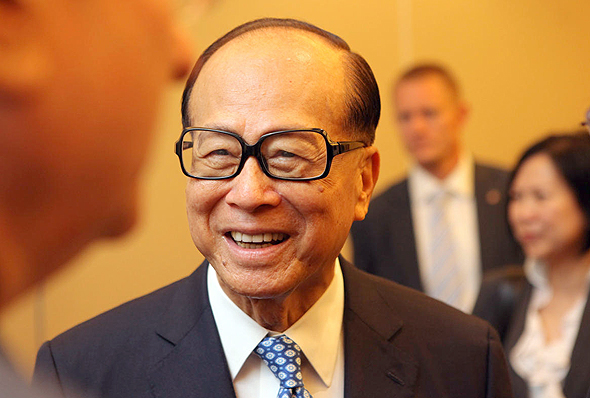

צילום: EPA

צילום: EPA

פרשנות

סבן כבר לא גיבור על והשיעור שלמדו הסינים

חיים סבן לא הצליח לשחזר בפרטנר את ההצלחה החריגה שלו בחברת בזק. ואילו תאגיד האצ'יסון לא אמד נכון את עוצמת המשבר בשוק התקשורת הישראלי

איש העסקים היהודי־אמריקאי חיים סבן לומד על בשרו את משמעות הביטוי לפיו "ברק לעולם לא מכה פעמיים באותו מקום". לפני עשר שנים סבן רשם הצלחה יוצאת דופן כשמכר את השליטה בבזק לשאול אלוביץ'.

קראו עוד בכלכליסט

סבן רכש את גרעין השליטה בבזק יחד עם שותפיו, קרן אייפקס ומורי ארקין, במסגרת ההפרטה שבוצעה ב־2005, ומכר את מניותיו כעבור חמש שנים ברווח של 300%. נישא על גלי ההברקה בבזק, סבן קיווה לשחזר את ההצלחה בחברת תקשורת אחרת - פרטנר.

אלא שלמרבה הצער, בעלי המניות של פרטנר גילו שסבן הוא בן אנוש, ולא עומדים לרשותו כוחות של גיבור על. כוחות כאלו נדרשו כדי להתמודד עם הרפורמה בסלולר והתחרות העזה בענף.

לא מוכן להמר בכספו שלו

חברות הסלולר הגיעו לשיאן בשלהי 2010 ומאז מניית פרטנר צנחה ב־78% ואיבדה 8 מיליארד שקל מערכה. ההפסד של סבן, שנכנס להשקעה בפרטנר בתחילת 2013, מסתכם ב־175 מיליון דולר. זה לא נעים, אבל לא נורא לעומת הנזק הפוטנציאלי. רוב ההשקעה של סבן בפרטנר נעשתה באמצעות הלוואה של 300 מיליון דולר שהתקבלה מהתאגיד הסיני האצ'יסון שהובטחה בשעבוד על מניות פרטנר.

נכון להיום שווי השוק של מניות פרטנר עומד על 750 מיליון שקל, והוא נמוך מההלוואה שסבן קיבל מהאצ'יסון שהיקפה הוא 1.1 מיליארד שקל. שיקול כלכלי קר מוביל למסקנה שמוטב לו לסבן שלא לפרוע את ההלוואה גם במחיר של איבוד המניות שלו בפרטנר.

כבעל השליטה בפרטנר, סבן שייך לקבוצה מצומצמת מאוד של אנשים שמכירים את החברה מלפני ומלפנים. מה אפשר ללמוד מההחלטה שלו להכיר בהפסד ולוותר על השליטה בחברת התקשורת? להחלטה של סבן יש משמעות ודאית אחת: פירעון ההלוואה להאצ'יסון כמוהו כרכישת גרעין השליטה בפרטנר היום לפי המחירים הגבוהים של 2013-2012. זה לא אומר שסבן לא חושב שפרטנר שווה הרבה יותר ממחירה בבורסה, אלא שהוא לא מוכן להמר על כך בכספו שלו.

האצ'יסון מהונג־קונג הקימה את פרטנר בסוף שנות ה־90 ואחרי עשור מוצלח במיוחד בשוק התקשורת הישראלי השכילה למכור את אחזקותיה בפרטנר לקבוצת סקיילקס שהייתה בשליטת אילן בן־דב. לכאורה, האצ'יסון ידעה לברוח בזמן, ממש כמו דון ז'ואן של שוק התקשורת. אלא שבפועל – התאגיד הסיני לא יצא בזמן, ועכשיו הוא נושא בהשלכות. מכירת השליטה בפרטנר לאילן בן־דב נעשתה בעיתוי כמעט אופטימלי מבחינת האצ'יסון.

היה זה רגע לפני ששר התקשורת דאז, משה כחלון, הכריז על כוונתו להפסיק את המוסיקה ולפני שכל השחקנים בענף גילו שלא נשארו כיסאות בסביבה. אלא שההחלטה לכלול בעסקה למכירת השליטה בפרטנר הלוואת מוכר של האצ'יסון בגובה של 300 מיליון דולר גזרה על התאגיד הסיני להישאר חשוף למלחמות היהודים בשוק הסלולר. אותה הלוואה יצרה רק מראית עין של "אקזיט" להאצ'יסון, כשבפועל, האצ'יסון הלכו עם, ורק הרגישו בלי. בשורה התחתונה, אפשר לומר שהאצ'יסון נערכה למשבר בשוק התקשורת, אבל כמו רבים אחרים לא אמדה נכון את עוצמתו.

האצ'יסון היתה בעלת השליטה בפרטנר בעשור הראשון לחייה של החברה (2009-1999), שנחשב לשנות הזוהר של שוק התקשורת בישראל. החל מהשקת הפעילות של פרטנר בישראל והנפקת מניותיה בנאסד"ק ועד למכירת השליטה לבן־דב. האצ'יסון לא היתה בעלת השליטה בפרטנר בעשור הקשה שלה (2019-2009) ועכשיו, בעל כורחה, היא מקבלת לידיה את המושכות בחזרה. ימים יגידו אם יתקיים בפרטנר "יכלה עשור וקללותיו ויחל עשור ורווחיו", דווקא במקרה של האצ'יסון הברק יכה בפעם השנייה באותו המקום.

סימני השאלה עוברים לסלקום

שוק התקשורת חווה בעשור האחרון סערה בלתי פוסקת בעוצמה שהולכת ומתגברת. בסערה הזאת כל חברות התקשורת נרטבות עד לשד עצמותיהן וכל ניסיון להימלט מרוע הגזירה נראה כמו שליפה של מטריה בעיצומה של סופת טייפון. פלאפון, פרטנר וסלקום, כולן מתמודדות עם אותם אתגרים עסקיים ותפעוליים. היוצאת מן הכלל היא סלקום, שנאלצת להתחרות כשהיא נושאת על גבה חוב פיננסי הגבוה פי 2.3 מזה של פרטנר. החוב הפיננסי נטו של סלקום עומד על 2.24 מיליארד שקל, בעוד שזה של פרטנר מסתכם ב־965 מיליון שקל "בלבד".

ההחלטה של סבן ללחוץ על כיסא המפלט ולוותר על האחזקה שלו בפרטנר מעלה סימני שאלה ביחס לעתידה של סלקום. נכון להיום איגרות החוב של סלקום נסחרות בתשואה גבוהה יחסית של 8.6% שמעידה על כך שהאמון של המשקיעים ביחס ליכולת שירות החוב של סלקום נסדק. נכון להיום יש בקופה של סלקום די מזומנים כדי לשרת את החוב של החברה כלפי מחזיקי איגרות החוב עד סוף 2020 ואפילו יישאר לה עודף לתחילת 2021. אבל בלי היכולת למחזר את החוב בשוק ההון סלקום עלולה להיות בבעיה.

הפגיעה שסלקום ספגה ביכולת שלה לייצר מזומנים הופכת את יכולת מחזור החוב לקריטית. בהיעדרה, בעלת השליטה, דיסקונט השקעות, תידרש להזרים הון לחברה הבת המדממת. בשלב זה נראה שבעל השליטה בדסק"ש, אדוארדו אלשטיין, טרוד יותר בשתי זירות אחרות: המאבק למנוע הסדר חוב באי.די.בי והמאמץ לקפל שכבות בפירמידה של דסק"ש.

אם לא יחול שיפור ביכולת מיחזור החוב של סלקום, ובהיעדר הזרמה מצד בעלי המניות, גם סלקום עלולה למצוא את עצמה עם בעלי שליטה חדשים – מחזיקי איגרות החוב של החברה.

2 תגובות לכתיבת תגובה