האם כצמן ילך רחוק כדי להשלים את עסקת אטריום?

הצעת הרכש של גזית גלוב לחברה־הבת לא זכתה לרוב הדרוש בשל התנגדות ICAMAP ולטקו. כדי לשנות את עמדתן, גזית גלוב תצטרך לשפר את הצעתה. ככל שתרכוש את אטריום במחיר גבוה יותר, תחשוף את עצמה החברה שבשליטת חיים כצמן לסיכונים פיננסיים

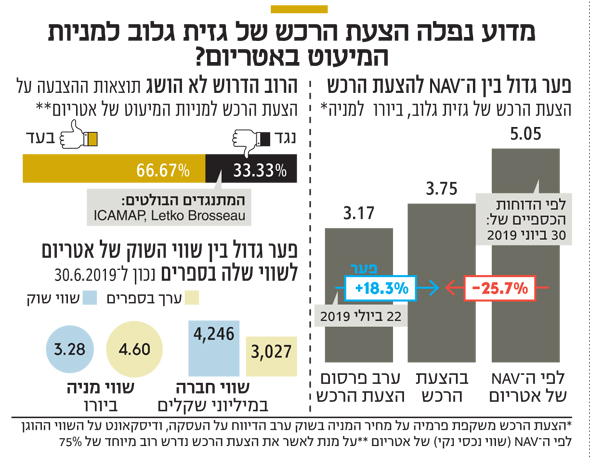

בהצבעה שהתקיימה בסוף השבוע דחו בעלי מניות המיעוט בחברת אטריום את הצעת הרכש שהוגשה על ידי בעלת השליטה, גזית גלוב (60.1%). ביולי השנה הציעה גזית גלוב לרכוש את כל מניות המיעוט (39.9%) באטריום במחיר של 3.75 יורו למניה ובתמורה כוללת של 565 מיליון יורו במזומן.

בספטמבר השנה הודיעה אטריום על השלמת תהליך עצמאי, שנוהל על ידי ועדה בלתי תלויה של הדירקטוריון, שבמסגרתו נבדק אם קיימות הצעות עדיפות לרכישת אחזקות בעלי מניות המיעוט. בהמשך הודיעה אטריום שלמרות מגעים שהתקיימו עם 35 משקיעים פוטנציאליים, החברה לא קיבלה הצעות נוספות לזאת שהוגשה על ידי גזית גלוב. בעקבות זאת, המליץ דירקטוריון אטריום לקבל את ההצעה של גזית גלוב, בין היתר לאור העובדה שמחיר ההצעה גבוה ב־18% משער המניה בבורסה ערב פרסום ההצעה.

בהצבעה שהתקיימה הצביעו רוב בעלי מניות המיעוט באטריום (66.7%) בעד קבלת הצעת הרכש של גזית גלוב, אולם היות שלצורך אישור הצעת הרכש נדרש רוב מיוחד של 75% מקרב בעלי מניות המיעוט, לא התקיימו התנאים המתלים לביצוע העסקה.

המתנגדים

למרות המלצת הוועדה הבלתי תלויה, היו מתנגדים שהביעו את מורת רוחם לעסקה. ראשונה להביע באופן פומבי את התנגדותה להצעת הרכש היתה קרן ההשקעות בנדל"ן ICAMAP, המחזיקה ב־1.38% ממניות אטריום. בתחילת ספטמבר שלחה ICAMAP מכתב לדירקטוריון של אטריום ובו נכתב כי "העסקה המוצעת לבעלי מניות המיעוט היא לא הוגנת ולא מקובלת". בקרן מעריכים שעל השווי ההוגן לנוע בטווח של 4.75־5.25 יורו למניה, בעוד ההצעה של גזית גלוב נקבה במחיר של 3.75 יורו בלבד. באותו מכתב הצביעה ICAMAP על פער של 25.7% בין המחיר בהצעת הרכש של גזית גלוב לבין השווי הנכסי הנקי (NAV) של אטריום שעמד בסוף הרבעון השני על 5.05 יורו למניה.

מתנגדת נוספת להצעת הרכש של גזית גלוב היא לטקו (Letko Brosseau), חברת ניהול השקעות קנדית ובעלת המניות השנייה בגודלה באטריום (2.71%). אחד הטיעונים המעניינים של לטקו הוא שהמחיר בהצעת הרכש של גזית גלוב משקף שיעור היוון של 7.5% לנכסים של אטריום, בעוד שיותר ממחצית מנכסיה של החברה נהנים מהמיקומים הטובים ביותר בוורשה ובפראג, ולכן שיעור ההיוון שלהם צריך להיות 4.5%.

האחזקה המצרפית של ICAMAP ושל לטקו מסתכמת ב־4.1% בלבד ממניות אטריום, אולם אחזקה זאת מהווה 10.3% מכלל מניות המיעוט של החברה. העובדה שרק 40% מבעלי מניות המיעוט טרחו להצביע מכפילה את כוחם של המתנגדים פי 2.5, כך שמשקלם מקרב בעלי המניות שהצביעו גדול מ־25%. די בנתון זה כדי לטרפד את הצעת הרכש שלאישורה נדרש רוב מיוחד של 75%.

הישראלים

דחיית הצעת הרכש על ידי בעלי מניות המיעוט באטריום לא משפיעה רק על גזית גלוב, אלא גם על הגופים המוסדיים מנורה והפניקס. לאחר פרסום הצעת הרכש, ובטרם זאת נדחתה, התקשרה גזית גלוב בהסכמים שלפיהם תמכור 18% ממניות אטריום למנורה (12%) ולהפניקס (6%) בכפוף להשלמת עסקת הרכישה. אלא שההצעה נדחתה ומשכך גם חלוקת עור הדוב שטרם ניצוד בטלה.בעקבות הדיווח על דחיית הצעת הרכש איבדו מניותיה של אטריום בסוף השבוע 4.1% מערכן בבורסה של וינה ובסוף יום המסחר עמד מחירן על 3.5 יורו, הנמוך ב־6.7% ממחיר הצעת הרכש.

מעניין יהיה לראות האם מנורה והפניקס, שחתמו על הסכם לרכישת מניות אטריום בתרחיש שזאת תהפוך לחברה פרטית — לפי מחיר של 3.75 יורו למניה — יעשו זאת במסגרת המסחר בבורסה, שבו מחיר המניה נמוך יותר. גורם נוסף שעשוי לתמוך ברכישת מניות אטריום בשוק על ידי אותם גופים מוסדיים הוא הכלל שהוא מן המושכלות של שוק ההון, שלפיו ערכו של נכס סחיר גבוה מערכו של אותו נכס כשהוא לא סחיר. אלא שהנטייה של מנהלי השקעות להעדיף נכסים לא סחירים, שערכם יציב ואינו משתנה מדי יום בהתאם לנעשה בשווקים, עשויה למנוע ממנורה והפניקס לרכוש מניות של אטריום בשוק על אף מחירן הנמוך באופן יחסי למחיר בהצעת הרכש.

הספרים

השאלה המתבקשת שכעת עומדת על הפרק היא האם, כמקובל במחוזותינו, תביא הצעת רכש שנדחתה ל"מקצה שיפורים" ולהצעת רכש במחיר משודרג? התשובה, כך נראה, נמצאת קרוב לחזה של חיים כצמן, בעל השליטה בגזית גלוב. הצעת רכש היא משחק סכום אפס. כל סנט שבעלי מניות המיעוט (המוכרים) מרוויחים, הוא סנט שבעלי השליטה (הרוכשים) מפסידים.

מקריאת מכתבי העמדה של המתנגדים להצעת הרכש המקורית ניתן להבין שתידרש הרבה יותר מתוספת של סנטים בודדים כדי לשנות את ההחלטה של ICAMAP ושל לטקו. ככל שגזית גלוב תגלה מידה גבוהה יותר של גמישות ונכונות לשפר את הצעתה, כך היא עלולה להיחשף לסיכונים פיננסיים. חברת דירוג האשראי מעלות מציינת את הצפי לעלייה במינוף ב־2020 עם השלמת עסקת ATR כגורם סיכון עיקרי לגזית גלוב. גם במידרוג מציינים שעם השלמת עסקת אטריום יחסי המינוף של גזית גלוב צפויים לעלות ולהשפיע לשלילה על פרופיל הסיכון בטווח הקצר־בינוני.

נקודה נוספת ביחס למחיר של מניות אטריום נוגעת לפער בין שווי השוק של החברה־הבת לערך שלה בספרים של החברה האם, גזית גלוב. בסוף יוני 2019 החזיקה גזית גלוב ב־227.2 מיליון מניות אטריום שערכן בספרים היה 4.25 מיליארד שקל, בשעה ששווי השוק שלהן היה נמוך יותר ועמד על 3.03 מיליארד שקל בלבד. כלומר, השווי של מניות אטריום בספרים של גזית גלוב היה גבוה ב־40% משוויין בבורסה. נכון להיום, בעקבות עלייה בשערי מניות אטריום שקוזזה בהיחלשות היורו מול השקל, שווי השוק של מניות אטריום המוחזקות על ידי גזית גלוב הוא 3.13 מיליארד שקל והוא נמוך ב־26% מערכן בספרים בסוף הרבעון השני.

ערכן של מניות אטריום בספרי גזית גלוב מגלם מחיר של 4.6 יורו למניה, בעוד המחיר בהצעת הרכש שגזית גלוב הגישה לבעלי מניות המיעוט של אטריום עמד על 3.75 יורו למניה.הפער בין הערך המצוי בספרי גזית גלוב לשווי המוצע בהצעת הרכש עשוי להצביע על אי־הוגנות, אם של המחיר בהצעת הרכש, ואם של ערכה אטריום בספרי גזית גלוב.

האפשרות האחת היא שבהצעתה לקנות מבעלי מניות המיעוט באטריום את מניותיהם במחיר הנמוך משמעותית מערכן בספרים שלה עצמה, נקבה גזית גלוב במחיר לא הוגן, כפי שטענו המתנגדים להצעת הרכש. האפשרות החלופית היא שהנהלת גזית גלוב משוכנעת באמת ובתמים שמחיר של 3.75 יורו למניה של אטריום הוא מחיר הוגן שמייצג נאמנה את השווי של החברה־הבת.

אם כך, מכאן שעלולים לעלות סימני שאלה ביחס להוגנות הערך שבו מופיעות מניות אטריום בספרים של גזית גלוב. אם להסתמך על עמדת המתנגדים להצעת הרכש, הרי שהשווי של אטריום בספרים של גזית גלוב מוצדק. לאחרונה מכרה אטריום נכסים בהיקף של כ־300 מיליון יורו במחירים הגבוהים משוויים בספרי אטריום וככאלו, הם יכולים להעיד במידה מסוימת על מהימנות ערכי הנכסים של אטריום. מכאן שסביר להניח שבגזית גלוב ביקשו לנצל את החולשה במניות של חברות הנדל"ן המסחרי כדי להציע מחיר שהוא גם הזדמנותי לרוכשת, וגם אטרקטיבי לבעלי מניות המיעוט, בהשוואה לתמחור של חברות אחרות בענף שנסחרות בדיסקאונט עמוק יותר בהשוואה לזה של אטריום.

הצעת הרכש שהוגשה לרכישת אחזקות המיעוט באטריום היא חלק מהאסטרטגיה שמיישמת גזית גלוב בשלוש השנים האחרונות להגדלת רכיב הנדל"ן הפרטי שבבעלותה. בתגובה לדחיית הצעת הרכש אמר מייסד ומנכ"ל גזית גלוב, חיים כצמן: "הצענו לבעלי מניות המיעוט באטריום לרכוש את כל מניותיהם במחיר שלדעתנו היווה בנקודת הזמן ההיא הצעה אטרקטיבית שתיטיב אתם מחד ותקדם את התוכנית האסטרטגית של גזית מאידך. אנו כמובן מצרים שהצעתנו לא התקבלה, אך עם זאת, אנחנו מרוצים מהאמון שהביעו המשקיעים בשווייה של אטריום ובהנהלתה".

אטריום היא חברה ציבורית שמניותיה נסחרות בבורסה בווינה ובאמסטרדם. אטריום פועלת בתחום הנדל"ן המניב ומחזיקה ב־33 נכסים בפולין, צ'כיה, סלובקיה ורוסיה.

4 תגובות לכתיבת תגובה