צילומים: עמית שעל, אוראל כהן

צילומים: עמית שעל, אוראל כהן

ניתוח כלכליסט

אלה קרנות הנאמנות שעלולות להעלות את דמי הניהול

עד סוף החודש אמורים מנהלי קרנות הנאמנות להודיע באילו קרנות דמי הניהול יעלו. כלכליסט מיפה את הקרנות שגייסו הכי הרבה השנה וגבו דמי ניהול נמוכים משמעותית מהממוצע, ומצא את הקרנות "החשודות"

שנת 2020 בפתח ועמה גם התקופה לה ציפו מנהלי קרנות נאמנות. המנהלים, שעבדו קשה בדמי ניהול נמוכים מהממוצע וגייסו כסף, רוצים כעת לקטוף את הפירות ולייקר את דמי הניהול.

קראו עוד בכלכליסט

לפני שלוש שנים החליטה רשות ני"ע לעשות סדר בסוגיית דמי הניהול בתעשיית קרנות הנאמנות. תעשייה שבה כל מנהל העלה דמי ניהול כרצונו. ברשות קבעו כי מנהלי הקרנות יוכלו לייקר דמי ניהול רק אחת לשנה, בחודש ינואר (ולדווח על כך בסוף דצמבר). כך יוכלו מערכות הדירוג של הבנקים לבדוק אילו מבין הקרנות הללו שווה להשאיר ללקוחות ואילו כדאי למכור. בשנתיים האחרונות כ־150 קרנות העלו דמי ניהול בכל שנה וב־2020 צפוי מספר דומה.

55 קרנות עונות לפרמטרים

"כלכליסט" ניסה לבצע ניתוח שמעריך אילו קרנות ייקרו דמי ניהול בסוף החודש, על בסיס שני פרמטרים: מדובר בקרנות שגם הציגו גיוסים של מעל 50 מיליון שקל השנה וגם גבו דמי ניהול נמוכים משמעותית (20% פחות) מהממוצע בקטגוריה.

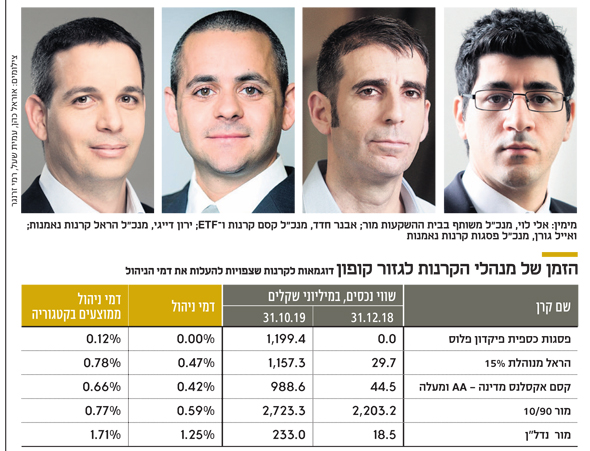

מתברר כי ישנן 55 קרנות כאלו. מתוכן, "החשודות" הבולטות ביותר הן אלו שגייסו הכי הרבה כסף בכל קטגוריה: פסגות כספית פיקדון פלוס, הראל מנוהלת 15% וקסם אקסלנס מדינה -AA ומעלה ומור 10/90.

הקרן של פסגות יצאה לדרך בתחילת השנה שעברה וגייסה השנה 1.12 מיליארד שקל. מדובר בקרן כספית סולידית, שמשקיעה רק במק"מים, אג"ח ממשלתיות קצרות מועד ופיקדונות בנקאיים. הקרן כלל לא גבתה דמי ניהול השנה. דמי הניהול הממוצעים בקטגוריה של קרנות כספיות, שממילא מייצרות תשואה נמוכה מאוד בעידן של ריבית אפסית, הם 0.12%. הקרן של פסגות, למשל, ייצרה מתחילת השנה תשואה של 0.47%, ומתברגת במקום השני בקטגוריית הכספיות. לכן, סביר להניח שדמי הניהול של הקרן החינמית צפויים לעלות, בהתחשב בכך שפסגות מפסידה על הקרן הזו, שכן היא משלמת עליה לבנקים עמלת הפצה של 0.1%.

הקרן "החשודה" השנייה היא של הראל, מקטגוריית אג"ח בארץ כללי, המאפשרת חשיפה של עד 15% למניות. הקרן ניהלה 30 מיליון שקל בתחילת השנה, וכיום מנהלת 1.15 מיליארד שקל. הקרן רשמה תשואה של 7.6% מתחילת השנה, ונמצאת במקום ה־56 בקטגוריית אג"ח כללי. הקרן גייסה (לא כולל תשואה) 1.12 מיליארד שקל מתחילת השנה ודמי הניהול שהיא גובה עמדו על 0.47%, בזמן שהממוצע בקטגוריה עומד על 0.78%.

הקרן השלישית, אקסלנס מדינה -AA ומעלה — היא מקטגוריית אג"ח מדינה. הקרן ניהלה פחות מ־45 מיליון שקל בתחילת השנה, ונכון להיום, מנהלת 988 מיליון שקל. הקרן גייסה (לא כולל תשואה) 941 מיליון שקל השנה. התשואה שרשמה עמדה על 4.91%, מקום 12 בקטגוריה. דמי הניהול שגבתה עמדו על 0.42% מול ממוצע של 0.66% בקטגוריה. יהיה מעניין אם אקסלנס תחליט לייקר לקרן זו את דמי הניהול. זאת, משום שמנהלי השקעות רבים מציעים היום להתרחק מהשקעות באג"ח מדינה, לאחר שאלו רשמו עליות חדות בזכות ירידת סביבת הריבית ומציעות תשואות לפדיון נמוכות מאוד. זאת בעוד פוטנציאל המשך רווחי ההון שהן עשויות להציג ירד. עלול להיווצר מצב שבו הלקוחות בקרן של אקסלנס גם צפויים ליהנות מתשואה צנועה יותר לעומת אשתקד, גם מעליית סיכון להפסדי הון במידה שסביבת הריבית תשתנה, וגם לשלם, כנראה יותר, על הקרן.

קרן נוספת ברשימת "החשודות" היא מור 10/90, בקטגוריית אג"ח כללי עד 10% מניות. מדובר בקרן עם היקף הנכסים המנוהל הגדול מבין "החשודות" – המנהלת 2.7 מיליארד שקל לעומת 2.2 מיליארד שקל בתחילת שנה. הקרן רשמה תשואה של 6.81% מתחילת השנה, תשואה מצוינת לקרן כה סולידית, אך כזו שמתברגת רק במקום ה־46 בקטגוריה שלה. הקרן הציגה גיוסים נטו של 370 מיליון שקל מתחילת שנה (לא כולל התשואה). דמי הניהול של ה הם 0.59%, בעוד דמי הניהול הממוצעים בקטגוריה הם 0.77%.

מור עשויה לרצות לגזור קופון על קרן נוספת שלה, שהסבה תשואה מצוינת מתחילת השנה – מור נדל"ן. הקרן ניהלה פחות מ־19 מיליון שקל בתחילת השנה, ואילו בסופה היא מנהלת 233 מיליון שקל. הקרן רשמה מתחילת השנה תשואה של 51%, תוך ניצול הגאות במניות הנדל"ן וגייסה 205 מיליון שקל. זאת, עם גובה דמי ניהול של 1.25% כשהממוצע בקטגוריה — מניות בארץ — הוא 1.71%.

לחפש את המבצע הבא

בשורה התחתונה, יהיה מסקרן לראות אם המנהלים ילכו על השיטה הכי ישנה בספר של תעשיית הקרנות - לפתות לקוחות בדמי ניהול נמוכים, לגייס כסף רב - ואז להקפיץ את דמי הניהול. אלא שהתשואות המעולות של 2019, ספק אם יחזרו גם ב־2020 ולכן מומלץ שלא להתבשם מביצועי העבר, בטח בכל הקשור בקרנות האג"ח הסולידיות. יתרה מכך, שווה לנסות ולאתר את הקרן הבאה שתצא "במבצע" ב־2020, ואולי לעבור אליה.