השורה התחתונה

המשקיעים ייאלצו לקחת סיכונים גבוהים ב־2020 כדי להשיג תשואה מכובדת

מרבית המניות נסחרות כיום במכפילים גבוהים והתשואות הגלומות באג"ח נמוכות; כך, למשל, אג"ח ממשלתיות ל־5 שנים מגלמות תשואה של 0.46%; השנה הבאה תחייב גמישות, וכשנקרית הזדמנות, לקחת אותה ולעבור הלאה

קראו עוד בכלכליסט

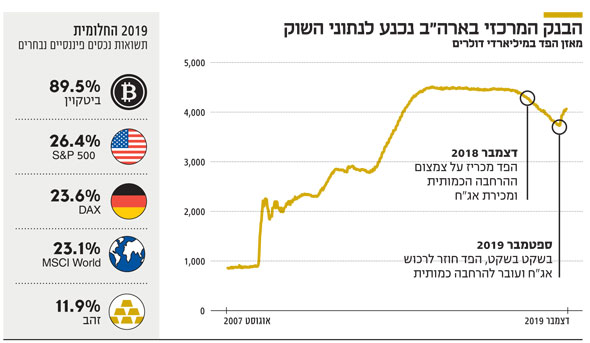

2019 נראית כמו שנה חלומית כשמתסכלים על מניות, איגרות חוב, זהב, ביטקוין וכמעט כל נכס אחר שאפשר לחשוב עליו. כשאג"ח ממשלתיות ארוכות משיגות תשואות דו־ספרתיות וכמעט כל קופת גמל וקרן פנסיה השיגה תשואות דומות, צריך לחשוב בצורה רצינית על הרקע לכך.

נראה שהמשקיעים שקעו בתרדמה כללית

ראשית, יש לזכור את העובדה כי נקודת ההתחלה של 2019 באה אחרי הרבעון הרביעי של 2018 שהיה חלש כמעט בכל קנה מידה כשמניות ואג"ח ברחבי העולם צנחו בו בתשואות דו־ספרתיות, ונראה היה כאילו המשקיעים שקעו בתרדמה כללית, אך בינואר השנה שוקי ההון חזרו לרמות של יולי־ספטמבר 2018. הדבר השני שהפך את 2019 למרשימה היה ההיפוך במדיניות הפד. בדיוק לפני שנה, בוועידה של דצמבר 2018, הודיע הבנק המרכזי של ארה"ב (הפד) שהוא מפעיל מדיניות של צמצום כמותי אוטומטי. אותו צמצום כמותי היה אמור להתקיים בלי קשר ובלי להתייחס לנתונים בפועל.

לשם שלמות התמונה נזכיר כי התוכנית היתה לתת לאג"ח שהפד החזיק לפקוע ולמכור אג"ח בצורה סדירה כדי לצמצם את מאזן הפד. בנוסף לאותו צמצום כמותי דובר על כמה העלאות ריבית ב־2019 ואפילו אל תוך 2020. אחרי השתוללות קטנה של השווקים עצר הפד לחלוטין את העלאות הריבית ואפילו התחיל במדיניות של הרחבה כמותית דה־פקטו. אמנם לא נשמע אף גורם רשמי מודה בכך שאנחנו בעיצומו של QE4 (סיבוב רביעי של הרחבה כמותית – Quantitative Easing), ובפד טוענים שהם משפיעים על הריביות קצרות הטווח בשוק הריפו (שוק בין־בנקאי להלוואות קצרות מועד) בלבד. אלא שחרף כל טענות אלה, מאזן הפד חזר לצמוח בפועל.

יש מה ללמוד מסיבוב הפרסה של הפד

כאן מגיעה הנקודה של תחזיות 2020. איננו מתיימרים לחזות את העתיד, אבל ישנן נקודות שבהן בהחלט הגיוני לתת הסתברויות לתרחישים שונים. בהתאם לאותם תרחישים, ולהסתברויות שהם יקרו, משקיעים צריכים לבנות תמהיל השקעות מתאים. יש הרבה מה ללמוד מהפד. אנשי הפד הגדירו את הפעילות שלהם מראש אך נאלצו לעשות סיבוב של 180 מעלות. זאת כי התחזיות נכונות ברגע כתיבתן ויש לעדכן אותן לפי הנתונים שמתקבלים בפועל.

להערכתנו, ב־2020 צריך יהיה לשמור על גמישות, להבין את האירועים בזמן אמת ולדעת להגיב. כל ניסיון לחזות מראש מה יהיה בעוד שנה, בעיקר בתחום המניות, נידון לכישלון חרוץ. בקנה מידה קטן יותר של הנתונים האחרונים, אפשר לומר שהמכפילים שבהם נסחרות מרבית המניות גבוהים, והתשואות הגלומות באג"ח נמוכות. כך, למשל, האג"ח הממשלתיות ל־5 שנים מגלמות תשואה של 0.46% בלבד. זאת לפני מסים ועמלות.

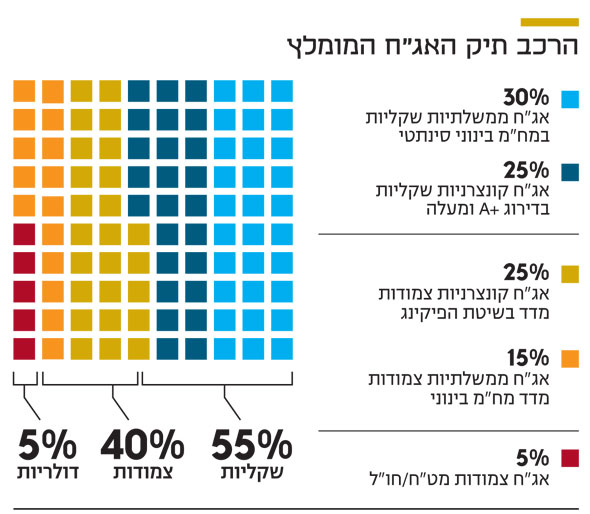

כשאלו התשואות של נכס הבסיס המרכזי, די ברור שהמשקיעים ייאלצו לקחת סיכונים גבוהים יחסית כדי לשמור על הסיכוי להשגת תשואה מכובדת. החלופות העיקריות לשוק האג"ח הממשלתיות הן אג"ח קונצרניות בדירוגים נמוכים ומניות. אלא שגם כאן, המחירים כבר רצו קדימה. מרווחי התשואה על האג"ח הנחשבות חזקות, נמצאים בנקודת שפל והמקומות שבהם נפתחו מרווחים הם באג"ח חברות שבהן קיימת סכנה ברורה ומוחשית לחדלות פירעון.

להערכתנו, השנה הקרובה בבורסה היא השנה של המומחים ויהיה צורך להיות דינמיים ולבחור את ההשקעות מלמטה למעלה, או במילים אחרות לבחור את המניות והאג"ח שבהן נוצרה הזדמנות, לקחת אותה ולעבור הלאה. התרחיש העיקרי שבו האג"ח יוכלו לספק רווחי הון הוא אם הנתונים הכלכליים יורעו ויחייבו ריבית שלילית או התערבות מוניטרית חריגה גם בישראל. להערכתנו, משקיעים רבים יתקשו לעשות את השינויים האלו והם גם מגלים אדישות יחסית למצב, שכן הרווחים של 2019 יפים והנטייה היא לחשוב שמה שהיה, הוא זה שיהיה גם בעתיד – בסטיות תקן קלות. אך להערכתנו המציאות עלולה להיות שונה מאוד מכך, במיוחד עבור אלו שלא יצרו איזונים ולא יבחרו את המניות והאג"ח בצורה דינמית ומקצועית.

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי, ואורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות.

לא התפרסמו תגובות לכתיבת תגובה