צילום: עמית שעל

צילום: עמית שעל

קרנות פנסיה

הקרנות הגדולות ניסו בעיקר לא ליפול מאחורי הבנצ'מרק

הבדיקה של כלכליסט וקלי בעשור האחרון העלתה בעיקר אכזבה: בשוק שנשלט על ידי חמש חברות הביטוח, אף אחת מהן לא עשתה מאמץ אמיתי לייצר יתרון על המתחרות שלה. הבשורה לציבור תגיע כנראה מהקרנות החדשות, כמו זו של אלטשולר שחם, שמסתמנת כמנצחת האמיתית של העשור

דירוג קרנות הפנסיה הוא ככל הנראה החשוב ביותר בעשור החולף עבור הציבור העובד, שחוסך לגיל הפרישה. אחרי אובדן הדומיננטיות של ביטוחי המנהלים, שלא משווקים מאז 2013, ודעיכת קופות הגמל בתחילת שנת 2008, הפכו קרנות הפנסיה למוצר החיסכון המוביל והיחיד כמעט שקיים עבור מצטרפים חדשים למעגל החוסכים.

עד למפץ הגדול שעבר השוק בשנת 2016 עם השקתן של קרנות ברירת המחדל וכניסתן של חברות חדשות לתחום, השוק כולו התמקד בחמש חברות הביטוח הגדולות, שגם כיום מחזיקות במרבית הנכסים המנוהלים ונראה כי יעבור עוד זמן רב עד שהתמונה תשתנה.

קראו עוד בכלכליסט

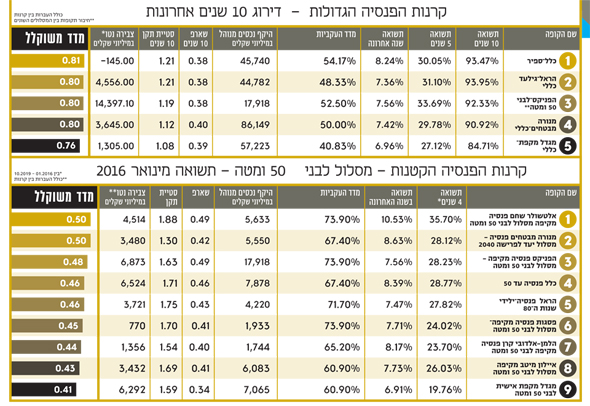

דירוג “כלכליסט” מעלה את הממצא המעניין הבא: למעט מקפת של מגדל שהתברגה במקום האחרון בפער יחסית גדול במדד המשוקלל (0.76), יתר הקרנות השיגו ציונים כמעט זהים, קרי אופן ניהול ההשקעות שלהן היה כמעט זהה.

כלל המצטיינת (ציון 0.81) בפער קטנטן רשמה בעשור תשואה של 93.47% ועקפה את הראל שרשמה תשואה גבוהה יותר אך הציגה רמת עקביות נמוכה משמעותית. שלוש קרנות – הראל, הפניקס ומנורה – זוכות לציון משוקלל זהה - 0.8 — ורק מגדל פותחת פער כלפי מטה.

הקרבה בביצועים מעידה שלעומת קרנות ההשתלמות, שם יש תחרות עזה על בסיס הביצועים, מנהלי הפנסיה מבינים שציבור החוסכים פסיבי, לא עובר בין הקרנות, ומה שמנחה אותו אינה התשואה. בקרנות הפנסיה עובדים רבים מצורפים כברירת מחדל לקרנות שבחר המעסיק ורמת האדישות של החוסכים גדולה משמעותית, כשבשנים האחרונות אמנם נרשמה תזוזה בעניין, אך בעיקר סביב דמי הניהול ולא סביב איכות ניהול ההשקעות.

כל תנאי הרקע האלו מאפשרים למנהלי ההשקעות בקרנות הפנסיה לנהל את ההשקעות של החוסכים בצורה שמרנית ומאוד קרובה לביצועי השוק (מדדי הייחוס המובילים). לכך אפשר להוסיף גם את החשש מכישלון שעלול לנבוע מיצירתיות יתר בניסיון להכות את השוק.

לא עקביים

מגדל אחרונה בתשואות

מי שמאיימת לשנות את מאזן הכוחות הזה כעת היא קרן הפנסיה של אלטשולר שחם שהצטרפה לאחרונה לקרנות הפנסיה המוזלות (ברירת המחדל).

החוסכים אמנם עוברים לקרנות ברירת המחדל בעיקר בגלל דמי הניהול האטרקטיביים שלהן אך עד שאלטשולר הצטרפה ניסו מנהלי הקרנות הגדולות של חברות הביטוח למנוע מחוסכים לעזוב בטענה שהתשואות של הקרנות המוזלות אינן טובות ושאין להן מערכי השקעות רציניים ומקצועיים כמו בחברות הביטוח.

אלטשולר שברה את הטיעון הזה בזכות ביצועים עודפים בשנים האחרונות. ככל שהחוסכים יצביעו ברגליים גם בקרנות הפנסיה ויבחרו בגופים שמנהלים את כספם לא רק באחריות אלא גם בחשיבה מחוץ לקופסה ולא תחת היצמדות למדדי השוק, התמריץ של מנהלי ההשקעות של כספי הפנסיה לבלוט תגדל אף היא.

חשוב לציין בהקשר זה, שהעשור האחרון היה עשור שבו ביצועי השוק היו חזקים בכל האפיקים, ממניות ועד איגרות חוב, וכל מנהלי ההשקעות נהנו מכך. בעשור הבא בפני מנהלי ההשקעות מונח אתגר משמעותי לייצר תשואה נאותה לחוסכים כששליש מכספי החיסכון שהושקעו עד היום באג”ח צפויים להניב תשואה מאוד נמוכה. כאן ייבחן הערך המוסף האמיתי של מנהלי ההשקעות באיתור ובחירה של השקעות אלטרנטיביות שיניבו תשואה עודפת על שוק האג”ח.

פערים עצומים16% בין הראשונה לאחרונה

לצד אלטשולר גברה התחרות בשוק הפנסיה דרך בתי השקעות נוספים שהקימו קרנות וזכו גם במכרז שקיים האוצר לבחירת קרנות ברירת מחדל. אלו מציעות דמי ניהול נמוכים במיוחד, והשאלה היא אם הן מצדיקות את עצמן במונחי תשואה?

הבדיקה הארוכה ביותר שניתן לבצע וכוללת גם את הקרנות הקטנות היא רק של ארבע השנים האחרונות ולכן, אף שלא מדובר בעשור, היא נכללת כאן. בדירוג זה בולט כאמור אלטשולר שחם עם תשואה של 35.7%, בפער משמעותי על המתחרות.

בפרק הזמן הזה, מגדל ממשיכה לבלוט לרעה במקום האחרון עם תשואה של 19.76% בלבד ובפער משמעותי של כ־16% לעומת המצטיינת. עוד במקומות הנמוכים ניתן למצוא את הלמן־אלדובי עם תשואה של 23.7% ופסגות עם 24%. גם כלל והראל, שמובילות בדירוג העשור, מגלות חולשה בארבע שנים האחרונות ומקדימות בין הגופים הגדולים רק את מגדל, שכאמור, לא מככבת.

המפץ הגדול של החיסכון הפנסיוני

כך דירגנו

הקרנות הנבחרות הן קרנות במסלול הכללי, בעלות נתונים היסטוריים בעשור האחרון ובעלות צבירות העולות על 10 מיליארד שקל. הדירוג, שנעשה בסיוע קמי חנוכייב, אנליסט בקלי פרימיום, התבצע בשקלול שלושה פרמטרים: תשואה בעשור האחרון היוותה 50% מהציון, סטיית תקן המשקפת את התנודתיות – 25%, ומדד העקביות, המשקף את כמות הפעמים שהקרן השיגה תשואה עודפת על הממוצע במסלול – 25% מהציון. מקור הנתונים לדירוג הוא מהחברות המנהלות ומאתר האוצר, נכון לסוף אוקטובר.

במקומות שבהם היה שיוויון במדד המשוקלל, הדירוג נקבע לפי התשואה בעשור. בקרן הפנסיה של הפניקס חל שינוי בינואר 2016 והיא הפכה מהפניקס כללי להפניקס 50 ומטה ולפיכך התשואות ל־60 חודשים ולעשור הן שקלול של שני המסלולים.

השוואה נוספת בוצעה לקרנות החדשות שנוספו לשוק החל מינואר 2016, אז הושק המודל הצ'יליאני והתווספו קרנות ברירת המחדל המוזלות שנבחרו על ידי משרד האוצר. בהשוואה זו נבחרו קרנות במסלול של עד גיל 50 או דומות להן, שאליהן זורם רוב "הכסף החדש" של החוסכים.

מה מצאנו?

שורת רפורמות בעשור החולף, החל מחוק פנסיה חובה, דרך תיקון 16 שהגדיל את אחוזי ההפרשה המירביים למוצרים הפנסיוניים ועד חוק פנסיה חובה לעצמאים, הגבירו את קצב ההפקדות, בעיקר לקרנות הפנסיה. כניסת קרנות ברירת המחדל הגדילה את מספר השחקנים בשוק. כתוצאה נרשמה ירידה משמעותית בדמי הניהול, מרמה של 0.38% מהצבירה ו־4.05% מההפקדות בתחילת העשור ל־0.23% ו־2.32% בהתאמה בסופו.

בניהול ההשקעות בולטת במיוחד התכווצות של יותר מ־50% בחלק הקונצרני בתיק, מ־23.2% בתחילת העשור ל־11% בסיומו (יש לזכור שקרנות הפנסיה נהנות מיתרון ההשקעה באג"ח המיועדות, כך שהשינוי בהשקעות החופשיות אף דרמטי יותר).

המודל הצ'יליאני נכנס לתוקף בינואר 2016 וחייב יצרנים להוציא מסלולי השקעות חדשים מותאמי סיכון לגיל החוסכים. בחרנו להתמקד בהשוואה במסלולים עד גיל 50, שאליהם מנותבות רוב ההצטרפויות החדשות. המאפיין העיקרי של מסלול זה הוא רמת חשיפה של 40%–50% למניות.

יובל לרר

סמנכ"ל קלי פרימיום מקבוצת קלי