צילום: איי אף פי

צילום: איי אף פי

זבוב על ה-Wall

"המתקפה המטורפת" שרוצה לבלום את גל המגה־מיזוגים

אליזבת וורן, הסנאטורית הדמוקרטית שרצה לנשיאות, מקדמת הצעת חוק שתגביל את מיזוגי הענק בארה"ב; התזמון לא מקרי: קצת לפני שנחשפה ההצעה, הושלם המיזוג הגדול ביותר בין בנקים מאז משבר 2008; כעת צל משפטי מרחף מעל מיזוג ענקיות התקשורת T Mobile וספרינט בעסקה של 26.5 מיליארד דולר

לסנאטורית הדמוקרטית והמתמודדת במרוץ לנשיאות ארה"ב אליזבת וורן יש הצעת חוק על הכוונת: הגבלת מיזוגים בין חברות.

קראו עוד בכלכליסט

לפני שבועיים נחשפה כוונתה להגיש הצעת חוק בעניין, והיא מתמקדת בעיקר ב"מגה־מיזוגים" - מהלכים שבהם, להגדרתה, אחד הצדדים מניב הכנסות של יותר מ־40 מיליארד דולר בשנה, או ששני הצדדים מניבים הכנסות של יותר מ־15 מיליארד דולר בשנה כל אחד. מנכ"ל היינץ לשעבר ביל ג'ונסון קרא להצעה בעדינות "המתקפה המטורפת האחרונה מצד השמאל".

אם נשים בצד את שאלת היתכנות העברת חוק כזה בסנאט, שנשלט על ידי רפובליקאים ולא מעט דמוקרטים עם קשר הדוק לוול סטריט, וורן מושכת לשם אש בכוונה. והתזמון לא מקרי. קצת לפני היוודע הצעת החוק, הושלמה עסקת מיזוג של 66 מיליארד דולר בין BB&T ו־Suntrust.

זה היה המיזוג הגדול ביותר בין בנקים מאז המשבר הפיננסי של 2008, והוא יצר דה־פקטו את הבנק השישי בגודלו בארה"ב, עם נכסים בשווי 450 מיליארד דולר. מעט אחרי היוודע ההצעה, החלו דיונים בבית המשפט הפדרלי בקליפורניה בבקשה לעצור את מיזוג ענקיות התקשורת T Mobile וספרינט בעסקה בשווי 26.5 מיליארד דולר.

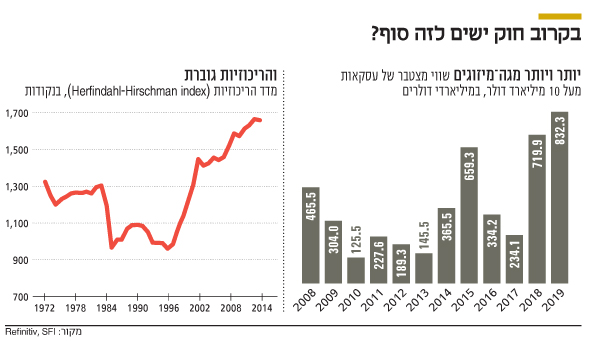

שתי עסקאות הענק האלה הן טריגר עבור וורן, אבל הן רק חלק ממגמה גדולה יותר. רק בחמש השנים האחרונות הסתכמו עסקאות מיזוגים ורכישות ב־7 טריליון דולר. זאת לעומת 4.4 טריליון דולר בחמש השנים שקדמו לכך. בשנתיים האחרונות עמד קצב העסקאות על כ־2 טריליון דולר בשנה.

בין המיזוגים המשמעותיים ניתן למנות את רכישת פוקס המאה־21 על ידי דיסני בעסקה של 71 מיליארד דולר; מיזוג חברות הפארמה אבווי (AbbVie) ואלרגן בעסקה של 63 מיליארד דולר; רשת בתי המרקחת CVS שרכשה את חברת הביטוח אתנה ב־69 מיליארד דולר; בריסטול־מאיירס את סלג'ין ב־74 מיליארד דולר; ובענף התעופה יונייטד טכנולוגיות וריית'און התמזגו בעסקה של 86 מיליארד דולר.

לפי נתוני חברת המחקר Refinitiv, העסקאות בארה"ב היוו 56% מסך העסקאות בעולם השנה. 21 מתוך 25 "מגה־מיזוגים" - בהיקף של יותר מ־10 מיליארד דולר - היו בארה"ב. עסקאות חוצות גבולות דווקא נפלו השנה ב־46%, בעיקר בשל אי־הוודאות שיוצרות חזיתות מלחמות הסחר שמנהל נשיא ארה"ב דונלד טראמפ.

הסיבות להתעוררות האחרונה כוללות את שורת ההקלות הרגולטוריות שהעביר טראמפ בענף הבנקאות, כמו העלאת הסף לקביעת חשיבותו המערכתית של בנק מ־50 מיליארד דולר ל־250 מיליארד דולר. בין כה וכה ידו של הפדרל רזרב נחשבת קלה על ההדק בגזרה הזו: בין 2006 ל־2017 הוגשו 3,819 בקשות למיזוג בין בנקים בארה"ב, ואף בקשה לא נדחתה באופן רשמי.

שורת הקלות על ענף התקשורת עברו גם ברשות הסחר הפדרלית בארה"ב (FTC), עם ביטול מגבלות על היקף הבעלות על תחנות טלוויזיה וביטול כללי ניטרליות הרשת. שתי ההחלטות דחפו להתפוצצות בשוק התקשורת ולשורת מיזוגים ענקיים בהיקף 229 מיליארד דולר בשנה וחצי האחרונות.

עבור החברות זה פשוט: מיזוגים ורכישות יוצרים הזדמנות לרווחים. השאלה הנצחית היא מה סוג הרווחים. אם הרווחים יעלו בגלל הורדה בעלויות - קרי תפוקה גבוהה או יתרון גודל - התוצאה עשויה להיות הורדת מחירים לצרכנים. אך אם העלייה ברווחיות נובעת מריכוזיות מוגברת וממינוף כוח כדי להעלות מחירים - ההשפעה הכלכלית הכללית עלולה להיות שלילית.

בשנות החמישים והשישים של המאה ה־20 האמינו כי מיזוגים הם אינם פרקטיקה כלכלית טובה לצמיחה.

מהלכים כאלה אושרו אחרי בחינה נוקשה, שכללה שאלות בנוגע למספר המתחרות שיישארו אחרי המיזוג ולנתח השוק שבו תחזיק החברה הממוזגת. בשנות השבעים, ניתוחים של אסכולת שיקגו - שהעדיפה שימוש בכלים מוניטרים כאמצעי לוויסות ביקושים על פני התערבות פיסקלית - שינו תפיסה זו.

הלך הרוח שנוצר הוא שאין להתערב בשוק החופשי או למנוע ממיזוגים להתרחש, אלא אם ניתן להוכיח השפעות שליליות ספציפיות על הצרכנים. כתוצאה הוסרו חסמים שהציבו ההגבלים העסקיים ומשרד המשפטים.

מאז ועד היום, ובמיוחד בשנים האחרונות, הוויכוח ניטש. זאת משום שמחקר אחר מחקר מצאו כי שיעור המיזוגים הכושלים בארה"ב נע בין 70% ל־90%, כשכישלון מוגדר באופן רחב כאי־עמידה בציפיות המנהלים והמשקיעים מהמיזוגים. פלופים מפורסמים הם החיבור בין טיים ורנר ו־AOL בעסקה של 165 מיליארד דולר, ובישראל הרכישה של טבע את החטיבה הגנרית של אלרגן ב־40 מיליארד דולר.

מחקר של אוניברסיטת הארוורד מ־2011 נועץ את כישלונות המיזוגים בחוסר היכולת של הנהלה להבחין בין עסקאות שישפרו את הפעילות השוטפת, לבין אלה שישנו באופן דרמטי את סיכויי צמיחת החברה. לעתים קרובות מדי, הבלבול הזה מוביל חברות לשלם מחיר לא נכון או לבצע את הרכישה בדרך שגויה.

גרוע מכך, פעמים רבות המיזוגים מחלישים את התחרות והשוק החופשי. לפי מחקר של המכון הלאומי הפיננסי בשוויץ (SFI), שבחן את השוק האמריקאי בין 1972 ל־2014, ב־20 השנה האחרונות עלה מדד הריכוזיות בשוק האמריקאי (Herfindahl־Hirschman index) מ־75% ל־90%. כך לחברות נוצרו רווחים ולבעלי המניות נוצר ערך שהיו גבוהים בצורה "לא נורמלית". המגמה יצרה השפעה שלילית על השכר במשק ועל כוח המיקוח של העובדים, על היזמות ועל המחירים. זה מה שהמשפטנית הקולנית הניו יורקית זפייר טיצ'אאוט מכנה "הגרסה המודרנית של עידן הגילדות המוזהבות".

כך, ב־2001 פעלו בארה"ב 12 חברות תעופה מהותיות, ובתהליך בזק של מיזוגים נותרו רק ארבע. בענף הטכנולוגיה, לפי נתוני PitchBook, רכשו גוגל, אפל, פייסבוק, מיקרוסופט ואמזון במצטבר 309 חברות בין 2013 ל־2018 - וכל זה בלי איסור אחד לרפואה מה־FCC.

זאת אף שחלקן קעקעו את מעמדן כמונופולים בשווקים שבהן הן פועלות, כמו פייסבוק שרכשה בהצלחה וללא כל התנגדות את אינסטגרם ואת וואטסאפ והפכה למונופול הרשתות החברתיות, שבכוחה להפוך כל מתחרה ללא רלבנטית.

את הריכוזיות המתגברת הזו כינתה באפריל כריסטיאן לאגרד, אז ראש קרן המטבע הבינלאומית, דינמיקת "המנצח לוקח הכי הרבה (שווקים — ו"א)". לדבריה, נדרשת מדיניות אפקטיבית יותר כדי לטפח חדשנות ולהבטיח תחרות הוגנת.

הכלכלן תומס פיליפון טען בספרו שפורסם בנובמבר כי פעילות לוביסטית מאומצת יצרה ב־20 השנה האחרונות אווירה מתירנית כלפי מיזוגים שמגבילה רוח אנטי־תחרותית בארה"ב. והתוצאה: משקי בית בארה"ב משלמים מחירים מוגזמים בשירותי פס רחב, בנקאות, תעופה ובריאות.

מצבו של הפס הרחב בארה"ב, למשל, שהוא בין כה איום בהשוואה למדינות המערב במחיר ובמהירות, יכול היה להיות גרוע יותר - אלמלא מנע ממשל אובמה ב־2011 מיזוג בין T Mobile ל־AT&T. היתה זו מגה־עסקה בשווי 39 מיליארד דולר, ורבים האמינו כי עצירתה תמיט אסון על השוק החופשי.

מה שקרה לאחר מכן יכול ללמד כי הגבלים עסקיים נועדו להגן על השוק, לא להרוס אותו. הם שולחים חברות להיאבק על צמיחה ונתחי שוק באמצעים מסורתיים כמו יעילות ושיפור שירות, שאולי בעולם של מיזוגים ורכישות הפכו למילה גסה.

ממשל אובמה מנע מיזוג בין T Mobile ל־AT&T ב־2011, מגה־עסקה בשווי 39 מיליארד דולר. רבים האמינו כי עצירתה תמיט אסון על השוק החופשי. מה שקרה לאחר מכן יכול ללמד כי הגבלים עסקיים נועדו להגן על השוק, לא להרוס אותו

תגובה אחת לכתיבת תגובה