צילום: ענר גרין

צילום: ענר גרין

ההקלות שמעלות את מנורה על המסלול המהיר לדיבידנד

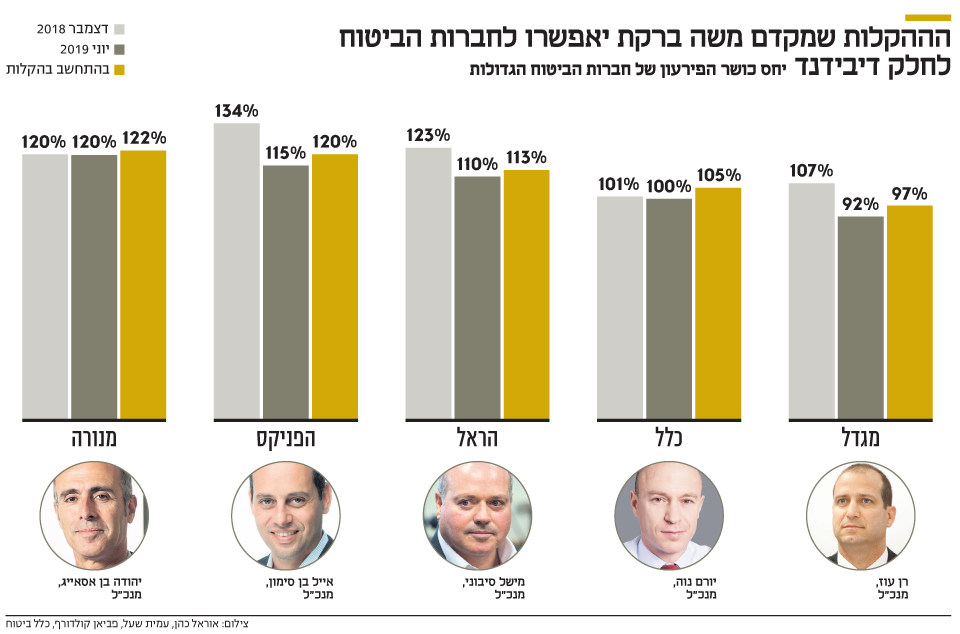

הממונה על שוק ההון צפוי לאשר במאי הקלות שיגדילו את יחס כושר הפירעון של חברות הביטוח ב־5%-3%; במגדל ובכלל צפוי השיפור הגדול, אך הן עדיין רחוקות מחלוקת דיבידנדים; הראל גבולית ואילו הפניקס ומנורה יוכלו לחלק עוד השנה

דרישות ההון יוקלו - ובעלי המניות יוכלו ליהנות מהרווחים: סביבת הריבית הנמוכה הקטינה את האפשרות לחלוקת הדיבידנדים של חברות הביטוח בשנה הקרובה. אלא שהממונה על שוק ההון משה ברקת מקדם הקלות שמפיחות תקווה מחודשת בקרב בעלי המניות.

ההקלות יחזקו את יחס כושר הפירעון של חברות הביטוח (החובות לעומת ההון של כל חברה ויכולתה לשלם את התחייבויותיה במועדן) ב־5%-3%, ועל בסיסו נקבעת חלוקת הדיבינדים. כך עולה מניתוח שביצעו החברות למצב ההון שלהן ויוגש לברקת כבר בפברואר.

קראו עוד בכלכליסט

חברות הביטוח נדרשו להעביר לברקת את הניתוח על בסיס טיוטת ההקלות ששלח להן לפני חודשיים. בטיוטה מבצע ברקת התאמות לאופן יישום דרישות ההון המחמירות (סולבנסי 2) באירופה, שיובאו לישראל לפני ארבע שנים ומיושמות בהדרגה. ההתאמה לאירופה אמורה להקל על חברות הביטוח.

היא תאפשר, למשל, דרישות הון מופחתות גם על השקעות שאינן ישירות בתשתיות - למשל דרך קרנות השקעה - ובכך תעודד את הגופים המוסדיים להשקיע בתשתיות בישראל. ההקלות אמורות גם לאפשר למוסדיים לייעד תיק מניות בתוך תיק הנוסטרו שיעמוד כנגד ההתחייבויות למבוטחים בביטוחי החיים הוותיקים, באופן שיאפשר הקלות בדרישות ההון. כיום החברות מנהלות תיק מניות שלא עומד כנגד התחייבויות ספציפיות.

בכפוף לסולבנסי וליעד שהציב הדירקטוריוןבשיחות סגורות עם בכירי ענף הביטוח ציין ברקת כי דרש את הניתוח כדי לוודא שאף חברת ביטוח לא נהנית הרבה יותר מהאחרות מההקלות. בהתאם לממצאים שיקבל בפברואר, הוא יאפשר כבר במאי להכיר בהקלות לשנת 2019.

לפי הוראות רשות שוק ההון, חברות הביטוח נדרשות לעמוד ב־100% מדרישות הסולבנסי כתנאי סף לחלוקת דיבידנדים; גם אז הן יכולות לבצע חלוקה רק על בסיס יעד הון שהגדיר הדירקטוריון, שאמור להיות גבוה מ־100%. ההקלות צפויות לחזק את ההון של החברות, לאפשר לאלה שעומדות בתנאי הסף שהגדיר הדירקטוריון לחלק דיבידנדים ולאלה שעומדות ביעד - לחלק יותר דיבידנדים.

בשנת 2019 נרשמו שלוש הפחתות הריבית בארה"ב, שבעקבותיהן ירדה סביבת הריבית בישראל בכ־1% (ירידה המגולמת במחיר האג"ח הממשלתיות הארוכות). ככל שהריבית במשק נמוכה יותר, הרגולטור דורש מחברות הביטוח לחזק את ההון שעומד כנגד ההתחייבויות הביטוחיות שלהן, מתוך הבנה שהתשואה העתידית על ההון תהיה נמוכה יותר. מעבר לרווחים, שנשחקו מהותית, סביבת הריבית היורדת פגעה בעיקר ביכולת של חברות הביטוח לחלק דיבידנדים לבעלי המניות.

גורם נוסף שהשפיע על חברות הביטוח הוא עדכון לוחות התמותה של רשות שוק ההון מיוני האחרון. ככל שגיל התמותה עולה, חלה שחיקה במקדם הפרישה בקרנות הפנסיה, וחברות הביטוח נדרשות להגיב בהתאם - בהון שעליהן להעמיד אל מול התחייבויותיהן.בעלי המניות במגדל לא יראו דיבידנדים בקרוב

המצב המאתגר ביותר מבחינת ההון הוא בחברת מגדל, שמחזיקה בתיק גדול של ביטוחי מנהלים ישנים. בביטוחים אלה נקבע מראש מקדם הקצבה - מספר החודשים שבהם תחולק הצבירה של החוסך בהגיעו לגיל פרישה, לצורך חישוב הקצבה החודשית שיקבל עד סוף חייו. מקדם הקצבה נקבע בעת רכישת הפוליסה, על פי תוחלת החיים הצפויה באותה עת, ולא מותאם להתארכות תוחלת החיים.

יחס ההון של מגדל עמד, נכון לאמצע 2019, על 92%, כך שהיא בחסר משמעותי. זאת, בין היתר, בצל חלוקת דיבידנד של 350 מיליון שקל שביצעה ביולי האחרון באישור ברקת על בסיס מצב ההון ב־2018 ובטרם הבנת השלכות ירידת סביבת הריבית. בדצמבר 2018 עמד היחס של מגדל על 107%, אולם זה ירד ל־92% בצל ירידת הריבית.

לפי הערכות, לאור ההקלות תגדיל מגדל את היחס ל־97%; מצבה ישתפר מאוד, אך בעלי המניות שלה, בהובלת שלמה אליהו, עדיין לא יראו דיבידנדים בתקופה הקרובה. זה נכון במיוחד לאור יעד ההון שהציב הדירקטוריון לצורך חלוקה, שעומד על 106%.

כלל ביטוח צפויה להציג שיפור משמעותי. נכון ליוני, יחס כושר הפירעון שלה עומד על 100%, והוא צפוי להשתפר ל־105%. כלל היא החברה היחידה שהדירקטוריון שלה טרם הציב יעד לסולבנסי, ומצבה מעט טוב מזה של מגדל, אך נראה שגם מצב ההון המשופר שלה לא יאפשר לה לחלק דיבידנד בשנה הקרובה. אם לא די בכך, ברבעון הרביעי של 2019 נמשכה ירידה בסביבת הריבית, וזו צפויה להכביד אף יותר על מצב ההון לעומת יוני, כך שגם האחוזים הללו צפויים להיפגע.מצב ההון הטוב ביותר הוא של מנורה

בהראל, הפניקס ומנורה המצב טוב בהרבה. ב־2018 עמד יחס כושר הפירעון של הראל על 123% ולאחר ירידת סביבת הריבית, ירד ל־110% נכון ליוני 2019. צפוי לו שיפור של כ־3% לפחות מול יעד הדירקטוריון, של 108%. זהו נתון גבולי לחלוקת דיבידנדים קרובה, בהתחשב בכך שייתכן שמצב ההון הורע על רקע ירידת סביבת הריבית ברבעון הרביעי.להפניקס יחס כושר פירעון של 115%, לעומת 134% בשלהי 2018, והוא צפוי לעלות בכ־3% לפחות בזכות ההקלות. דירקטוריון הפניקס הציב יעד של 110% לסולבנסי, כך שחרף ירידת הריבית ברבעון הרביעי, מצב ההון עשוי לאפשר חלוקת דיבידנדים בהינתן אישור ההקלות, אם כך יחליט הדירקטוריון עוד ב־2020. חלוקה כזו תהיה מושפעת גם מהתפתחות תנאי השוק ב־2020 וכן מתוכניות הדירקטוריון וההנהלה, לשימוש בהון לצורך השקעות אפשריות במקום לחלקו.

מצב ההון הטוב ביותר הוא של מנורה. לחברה תיק ביטוח החיים הקטן מקרב חמש החברות הגדולות, עם עודף הון של 120% נכון לסוף יוני 2019, בדומה לסוף 2018, ועם תוספת צפויה של כ־2% להון בזכות ההקלות ויעד הדירקטוריון לעודף של 110%. לפיכך, מנורה היא המועמדת הטבעית ביותר לחלוקת דיבידנדים כבר ב־2020, אם יחליט הדירקטוריון שלה ובתלות בתנאי השוק.