צילום: עמית שעל

צילום: עמית שעל

כך פספסו חגי אולמן והנושים סיכוי להחזר חוב של יורוקום נדל"ן

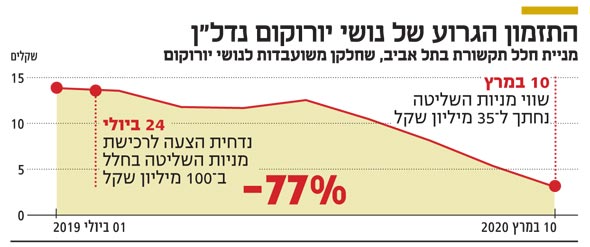

לחברה שבפירוק נותר חוב של 130 מיליון שקל לגופים שמחזיקים בשעבוד על 46% מחלל תקשורת נאמן ביהמ"ש והנושים דחו ביולי האחרון הצעה לרכישת המניות ב־100 מיליון שקל שוויין הנוכחי נחתך ל־35 מיליון שקל

אבודים בחלל: לפעמים התזמון הוא הכל, גם בעסקים: אחת החברות שרשמו את ירידת השווי הגדולה ביותר במהלך המפולת של הימים האחרונים היא חלל תקשורתשאיבדה יותר מ־40% משווייה בשבוע האחרון ו־72% בשלושת החודשים האחרונים.

קראו עוד בכלכליסט

חברת תקשורת הלוויינים, שבשיאה עמד שאול אלוביץ' למכור את השליטה בה לפי שווי של 1.2 מיליארד שקל, נסחרת היום במחיר של 3.12 שקל למניה שמשקף לה שווי של 75 מיליון שקל בלבד. זהו השווי הנמוך ביותר שבו נסחרה חלל אי פעם, נמוך יותר משווי של 300 מיליון שקל שבו סגרה את יום המסחר הראשון בתל אביב במרץ 2005, ושווי המהווה רק 4% מהשווי שבו נסחרה לפני 5 שנים.

מי שיוצאים בשן ועין מהצניחה הזו הם 5 גופים פיננסיים, בראשות בנק מזרחי־טפחות, שמניות השליטה (55%) בחלל משועבדות להם, בתוקף היותם נושי יורוקום נדל"ן של שאול אלוביץ', ובעיקר עו"ד חגי אולמן שמונה מטעם בית המשפט לכונס הנכסים יורוקום נדל"ן שנושיה החזיקו בשעבוד על מניות אלו.

אלוביץ' נטל הלוואה של 800 מיליון שקל עבור יורוקום נדל"ן בסוף 2014 מקונסורציום שכלל את מזרחי־טפחות, כלל ביטוח, אלטשולר שחם פסגות ומנורה. עבור ההלוואה העניקה יורוקום שעבוד על זכויות (37.5%) בפרויקט הנדל"ן מידטאון בתל אביב ועל מניות השליטה (55%, כאמור), של חלל תקשורת. אולמן מונה ככונס לחלל לפני כשנתיים, כששווי המניות עמד על 280 מיליון שקל, סכום הזהה לחוב שנותר ליורוקום אחרי פירעונות. הוא מימש את הזכויות במידטאון שאותן מכר תמורת 150 מיליון שקל לקנדה ישראל, וליורוקום נדל"ו נותר חוב של 130 מיליון שקל, שמגלם מחיר של 13 שקל למניה, כלומר פי 3 ממחיר המניה היום.

אולמן והנושים לא השכיל לנצל הצעה שקיבלו ביולי 2019 מאהרון פרנקל וקבוצה של מוסדיים לרכוש את מניות השליטה בחלל במחיר של 10-9 שקל למניה – לפי שווי של 187 מיליון שקל – במנגנון שכלל גם אפסייד עתידי, ותמורה כוללת של כ־100 מיליון שקל. הנושים היו סופגים במקרה זה תספורת של 30 מיליון שקל, אבל היו נפגשים עם מזומן שהיום הם רק יכולים לחלום עליו.

כיום רק 46% ממניות השליטה בחלל – בשווי של 35 מיליון שקל – משועבדות לחוב, זאת אחרי דילול שבוצע במסגרת הנפקת חוב ואופציות בהיקף של 110 מיליון דולר במאי 2019. ההדרדרות בשווי של חלל הגיעה אחרי שהמדינה אישרה לתעשייה האווירית לייצר לוויין ישראלי, תחום שהיה נתון עד אז בידי חלל תקשורת. בנוסף יש איום מצד לקוח נוסף, חברת הלוויין yes, שעומדת לעבור לשדר על גבי האינטרנט. ההסכם עם חלל אמור להסתיים בדצמבר 2028, ואם yes תסיים את ההתקשרות לפני כן היא תשלם 55% מיתרת התשלום.

הצניחה בשווי מניית חלל מלווה בחששות גדולים שהיא לא תוכל לעמוד בחוב עצום של 1.5 מיליארד שקל למחזיקים של חמש סדרות אג"ח שלה, כשבנושא הזה האתגר של יצחק שנייברג, המנכ"ל שהחליף בינואר את דוד פולק, הוא עצום. שלוש סדרות אג"ח של חלל – ו', ט"ז ו־י"ח – שמובטחות בשעבודים על לוויינים, צנחו לתשואת זבל של 14.3%, 16.1% ו־10.1% בהתאמה. שתי סדרות נוספות, אג"ח ט' בהיקף של 60 מיליון שקל שתגיע לפירעון סופי בסוף החודש, ואג"ח י"ז (240 מיליון שקל) שנסחרת בתשואה של 21%, אינן מובטחות.

חלל תקשורת שמפעילה ארבעה לוויינים הפעילים בישראל, באסיה, באפריקה ובאירופה, מצויה במשבר עמוק שמאיים על הכנסות בגובה 82 מיליון דולר לשנה. החברה בונה על הכנסה שנתית של 70 מיליון דולר נוספים מעמוס 17 במצב של 70% תפוסה. אבל השוק פחות מאמין בכך, ומי שהחמיץ את האפשרות להחזיר חוב של 100 מיליון שקל לבנק וארבעה גופים מוסדיים שהשקיעו כספי פנסיה בחוב, הם אולמן וחמשת הנושים.