צילום: שאטרסטוק

צילום: שאטרסטוק

בדיקת כלכליסט

קרנות הפנסיה המוזלות נושפות חזק בעורפן של הקרנות הגדולות

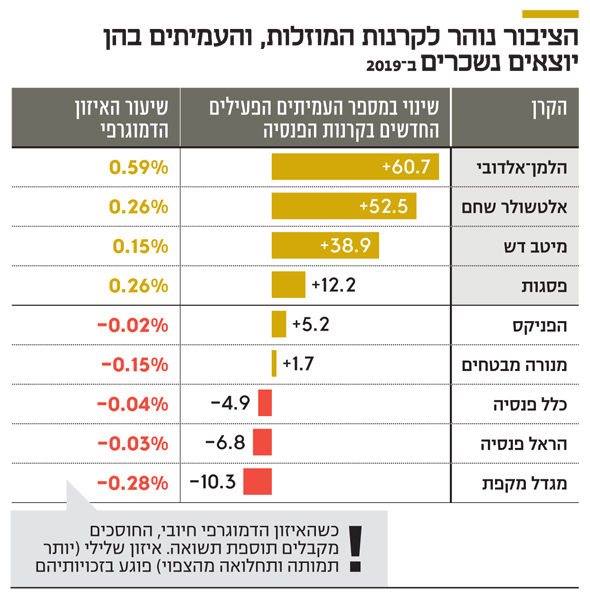

מדו"חות 2019 עולה כי העליות הגדולות במספר העמיתים הפעילים היו בארבע הקרנות שהתחייבו לדמי ניהול נמוכים, בהובלת הלמן־אלדובי ואלטשולר שחם. החוסכים מוותרים על גודל ומוניטין ומעדיפים איכות ניהול ההשקעות ודמי הניהול נמוכים

נתוני דו"חות 2019 של קרנות הפנסיה מצביעים על ההצלחה שנחלו הקרנות המוזלות. מבדיקת "כלכליסט" עולה כי השינוי הגדול ביותר במספר העמיתים הפעילים – אלה שמבצעים הפקדות שוטפות ולא הקפיאו אותן — היה בארבע הקרנות המוזלות, שזכו במכרז משרד האוצר והתחייבו לגבות מהמצטרפים דמי ניהול מוזלים. הלמן־אלדובי מובילה עם 60,733 עמיתים פעילים חדשים לעומת 2018, אחריה אלטשולר שחם עם 52,520 עמיתים פעילים שהתווספו, למיטב דש הצטרפו 38,888 וסוגרת את הרשימה פסגות עם 12,200 עמיתים פעילים שנוספו מסוף 2018.

קראו עוד בכלכליסט

מאפריל 2019 מחייבת רפורמת הקרנות המוזלות את המעסיקים לצרף את עובדיהם החדשים לאחת מהקרנות המוזלות, דבר שהזרים להן חוסכים חדשים. לעומת זאת, בקרנות הגדולות חלה ירידה במספר העמיתים הפעילים — 10,310 פחות במקפת, קרן הפנסיה השנייה בגודלה, 6,801 עמיתים פעילים פחות בקרן הפנסיה של הראל ו־4,941 עמיתים פעילים פחות בקרן הפנסיה של כלל.

בולטות לטובה קרן הפנסיה הגדולה בישראל, מבטחים החדשה, שממשיכה למרות התחרות להציג עלייה במספר העמיתים הפעילים, 1,696 שנוספו לה, בין היתר הודות למאמצי שימור אגרסיביים ונכונות להוזיל בחדות את דמי הניהול — לעתים אף נמוך מאלה שגובות הקרנות המוזלות — בעיקר לארגונים גדולים וחזקים, והפניקס עם תוספת של 5,232 עמיתים פעילים חדשים.

הגדולה ביותר: מנורה מבטחים

ברמת נתחי שוק, הקרנות הגדולות אמנם ממשיכות להוביל, אך הן מתחילות להציג ירידה לטובת הקטנות. קרן הפנסיה מנורה מבטחים היתה גם בשנה שעברה הגדולה ביותר עם נתח שוק של 33.16%, והיא אף הגדילה אותו מעט לעומת 32.65% בשנה המקבילה. אחריה בפער גדול קרן הפנסיה של מקפת עם 18.96% מהשוק, ירידה של יותר מ־1% לעומת 2018. גם הראל מציגה ירידה מ־18.57% נתח שוק ל־18.31%, וכלל ירדה מ־16.94% לשיעור של 16.12% מהשוק. לעומת זאת, בקרנות המוזלות נתח השוק גדל: לקרן הפנסיה של מיטב דש היה בשנה שעברה 2.93% מהשוק לעומת 2.77% בשנה המקבילה, לאלטשולר שחם 1.96% לעומת 1.14% בשנת 2018, והקרן של הלמן־אלדובי הכפילה את עצמה מ־0.37% מהשוק ל־0.64%.

במונחים של דמי ניהול מההפקדות החדשות, כלומר מהעמיתים הפעילים, להבדיל מהמוקפאים, נתח השוק גדל אף יותר. בהלמן־אלדובי, למשל, נתח השוק מההפקדות החדשות הגיע ב־2019 לשיעור של 1.6% לעומת 0.8% בשנה המקבילה, באלטשולר שחם הוא קפץ ל־2.9% מנתח של 1.7%, וזאת בזמן שבקרן הפנסיה של מנורה מבטחים הוא לא השתנה כמעט ועמד על 29%, ובמקפת הוא ירד מ־18% לשיעור של 17.2%.

ההכנסה מדמי הניהול הוכפלה

דמי הניהול המשונתים (בהסתכלות שנתית כולל הפקדות שנכנסו במהלך השנה) מצביעים על עלייה של 95% בהלמן אלדובי — 735.9 מיליון שקל ב־2019 לעומת 379 מיליון ב-2018, ועל עלייה של 118% להיקף של 802 מיליון שקל באלטשולר שחם. אף שדמי הניהול בקרנות המוזלות דומים, העלייה הגדולה יותר באלטשולר שחם מוסברת בכך שהקרן מצליחה למשוך לקוחות עם שכר גבוה יותר, שרגישים יותר לביצועי השקעות ושמים דגש על ההובלה של אלטשולר שחם בתשואות בשנים האחרונות. הנכונות של הקרנות הגדולות להפחית דמי ניהול, כדי לשמר לקוחות, מתבטאת בירידה של 1% בדמי הניהול המשונתים של קרן הפנסיה מנורה ל־1.078 מיליארד שקל, ובזו של הראל נרשמה ירידה של 3% לסכום כולל של 1.1 מיליארד שקל. דמי הניהול הממוצעים שגבתה מנורה מבטחים מצבירה ירדו מ־0.21% בשנת 2018 ל־0.15% אשתקד, ודמי הניהול מהפקדות ירדו מ־2.28% לשיעור של 2.12%.

עוד נתון מעניין שעולה מהדו"חות הוא שיעור החוסכים הפעילים בקרנות. בקרנות הקטנות והמוזלות של הלמן־אלדובי ואלטשולר שחם שיעור החוסכים הפעילים גבוה ועומד על 77% ועל 78% בהתאמה, בעוד בקרנות של מיטב דש ופסגות הוא עומד על 54% ו־52% בהתאמה, ומעיד על יותר לקוחות שעוזבים בתכיפות מקומות עבודה ופחות חוסכים במקומות עבודה יציבים. גם בקרנות הגדולות השיעורים הללו נמוכים: 57% במנורה, 58% בהראל, 54% במקפת, 52% בכלל ו־51% בהפניקס, בעיקר כתוצאה מגודלן ומהעובדה שצברו יותר לקוחות לא פעילים היסטורית. זאת למרות רפורמת עקוב אחרי, שקיימת כבר כשלוש שנים, ואמורה להעביר באופן אוטומטי כספים של עובדים שהחליפו מקום עבודה והחלו לחסוך בקרן פנסיה אחרת את הכספים שחסכו בקרן הפנסיה הקודמת שלהם.

האיזונים הדמוגרפיים בדו"חות שוברים מיתוס שדובר בו רבות לפני ארבע שנים, עם כניסת רפורמת ברירת המחדל לתוקף. הקרנות הגדולות תקפו אז את הקטנות בטענה שההיקף הקטן עלול לגרום לאיזון דמוגרפי שלילי. קרנות הפנסיה מבוססות על מנגנון ערבות הדדית, וככל שיש יותר תחלואה ותמותה בין חברי הקרן עלול להיווצר בה איזון דמוגרפי שלילי, שיפגע בזכויות יתר העמיתים. בקרנות הקטנות רוכשים בעקבות הסיכון הזה ביטוח. ב־2019 היה האיזון הדמוגרפי בקרנות הקטנות חיובי, ולכן החוסכים קיבלו תוספת תשואה — בהלמן אלדובי של 0.59%, באלטשולר של 0.26%, במיטב דש של 0.15% ובפסגות של 0.26%. בקרנות הגדולות, לעומת זאת, נרשם איזון דמוגרפי שלילי — 0.15% במנורה, 0.03% בהראל פנסיה, 0.28% במקפת, 0.04% בכלל ו־0.02% בהפניקס.

דו"חות קרנות הפנסיה חושפים סדקים של ממש בהגמוניה של הגדולות, שכן יותר ויותר חוסכים שמים פחות דגש על הגודל והמוניטין של הקרנות ויותר על ביצועי ההשקעות ודמי הניהול.

שני בלו הרפניסט, מנכ"לית הלמן־אלדובי גמל ופנסיה אמרה כי "ניתן לומר כי השלב הראשון של רפורמת ברירת המחדל הושלם בהצלחה. לראשונה מצליחות הקרנות הנבחרות לערער את ההגמוניה של חברות הביטוח בשוק קרנות הפנסיה ועוברות יחד את רף ה־10% מנתח השוק מההפקדה. במקביל אנו עדים לירידה בדמי הניהול, שחלחלה גם לקרנות הגדולות. בימים שבהם המשק והאזרחים מתמודדים עם השלכות נגיף הקורונה, מקבלת הרפורמה החשובה הזו משנה תוקף, כאשר מאות אלפי עמיתים נהנים מדמי ניהול מופחתים, המובילים לתוספת של עשרות עד מאות אלפי שקלים לפנסיה".