צילום: איתן שגב

צילום: איתן שגב

"אי.די.בי מכוונת לתספורת, צריך ללכת לפירעון מיידי"

מנכ"ל החברה של אדוארדו אלשטיין אמר למחזיקי סדרה י"ד שבכוונת אי.די.בי להניח מתווה להסדר עד סוף החודש, שיכלול הזרמת הון במזומן ונכסים. הנושים נוטים לשמוע את ההצעה לפני שינקטו בפעולות משפטיות

לא רק קבוצת דלק: גם קבוצת אי.די.בי שבשליטת אדוארדו אלשטיין נמצאת בדרך להסדר חוב עם נושיה, מחוץ לכותלי בית המשפט.

באסיפה של מחזיקי אג"ח מסדרה י"ד שנערכה אתמול, אמרו מנכ"ל אי.די.בי אהרון קאופמן והיועץ הכלכלי לחברה יריב פילוסוף, מפירמת גיזה־זינגר־אבן, כי ההצעה החדשה של אי.די.בי למחזיקים תימסר עד לסוף החודש הקרוב, וייתכן שאף עד סוף השבוע. המתווה החדש יכלול הזרמת הון מדולפין – החברה שבאמצעותה אלשטיין שולט באי.די.בי – בדמות מזומן ונכסים אחרים. זאת, בשונה מההצעה הלא פורמלית שהונחה קודם לכן בפני הנושים, שכללה הזרמת הון על ידי אלשטיין, בדמות מזומן בלבד, שישמש את החברה לרכישת כל איגרות החוב מידי המחזיקים וביצוע תספורת של כ־50%. גם ההצעה שבדרך צפויה לכלול תספורת.

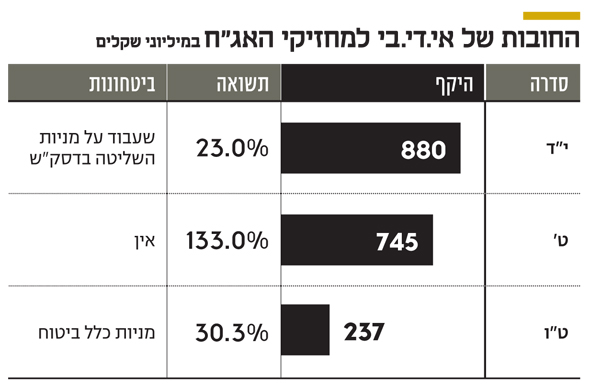

אי.די.בי חייבת 880 מיליון שקל למחזיקי האג"ח מסדרה י"ד, שלהם משועבדות מניות השליטה בדסק"ש (68%). סדרה זו נסחרת בתשואה (ברוטו) של 23%. כמו כן היא חייבת 237 מיליון שקל למחזיקי האג"ח מסדרה ט"ו, שמחזיקים בשעבוד על מניות כלל ביטוח (8.5%). סדרה זו נסחרת בתשואה של 30.3%. בנוסף, אי.די.בי חייבת 745 מיליון שקל למחזיקי האג"ח מסדרה ט', שלהם אין ביטחונות כלל. זו הסיבה לכך שהסדרה נסחרת בתשואה של 133%, שמשקפת אמון נמוך במיוחד של השוק בפירעונה.

לדברי פילוסוף, ההצעה שבדרך תכלול פירעון של סדרה ט' תוך ביצוע תספורת. פילוסוף לא אמר זאת במפורש, אך הוא הודיע שאין בכוונת החברה לרכוש את האג"ח במחיר של פי שלושה על השוק. אם פירעון הסדרה יבוצע באמצעות רכישת אג"ח במחירי שוק, המהלך ישקף בעת הנוכחית תספורת של יותר מ־500 מיליון שקל, שכן סדרה זו נסחרת לפי שווי של 211 מיליון שקל. בכל הנוגע לסדרה י"ד, הכוונה היא לבצע פירעון חלקי ולפרוס את היתרה לתקופה ארוכה יותר, בהסכמות עם המחזיקים. מהלך דומה מתוכנן בנוגע לסדרה ט"ו.

קאופמן ציין כי מאז הפך לבעל שליטה ב־2014, אלשטיין הזרים לאי.די.בי קרוב ל־3 מיליארד שקל, הזכיר כי הוא מחויב להזרים עוד 70 מיליון שקל בחודש ספטמבר הקרוב ו־70 מיליון שקל בספטמבר הבא, והדגיש את ההזרמה הגדולה שבכוונת אלשטיין לבצע, כאמור, באמצעות נכסים ומזומן, ולא רק מזומן. כעת השאלה היא אם המחזיקים יסכימו לקבל נכסים במקום מזומן בלבד, וזאת במידה שאי.די.בי אכן תגיש הצעה חדשה.

בין הרשמי ללא רשמי

נציגי החברה נזהרו מאוד מלהתייחס לשיחה עם מחזיקי האג"ח כאקט של משא ומתן רשמי. לדברי פילוסוף, "דולפין הזרימה עד היום הרבה כסף לחברה. החשש הוא שכל פגישה או אמירה תיתפס בתור משא ומתן מתגלגל. היות שעד לסוף החודש חושבים לתת הצעה, בדולפין חושבים שנכון לעשות הכל יחד ולא בשיטת הסלמי. ייתכן שההצעה תכלול מיחזור חלק מהחוב, ואם נצטרך סיוע בכך - נבקש".

איציק עידן, הבעלים של קליר סטרקצ'ר, מנציגות סדרה י"ד, אמר בתגובה לדברים כי הוא מופתע, משום שעד היום ההצעות הלא רשמיות של החברה כללו את רכישת מלוא האג"ח והקדמת הזרמה של 40 מיליון שקל לשבועות הקרובים.

אוהד שריד מפסגות, המכהן כמנהל מעורבות מוסדית בבית ההשקעות, היה קרבי יותר ואמר כי "החברה מכוונת לתספורת ולכן יש להעמיד את החוב לפירעון מיידי". הנאמן יוסי רזניק הגיב לדבריו ואמר כי "למיטב הבנתנו, אין כרגע דיבור על תספורת". עידן הגיב: "לא שמענו הצעה, אבל כנראה שזו הכוונה שלהם". שריד הוסיף כי "אם חברה נמצאת בסביבה של חדלות פירעון, לא ייתכן שהיא תבזבז את הכסף בקופה על לקנות אג"ח, אלא אם הכסף הזה מגיע מבחוץ. צריך לקבוע לוח זמנים עבור החברה, ואם בזמן הזה לא תוגש הצעה אופרטיבית, לחזור לאפשרות של העמדת החוב לפירעון מיידי".

ימתינו להצעה

בשלב זה נראה כי המחזיקים ימתינו להצעה רשמית מצד אלשטיין ואי.די.בי, ולא ינקטו צעדים למימוש הבטוחה המרכזית – השליטה בדסק"ש – לפני כן.

במקביל, מחזיקי סדרה י"ד מקיימים מגעים עם מחזיקי סדרה ט', שבנציגות שלה מכהן עופר גזית, על מנת לפעול במשותף נגד החברה. מחזיקי סדרה י"ד מציעים שבתמורה לשיתוף הפעולה, הם יתחייבו לא להעמיד את החוב כלפיהם לפירעון מיידי בשנה הקרובה, דבר שאמור לעודד את שיתוף הפעולה מצד מחזיקי סדרה ט', שלה, כאמור, אין ביטחונות כלל.