צילום: יוסי זליגר

צילום: יוסי זליגר

מה עשו קרנות הגידור הגדולות במשבר?

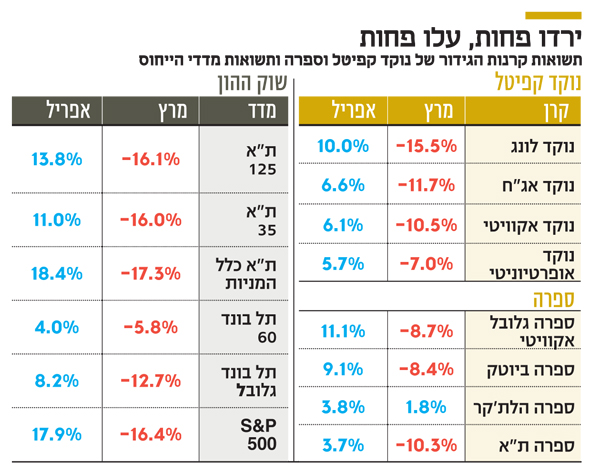

כשהמדדים צללו הצליחו קרנות הגידור של שתי הקבוצות הגדולות בישראל – ספרה ונוקד קפיטל – להשיג תשואות טובות משל מדדי הייחוס בזכות השימוש באסטרטגיות השקעה מורכבות של גידור; קרן ספרה הלת'קר אף השיגה תשואה חיובית; בהתאם, הצד השני של המטבע הוא שבראלי שנרשם בשווקים באפריל, התשואות של הקרנות היו נמוכות יותר; בשקלול החודשיים האלו, הקרנות השיגו תוצאות טובות משל השוק והמשקיעים נפגעו פחות ממשבר הקורונה

הראלי בשווקים, שנמשך מסוף מרץ, השאיר את קרנות הגידור מאחור. מנתונים שהגיעו לידי "כלכליסט" עולה כי תשואות קרנות הגידור של שתי הקבוצות הגדולות בישראל בתחום — נוקד קפיטל, המנוהלת בידי רועי ורמוס ושלומי ברכה, וספרה, בניהולו של אורי גולדפרב — היו נמוכות מאלה של המדדים המובילים.

קראו עוד בכלכליסט

באפריל השיגה קרן נוקד אופורטיוניטי, שתמהיל ההשקעות שלה דומה לזה של המסלולים הכלליים בקופות הגמל (חשיפה של 50%-40% לנכסי סיכון), תשואה של 5.7%. נוקד אקוויטי, שמשקיעה במניות, השיגה תשואה של 6.1%, ונוקד לונג, שגם היא משקיעה במניות, השיגה תשואה של 10%. זאת בשעה שהמדדים המרכזיים בבורסה — ת"א־35, ת"א־125 ות"א מניות כללי — הציגו תשואות של 11%, 13.8% ו־18.4% בהתאמה. מנגד, נוקד אג"ח, שהשיגה תשואה של 6.6%, הכתה את מדד היחס, תל בונד־60, שהשיג תשואה של 4% בלבד, אך השיגה תשואת חסר לעומת מדד תל בונד־גלובל, שהשיג תשואה של 8.2%. עם זאת, מתחילת השנה הניבו הקרנות של נוקד תשואה עודפת בהשוואה למדדי הייחוס.

גם הקרנות של ספרה השיאו באפריל למשקיעים תשואה נמוכה משל מדדי הייחוס. קרן ספרה ת"א, אחת משתי הגדולות של הקבוצה, שאותה יש להשוות למדד ת"א־125, הניבה למשקיעים תשואה של 3.7%. קרן ספרה הלת'קר, שמשקיעה בחברות פארמה גדולות ובינוניות, הניבה תשואה של 3.8%, ואחותה הקטנה, קרן ספרה ביוטק, הניבה תשואה של 9.1%. קרן גלובל אקוויטי השיאה למשקיעים תשואה של 11.1%, ואותה יש להשוות למדד S&P 500, שהציג תשואה של קרוב ל־18% במהלך אפריל.

קרנות הגידור מיועדות למשקיעים כשירים ומתוחכמים, והן עושות שימוש באסטרטגיות השקעה מורכבות — בעיקר שימוש בפוזיציות לונג ושורט על מניות ומדדים — שנועדו לגדר את הסיכון של המשקיעים כשהשווקים יורדים. במילים אחרות, כשהשוק יורד בחדות, קרנות הגידור אמורות להציג ירידות מתונות יותר. הצד השני של המטבע הוא שבעת שהשוק עולה בחדות, כפי שקרה באפריל, התשואות של קרנות הגידור נמוכות יותר — פועל יוצא של עלויות הגידור והשימוש במכשירים הפיננסיים השונים. עם זאת, כשהשוק עולה באופן מתון, התוצאות של קרנות הגידור אמורות להיות דומות או קרובות מאוד לביצועי השוק.

קרנות הגידור אינן תחליף לקרנות סל וקרנות נאמנות, ואף לא לקרנות השקעה קלאסיות. מדובר במוצר שפונה ללקוחות אמידים במיוחד, המעוניינים לגוון את פורטפוליו ההשקעות שלהם באמצעות מכשיר שיכול להגן עליהם בעת ירידות חדות. בשל כך, הלקוחות האלה מוכנים "לספוג" תשואות נמוכות יותר כשהשוק מזנק.

בישראל פועלות היום 15 קרנות גידור בולטות, שטווח הגידור שלהן משתנה. חלקן מבצעות גידור בהיקף ניכר, עד לרמה של 100%, כלומר, אחזקה בפוזיציות בלבד. חלקן הן קרנות גידור רק בשם, ולמעשה פועלות כמו כל קרן נאמנות, אך בזכות השם "קרן גידור" הן אינן כפופות לאותה רגולציה מחמירה.

בהתאם לכך, בחודש מרץ השחור, שבו הבורסות ברחבי העולם קרסו בעקבות התפשטות נגיף הקורונה, רק חלק מקרנות הגידור הצליחו לשכך את המכה עבור המשקיעים שלהן. כך, למשל, מדדי המניות המרכזיים בבורסת תל אביב — ת"א־35, ת"א־125 ות"א מניות כללי – קרסו במרץ ב־16%, 16.1% ו־17.3% בהתאמה. בחודש זה הכו קרנות הגידור של נוקד וספרה את המדדים. נוקד אופורטיוניטי ירדה ב־7%, נוקד אקוויטי ירדה ב־10.5%, נוקד אג"ח ירדה ב־11.7% ונוקד לונג ירדה ב־15.5%.

קרן ספרה ת"א ירדה ב־10.3%, ספרה ביוטק ירדה ב־8.4% וגלובל אקוויטי ירדה ב־8.7%, זאת בשעה שמדד S&P 500 ירד ב־12.4%. קרן ספרה הלת'קר הגדילה לעשות ואף השיאה למשקיעיה תשואה חיובית של קרוב ל־2%.

לא מדובר בקרן הגידור היחידה שהשיאה ללקוחותיה תשואה חיובית במרץ. כפי שנחשף ב"כלכליסט", קרן חצבים, למשל, השיאה למשקיעים תשואה של 4%, וקרן גרניט השיגה תשואה של 3.3%.

מנגד, יש קרנות גידור שהביצועים שלהן היו חלשים באופן משמעותי משל השוק. עם אלה נמנות קרן גיא פאנד בניהול עודד גל, שנחתכה במרץ ב־18%, וקרן נץ בניהול איציק טרגן, שקרסה בחודש זה ב־44%.