צילום: אמבסדור קופרליין

צילום: אמבסדור קופרליין

האג"ח של קופרליין נסחרות בתשואת זבל, אז היא מנפיקה עוד אחת

חברת הנדל"ן המניב מתכננת להנפיק אג"ח חדשה, הפעם עם שעבוד: נכס למגורים בניו יורק בשווי 43 מיליון דולר. המטרה: לשכנע את המחזיקים להחליף את האג"ח הקיימות בסדרה החדשה

חברת הנדל"ן האמריקאית קופרליין, שהאג"ח שלה נסחרות בתשואת זבל, מצאה דרך יצירתית להתמודד עם אתגר שירות החוב. קופרליין מתכוונת להנפיק אג"ח חדשה, שתובטח בשעבוד על נכס למגורים, ובמקביל תנסה לשכנע את מחזיקי האג"ח הקיימות שלה להחליף אותן בסדרה החדשה.

קראו עוד בכלכליסט

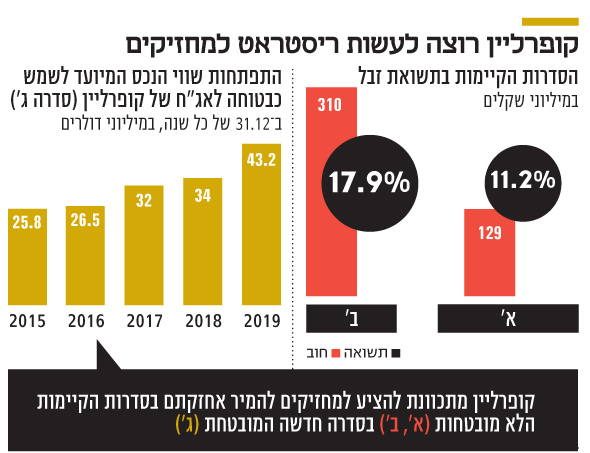

האג"ח של קופרליין נסחרות בתל אביב בתשואות של 11.2% (סדרה א') ושל 17.9% (סדרה ב'). זה לא מנע מהחברה שבשליטת משפחת שלזינגר לדווח בתחילת השבוע על כוונתה לבחון הנפקה ורישום למסחר של סדרה חדשה. האופטימיות של קופרליין ביחס ליכולתה לבצע את המהלך חרף התשואות הגבוהות שבהן נסחרות האג"ח הקיימות מבוססת על הביטחונות. האג"ח החדשה תובטח בשעבוד על Millbrook Court, נכס למגורים בניו יורק הכולל חמישה בניינים בני שלוש קומות בבעלות מלאה של החברה, המאוגדת באיי הבתולה.

השווי של Millbrook Court בדו"חות קופרליין לשנת 2019 עמד על 43.2 מיליון דולר. זו עלייה של 27% בהשוואה לשווי הנכס שנה קודם לכן. העלייה מפתיעה נוכח חקיקת Rent Stabilization בניו יורק, המגבילה את יכולת החברה להעלות את שכר הדירה של היחידות לאחר שיפוץ. חקיקה זו השפיעה לרעה על התוכנית העסקית של קופרליין, שבחנה אפשרות להרוס 31 יח"ד פנויות בנכס ולבנות במקומן יותר מ־100 יחידות חדשות. בקופרליין רצו להעלות את שכר הדירה של היחידות לאחר השיפוץ, אולם החקיקה תקעה מקלות בגלגלים.

בקופרליין טוענים כי החקיקה גם יצרה לה הזדמנות חדשה. מתוך 119 יחידות הדיור ב־Millbrook Court, יש 72 בשכירות מפוקחת ו־47 בשכירות חופשית. לפי החברה, החוק מתיר לה להוציא יחידות דיור שעמדו ריקות במשך 12 החודשים שקדמו לכניסת החקיקה לתוקף, ביוני 2019, מהשכירות המפוקחת. כך היא תוכל להשכיר אותן בשוק החופשי ללא צורך בשיפוץ. שיעור התפוסה בנכס עמד בסוף 2019 על 61% בלבד. בחברה בוחנים אפשרות לבצע שיפוץ בעלות נמוכה לדירות הקיימות, ולהשכיר אותן בשוק החופשי חלף הריסה ובנייה מחדש בעלות גבוהה יותר.

מהמסמכים שפורסמו לקראת ההנפקה עולה שהחברה מצפה לגייס את החוב החדש ביחס הלוואה לבטוחה (LTV) שלא יעלה על 85%. כלומר, על כל 85 שקל של חוב, קופרליין תספק בטוחה בשווי 100 שקל. שווי Millbrook Court בספרי קופרליין מוערך ב־43.2 מיליון דולר, ומכאן שהיא עשויה לגייס עד 36.7 מיליון דולר.

סביר שקופרליין תימנע מגיוס מלוא הסכום בהנפקה כדי שתוכל, במקביל לגיוס או בסמוך לאחריו, להציע למחזיקים הקיימים להחליף את האג"ח שבידיהם לאג"ח ג' החדשה. כך היא תוכל למחזר את החוב ולדחות את פירעונו, ומנגד לספק למחזיקים ודאות גבוהה ביחס ליכולת שירות החוב, הודות לנכס המשועבד.

תמורת ההנפקה תשמש גם להחלפת הלוואה בכירה בנכס של 10.1 מיליון דולר. בעל השליטה רוברט שלזינגר ערב לתשלום קרן וריבית עליה עד 860 אלף דולר. מועד הפירעון המקורי שלה חל ביולי 2019, אולם הצדדים הסכימו על הארכתו בשנה. ההלוואה נושאת ריבית פריים פלוס 0.25% והיחס בינה לבין שווי הנכס 23.5%. שווי הנכס המשועבד גבוה פי 4.2 מהחוב, מה שלכאורה אמור לאפשר לקופרליין למחזר את ההלוואה כנגדו ביחס LTV גבוה יותר. אולם, נראה שבחברה גמרו אומר לנסות את מזלם בשוק הישראלי, לאור תנאים שסיכוי קלוש לקבל בארה"ב.

מחזיקי אג"ח א' אישרו במרץ את דחיית מרבית תשלום הקרן מאפריל בחצי שנה. כך, 128.6 מיליון שקל מתוך 139.8 מיליון שקל ישולמו באוקטובר. אישור זה נדרש לבקשת החברה נוכח שינויים בחלק מהעסקאות שהיוו מקורות לתזרים מזומנים לשירות החוב.

ביוני השלימה קופרליין שתי עסקאות שמאפשרות פדיון מוקדם חלקי של החוב לאג"ח א': מכירת Harbor Inn, שתניב לה תקבול נטו של 13.7 מיליון דולר, ומימון מחדש של Queens Chadwick, שיזרים לה 3.3 מיליון דולר.