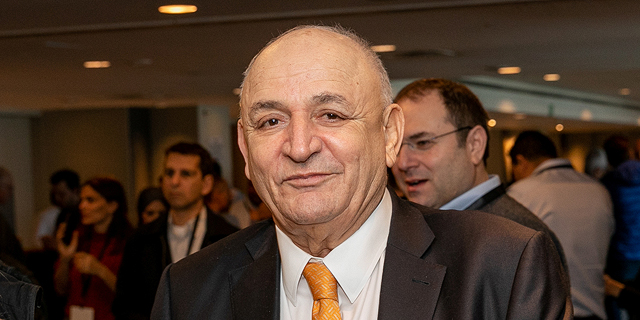

צילום: אייל טואג

צילום: אייל טואג

כך הצליחו המחזיקים באלעד גרופ לקפל את יצחק תשובה

שטר הנאמנות של אג"ח אלעד גרופ קובע כי הפרתו תעביר לידי המחזיקים את זכויות ההצבעה באלעד קנדה. תשובה, שמנסה למכור את אלעד קנדה ולהשתמש בתמורה למו"מ על חובותיו האישיים לבנקים, נכנע ויבצע פירעון מוקדם לחלק מהחוב שגייס רק בינואר

יממה דרמטית עברה על יצחק תשובה ונושיו, הפעם באלעד גרופ. תשובה נאלץ להגיע לפשרה קרוב לכניסת השבת, מול הנושים, על פירעון מיידי לחוב של 560 מיליון שקל. על פי ההצעה החדשה שהתקבלה בידי מחזיקי האג"ח הגדולים של אלעד, אלעד גרופ יו.אס תשלם מיד אחרי מכירת אלעד קנדה 128 מיליון דולר ו־32 מיליון דולר נוספים במרץ 2021. בנוסף תשלם החברה קנס פירעון מוקדם של 10.5 מיליון דולר לנושים, 7.5 מיליון דולר מיידית, ו־3 מיליון דולר במרץ.

קראו עוד בכלכליסט

לפי התנאים החדשים, אם תשובה לא יפרע את הסכום כולו, יקבלו הנושים אופציה לדרוש את החוב מאלעד קנדה, החברה־הבת (63%) של אלעד גרופ, שהשליטה בה משועבדת לבעלי האג"ח באלעד גרופ, שאותם מייצג עו"ד גיא גיסין.

אז איך הצליחו המחזיקים "לקפל את תשובה"? הקלף שהחזיקו הנושים היה סעיף בשטר הנאמנות שקובע כי הפרה שלו תעביר לידי הנושים את זכויות ההצבעה באלעד קנדה, שאת השליטה בה תשובה מנסה למכור, וכבר חתם על שני הסכמים של מכירה. התמורה שתתקבל במכירה צפויה לשמש אותו למו"מ על חובותיו הפרטיים מול הבנקים, ולכן המהלך חשוב לו מאוד ברמה של החובות האישיים. זאת בניגוד לקבוצת דלק שבה הגיע כבר להסכמות מול הנושים.

מחזיקי האג"ח של אלעד יו.אס. החליטו בהצבעה, שתוצאותיה פורסמו ביום חמישי, להשתלט על מניות השליטה באלעד קנדה באמצעות העברת זכויות ההצבעה והזכויות לדיבידנד אליהם. ההצבעה הסתיימה בתוצאה חריגה: כל המחזיקים, 100% היו בעדה.

המחזיקים טוענים כי נוצרה להם עילה להעמיד את החוב כלפיהם לפירעון מיידי לאור הפרה של שטר הנאמנות בעקבות מידע שעלה מהדו"חות הכספיים ומהדיונים שלהם מול החברה, שלפיו אלעד גרופ נתנה התחייבות כלפי נושים להוציא מתוך החברה תקבולים של 90 מיליון דולר בגין פרויקט מגורי יוקרה לאונרדו 108 במנהטן.

לפי המידע, תשובה התכוון לפרוע מתקבולים אלה חוב של 42 מיליון דולר לבנק הפועלים, עבור חובות של חברות מחוץ לקבוצת אלעד גרופ. לפי שטר הנאמנות, לאלעד אסור לבצע מהלך כזה ללא אישור המחזיקים, שלא התבקש. החברה עצמה טענה שלא מדובר בהפרה וכי עם מכירת אלעד קנדה יקבלו מחזיקי האג"ח את כספם, או בטוחות חלופיות, שלטענתה שוויין גבוה מהמניות של אלעד קנדה שמשועבדות למחזיקים.

גיוס האג"ח של אלעד גרופ יו.אס שמרכזת את הנדל"ן הפרטי של תשובה בצפון אמריקה, עמד על 160 מיליון דולר (560 מיליון שקל) בינואר 2020. למשקיעים שועבדו מניות השליטה באלעד קנדה שהיא נכס מרכזי של תשובה והונה העצמי הנו 450 מיליון דולר. המחזיקים הבולטים של האג"ח, שנסחרת ברצף המוסדיים, הם פסגות, מנורה מבטחים, מיטב דש, הפניקס ונוקד קפיטל.

תוצאות הצבעת המחזיקים שפורסמו ביום חמישי האחרון הביאו מיד לשיחות צפופות של תשובה ואנשי אלעד עם גיסין ומחזיקי האג"ח בנסיון לפתור את המשבר. תשובה הציע למחזיקים עוד לפני התוצאות 75 מיליון דולר במזומן מתוך החוב, אבל אלה סירבו ודרשו סכום גבוה בהרבה. תוצאות ההצבעה, יחד עם החשש לטרפוד של מכירת אלעד קנדה והשתלטות עליה מצד המחזיקים, הורדות דירוג אפשריות של חברת S&P מעלות וחשש לתגובת דומינו בחובות של תשובה לבנקים, הביאו למו"מ אינטנסיבי שהסתיים כאמור סמוך לכניסת השבת לפי התנאים שפורטו לעיל. ההסכם צפוי להיחתם היום או מחר מול המחזיקים ולסיים את הסאגה.