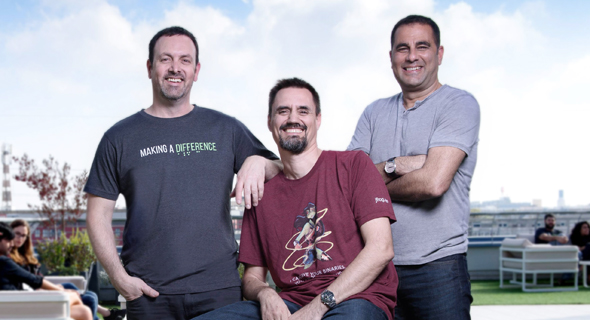

צילום: Shachar Maor

צילום: Shachar Maor

מכוונת גבוה: JFrog רוצה להנפיק לפי שווי של מעל ל-3 מיליארד דולר

חברת התוכנה הישראלית רוצה לגייס כחצי מיליארד דולר בניו יורק. מדובר בהנפקה הישראלית הגדולה ביותר מאז מובילאיי שהונפקה בשווי של 5.3 מיליארד דולר ב-2014

חברת התוכנה הישראלית ג'ייפרוג (JFrog) חושפת את השווי אליו היא מכוונת בהנפקת המניות הראשונה שלה בניו יורק. החברה מתכננת להנפיק 8 מיליון מניות חדשות ו-3.6 מיליון מניות נוספות יימכרו על ידי בעליות המניות הקייימים. יחד עם ההקצאה הנוספת לחתמים, החברה עשויה לגייס 492 מיליון דולר אם ההנפקה תיסגר במחיר מקסימום של 37 דולר. טווח המחירים נקבע על 37-34 דולר, כך ששוויה של ג'ייפרוג יעבור את הרף של 3 מיליארד דולר. מדובר בהנפקה הישראלית הגדולה ביותר מאז מובילאיי שהונפקה בשווי של 5.3 מיליארד דולר ב-2014.

עיקר פעילותה של החברה מתמקדת בעולם של עדכוני התוכנה. בעבר הרחוק עדכוני תוכנה היו עניין שדורש תשומת לב ובכל פעם שענקית תוכנה הוציאה עדכון היא הוציאה על כך הודעה. כיום עדכוני תוכנה הפכו לעניין יומיומי דרך הענן שחלק גדול מהשינוי נזקף לטובת החברה הישראלית שלמעשה שינתה אותו לחלוטין. החברה פיתחה שורה של מוצרים שמאפשרים אוטומציה מלאה של עדכוני תוכנה, מעקב והפצה. אם בעבר היה צריך לעדכן באופן ידני גרסאות של תוכנה חדשות לבקרים, החברה פיתחה הכלים שעוזרים להפוך את התהליך לחלק ובלתי מורגש - הן עבור החברה עצמה והן עבור המשתמשים.

שורת הלקוחות שלה מעידה על כך שהיא למעשה כיום הכלי המוביל והמשמעותי ביותר אצל מרבית הארגונים הגדולים לכל עדכוני התוכנה.על פי הדיווח של החברה בתשקיף נכון לסוף המחצית הראשונה של 2020 היו לחברה מעל 5,800 לקוחות, כולל כל 10 חברות הטכנולוגיה המובילות בעולם, 8 מעשרת ארגוני השירותים הפיננסיים המובילים, 9 מעשרת הארגונים הקמעונאיים המובילים, ו -8 מעשרת ארגוני הבריאות המובילים.

בין לקוחות החברה הישראלית:גוגל, אמריקן אקספרס,אקספדיה, מיקרוסופט, טארגט, קוואלקום, סימנס, מרצדס, סוני ועוד.

בעלי המניות המרכזיים בחברה כוללים את מייסדי החברה - שלומי בן חיים המנכל שמחזיק 7.1% ממניות החברה לפני ההנפקה, יואב לנדמן 9.8%, פרד סימון שמחזיק 7.4%, קרן אינסייט פרטנרס שמחזיקה 9.8% , קרן הון הסיכון ג'מיני שמחזיקה כ-15.8%, סקייל ונצ'רס 10.8%. ספייר ונצ'רס 9.9%, דל מחזיקה 9.3% בחברה וקרן קומרה הישראלית מחזיקה 5.2% בחברה. שני המשקיעים הבולטים של החברה ג'ף הורינג, מייסד ומנכל אינסייט פרטנרס, אחת המשקיעות הגדולות בחברות תוכנה ישראלית ויוסי סלע, מייסד קרן הון הסיכון ג'מיני אף יושבים בדירקטוריון החברה.

מתוך הסכום שיגוייס כ-300 מיליון דולר ייכנסו לקופת החברה. שלושת המייסדים : שלומי בן חיים, פרדריק סימון ויואב לנדמן ימכרו יחד 1.438 מיליון מניות תמורת כ-50 מיליון דולר. בן חיים, שמשמש כמנכ"ל החברה ימכור 638 אלף מניות וישאר עם נתח של 5.8% לאחר ההנפקה, לנדמן, CTO של החברה ימכור 500 אלף מניות ויחזיק ב-83% מג'ייפרוג לאחר ההנפקה. פרד סימון, מדען הדאטה של החברה מוכר 300 אלף מניות ויורד לאחזקה של 6.4%. קרן קומרה קפיטל תעשה אקזיט נאה עם מכירת כרגע מהאחזקה שלה תמורת כ-35 מיליון דולר ותיוותר עם 3.5% . מוכרת גדולה נוספת בהנפקה היא קרן סקייל ונצ'רס שתמכור חבילה דומה.